Nguồn vốn tài trợ cho hoạt động của công ty đa quốc gia bao gồm những nguồn nào? Trình bày các hình thức chu chuyển vốn của công ty đa quốc gia.

1. Nguồn vốn của các công ty đa quốc gia

Nguồn vốn tài trợ cho hoạt động của công đa xuyên quốc gia bao gồm hai nguồn chính đó là: nguồn tài trợ bên trong và nguồn tài trợ bên ngoài.

1.1. Nguồn tài trợ bên trong

Trước khi tím nguồn tài trợ từ bên ngoài, các công ty đa quốc gia sẽ khai thác hết khả năng tái đầu tư từ nguồn lợi nhuận của bản thân để giảm chi phí sử dụng, nâng cao hiệu quả sử dụng vốn, tăng thêm lợi nhuận cho công ty.

Nguồn tài trợ bên trong của công ty đa quốc gia bao gồm:

– Nguồn vốn tái đầu tư từ lợi nhuận của các công ty mẹ ở chính quốc và nguồn vốn tái đầu tư từ lợi nhuận của các công ty

– Trường hợp công ty mẹ và một số công ty con trong nước thiếu vốn, nhưng một số công ty con khác trong nước đó có thu nhập cao, có nguồn vốn tạm thời nhàn rỗi thí công ty mẹ có thể yêu cầu sử dụng phần nguồn vốn nhàn rỗi từ các công ty con này để giảm chi phí và tránh rủi ro tỷ giá hối đoái.

– Trường hợp các công ty con trong nước không có vốn tạm thời nhàn rỗi, công ty mẹ có thể vay vốn từ các công ty con ở nước ngoài. Tuy nhiên, các công ty mẹ cũng phải tính toán tới rủi ro tỷ giá hối đoái khi hoàn trả các khoản nợ đã vay của các công ty con bằng ngoại tệ.

– Các công ty mẹ cũng có thể tính toán tới việc vay nợ các công ty con ở nước ngoài và hoàn trả bằng hàng hóa để tránh các khoản thuế mà chủ nhà áp dụng cho các công ty

1.2. Nguồn tài trợ từ bên ngoài

Nguồn tài trợ từ bên ngoài bao gồm các nguồn vay từ các NHTM hoặc các tổ chức tài chính khác bằng nội tệ hoặc bằng ngoại tệ. Khi quyết định vay vốn quốc tế bằng một loại ngoại tệ nào đó, các công ty đa quốc gia cũng như các doanh nghiệp kinh doanh quốc tế cần cân nhắc, tính toán các khìa cạnh cơ bản như: Sự ngang bằng lãi suất, tỷ giá mua bán kỳ hạn, dự báo về sự thay đổi của tỷ giá của đồng tiền vay trên thị trường thế giới, cụ thể như sau:

– Chi phí của việc vay vốn ngoại tệ của doanh nghiệp không chỉ phụ thuộc vào lãi suất vay vốn ngoại tệ, mà còn phụ thuộc vào những thay đổi của giá trị tiền tệ được vay trong suốt thời gian vay nợ.

Ví dụ: Một doanh nghiệp X của Mỹ vay 1.000.000 EUR của một ngân hàng Pháp trong thời gian một năm với lãi suất 8%/năm.

Tỷ giá EUR/USD tại thời điểm vay là 1 EUR = 1,50 USD, tại thời điểm thanh toán là 1 EUR = 1,62 USD.

Khi nhận nợ doanh nghiệp Mỹ sẽ chuyển EUR sang USD để sử dụng với tổng số tiền là:

1.000.000 EUR x 1,5 USD/EUR = 1.500.000 USD

Sau 1 năm doanh nghiệp X phải thanh toán cho ngân hàng Pháp số tiền cả vốn và lãi là:

1.000.000 EUR x (1+8%) = 1.080.000 EUR

Nếu tỷ giá vẫn ổn định thí doanh nghiệp X phải trả số tiền tính bằng USD sẽ là:

1.080.000 EUR x 1,5 USD/EUR = 1.620.000 USD

Điều này đồng nghĩa với việc doanh nghiệp X đã vay nợ với lãi suất thực tế đúng bằng lãi suất mà doanh nghiệp đã vay ngân hàng pháp:

(1.500.000 USD x 8%)/1.500.000 USD = 8%

Trên thực tế, do EUR lên giá 1 EUR = 1,62 USD, nên tại thời điểm thanh toán doanh nghiệp X cần số USD là:

1.080.000 EUR x 1,62 USD/EUR = 1.749.600 USD

Điều này tương đương với việc doanh nghiệp X đã vay 1.500.000 USD sau một năm phải thanh toán số tiền cả gốc và lãi là 1.749.600 USD. Do đó, lãi suất vay vốn thực tế sẽ là :

(1.749.600 – 1.500.000) / 1.500.000 x 100% = 16,64%

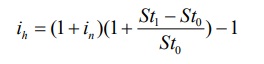

Từ ví dụ trên có thể khái quát cách tính lãi suất vay vốn thực tế bằng công thức sau (1):

(1)

Trong đó:

- ih : lãi suất vay vốn thực tế

- in : lãi suất vay vốn ngoại tệ

- St0, St1: Tỷ giá mua bán giao ngay tại thời điểm bắt đầu và kết thúc quá trình vay.

Nếu đặt Ex là tỷ lệ thay đổi tỷ giá ngoại tệ tại thời điểm bắt đầu và kết thúc quá trình vay, ta có:

Ex = (St1 – St0) / St0

thì (1) có thể viết thành: ih = (1 + in )(1 + Ex ) -1 (2)

Với ví dụ trên ta có:

Ex = (1,62 -1,5) / 1,5 x 100% = 8%

Lãi suất vay vốn thực tế của doanh nghiệp X sẽ là:

ih = (1 + in )(1 + Ex ) -1 = (1+8%)(1+8%) – 1 = 16,64%

Như vậy khi ngoại tệ vay tăng giá trong thời gian vay sẽ làm cho lãi suất vay vốn thực tế tăng lên so với lãi suất vay danh nghĩa; khi ngoại tệ vay giảm giá trong thời gian vay sẽ làm cho lãi suất vay vốn thực tế giảm đi so với lãi suất danh nghĩa.

Điều này có nghĩa doanh nghiệp nên vay vốn bằng ngoại tệ mà trong thời gian vay nợ doanh nghiệp dự kiến ngoại tệ này sẽ giảm giá.

– Để tránh rủi ro tỷ giá hối đoái, các doanh nghiệp đi vay thường ký hợp đồng mua bán có kỳ hạn một lượng ngoại tệ tương ứng với số vốn đã vay và có thời gian đến hạn là khi kết thúc hợp đồng vay vốn. Như vậy, mặc dù doanh nghiệp không chịu ảnh hưởng bởi sự thay đổi của tỷ giá hối đoái nhưng chịu ảnh hưởng bởi sự chênh lệch tỷ giá giao ngay tại thời điểm loại ngoại tệ đó được chuyển sang nội tệ và mức tỷ giá mua bán có kỳ hạn tại thời điểm kết thúc vay vốn.

Tỷ giá mua bán có kỳ hạn có thể được sử dụng như một điểm hòa vốn để đánh giá các quyết định vay vốn ví nó ảnh hưởng quyết định tới sự ngang bằng lãi suất. Lãi suất vay vốn thực tế có hiệu quả ở những thời điểm khác nhau có thể cao hoặc thấp hơn lãi suất nội tệ, nhưng kết quả sẽ bù trừ nhau để tạo ra sự cân bằng lãi suất.

Để giảm thấp chi phí vay vốn các doanh nghiệp rất cần dự báo sự biến động về tỷ giá ngoại hối. Các dự báo này dựa trên cơ sở các phân tích chu kỳ biến động tiền tệ trong những khoảng thời gian gần nhất và sử dụng nó cho dự đoán tương lai.

Một trong những cơ sở không thể thiếu được trong dự báo tỷ giá hối đoái là tính hình kinh tế – chính trị thế giới, chính sách kinh tế của một số nền kinh tế lớn và của nước có đồng tiền vay nợ. Trong quá trình dự báo sự thay đổi về tỷ giá ngoại hối trong suốt thời gian vay nợ, doanh nghiệp cũng cần kết hợp việc sử dụng lãi suất vay ngoại tệ để tính lãi suất vay vốn thực tế và so sánh với lãi suất vay vốn nội tệ để lựa chọn chính sách vay nợ có lợi nhất, với chi phí thấp nhất cho doanh nghiệp.

Nếu gọi giá trị dự kiến tỷ lệ thay đổi của ngoại tệ trong suốt thời gian vay vốn là Etn thí lãi suất vay vốn thực tế trong công thức (2) sẽ là:

ih = (1 + in )(1 + Etn) -1

Với điều kiện có sự ngang bằng lãi suất, nghĩa là ih = ik (lãi suất vay vốn nội tệ) ta có:

ih = (1 + in )(1 + Etn) -1

=> Etn = (1+ik)/(1+in) – 1 (3)

Điều này có nghĩa, với sự thay đổi tỷ giá ngoại tệ ở mức (3) thí lãi suất vay vốn trong nước ngang bằng với thí lãi suất vay vốn nước ngoài.

Ví dụ: Công ty Z của Anh cần huy động số vốn 1 triệu EUR với thời hạn 1 năm, lãi suất vay EUR trên thị trường vốn trong nước là 8%/năm; nếu vay vốn bằng USD thí lãi suất sẽ là 10%/năm. Công ty dự kiến trong năm USD sẽ giảm giá 5% so với EUR. Công ty tính toán:

Lãi suất vay vốn thực tế bằng USD được dự đoán sẽ là:

ih = (1+ in )(1+ Etn ) -1 = (1 + 10%)(1 – 5%) – 1 = 0,045 = 4,5%

Như vậy vay vốn bằng USD có lợi hơn so với vay vốn bằng EUR. Tuy nhiên điều này vẫn chưa chắc chắn. Công ty cần tính toán với mức thay đổi nào của USD thí việc vay vốn nước ngoài ngang bằng với việc vay vốn trong nước.

Theo (3) ta có:

Etn = (1+ik)/(1+in) – 1 = (1+8%)/(1+10%) -1 = Etn = (1+ik)/(1+in) – 1

Điều này có nghĩa là: Nếu USD giảm giá so với EUR 1,82% thí lãi suất vay vốn trong nước bằng EUR ngang bằng với lãi suất vay vốn nước ngoài bằng USD. Nếu USD giảm giá ít hơn 1,82% so với EUR thí lãi suất vay vốn bằng USD cao hơn lãi suất vay bằng EUR. Nếu công ty dự đoán USD giảm giá so với EUR 5% trong thời gian vay vốn thí công ty nên vay bằng USD sẽ có lợi hơn.

2. Chu chuyển vốn của các công ty đa quốc gia

2.1. Thông qua đầu tư

Chu chuyển vốn trong các công ty đa quốc gia thông qua đầu tư

Hình thức của các MNC có ảnh hưởng rất lớn, thậm chì chi phối đặc điểm chu chuyển vốn của các MNC. Hình thức tổ chức phổ biến của MNC hiện đại là các tập đoàn hoặc liên hiệp sản xuất.

Các tập đoàn thường xây dựng một công ty mẹ và một ngân hàng độc quyền để phục vụ cho mục đích điều hành của mình đối với các công ty con. Hình thức điều hành của tập đoàn được tổ chức theo cơ cấu kiểm soát trực tiếp từ trung tâm tới các chi nhánh thông qua hội đồng quản trị gồm các cổ đông có số lượng cổ phiếu lớn trong tập đoàn. Công ty mẹ không sản xuất kinh doanh trực tiếp nhưng vẫn nắm giữ cổ phần khống chế các công ty con. Do có sự phụ thuộc sâu sắc giữa các công ty con vào công ty mẹ, nên sự kiểm tra, kiểm soát của công ty mẹ đối với các công ty con rất chặt chẽ.

Trong quá trình điều hành các công ty con, ngân hàng độc quyền có vai trò quan trọng. Ngân hàng độc quyền có nhiệm vụ hỗ trợ đầu tư kinh doanh bằng cách điều phối vốn giữa các công ty con và huy động vốn của các chủ thể kinh tế ngoài tập đoàn để tăng vốn kinh doanh cho cả tập đoàn.

Các liên hợp sản xuất là kết quả của quá trình liên kết công ty theo chiều dọc. Mối liên hệ giữa công ty mẹ và công ty con chủ yếu là về mặt tài chính. Việc điều hành công ty được thực hiện thông qua cơ cấu quyền lực và sự liên kết với các ngân hàng thương mại, ngân hàng đầu tư, công ty đầu tư, công ty bảo hiểm… Hoạt động bành trướng và thâu tóm quyền lực của công ty mẹ được thực hiện chủ yếu trên thị trường chứng khoán. Các công ty mẹ thường lựa chọn các công ty làm ăn có hiệu quả trong tất cả ngành kinh tế và thâu tóm dần bằng cách mua cổ phiếu của chúng. Ví vậy cơ cấu kinh doanh trong các liên hiệp thường biến đổi nhanh chóng.

Cơ cấu điều hành trong liên hợp theo kiểu phi tập trung hóa và khá linh hoạt. Chủ yếu là kiểm soát và chi phối hoạt động của các chi nhánh thông qua hệ thống tài chính và chỉ đạo hành chính nhằm tăng cường hiệu quả kinh doanh.

2.2. Thông qua chuyển giá

Chu chuyển vốn của các công ty đa quốc gia thông qua chuyển giá

Việc định giá cả hàng hóa, dịch vụ được mua bán giữa các công ty thành viên là hình thức quan trọng để các công ty đa quốc gia thực hiện việc chu chuyển vốn trong toàn bộ hệ thống sao cho có lợi nhất. Mục đích chủ yếu là phân phối lại thu nhập chịu thuế từ nơi có thuế suẩt cao sang nơi có thuế suất thấp để giảm số thuế phải nộp. Đồng thời qua chu chuyển giá giữa các công ty con thí vốn của các công ty đa quốc gia cũng được chuyển sang các quốc gia có mức thuế suất thấp nhất để điều chỉnh lợi ích của toàn bộ công ty đa quốc gia.

Giả sử công ty con A bán hàng cho công ty con B cùng một công ty đa quốc gia muốn xác định giá để tối thiểu hóa số thuế phải nộp sẽ dựa trên nguyên tắc cơ bản:

- Nếu thuế suất thu nhập doanh nghiệp của công ty A lớn hơn thuế suất của công ty B thí giá chuyển nhượng càng thấp càng tốt .

- Thuế suất thu nhập doanh nghiệp của công ty A nhỏ hơn thuế suất của công ty B thí giá chuyển nhượng càng cao càng tốt. (Công ty B giảm lợi nhuận dẫn đến giảm thuế.)

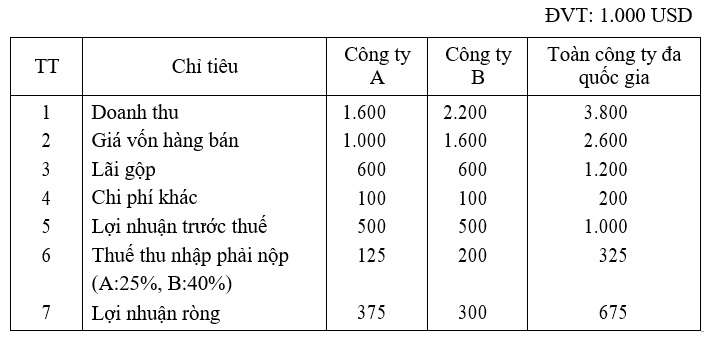

Ví dụ: Một công ty đa quốc gia có 2 công ty con ở 2 nước A và B.

Công ty con A sản xuất 100.000 sản phẩm và bán cho công ty con B với giá 16 USD/sản phẩm.

Công ty con B sau đó bán số sản phẩm trên thị trường với giá 22 USD/sản phẩm.

Thuế suất thuế thu nhập doanh nghiệp của công ty con A: 25%; Thuế suất thuế thu nhập doanh nghiệp của công ty con B: 40%.

Chi phí sản xuất của công ty con A là: 10 USD/sản phẩm. Các chi phí khác ở mỗi công ty là 1 USD/sản phẩm.

Lợi nhuận ròng của mỗi công ty và của toàn MNC sẽ được tổng hợp trong bảng sau:

Lợi nhuận ròng của công ty con A là 675.000 USD, ở công ty con B là 60.000 USD.

Tổng hợp lợi nhuận ròng của công ty đa quốc gia là 735.000 USD, tăng cao hơn khi chưa thực hiện chuyển giá là 60.000 USD. Đó chính là kết quả của việc chuyển lợi nhuận thu được của công ty B có thuế suất thuế thu nhập doanh nghiệp cao sang cho công ty A có thuế suất thuế thu nhập doanh nghiệp thấp làm lợi nhuận ròng của công ty đa quốc gia tăng lên.

Tuy nhiên, hiện nay chiến lược này cũng khó thực hiện ví các quốc gia đã soạn thảo lại luật thuế nhằm ngăn ngừa tính trạng chuyển giá của các công ty đa quốc gia. Ở Mỹ, cơ quan thuế yêu cầu các công ty đa quốc gia phải thực hiện quy định “xác định trước giá bán các linh kiện và sản phẩm cho bên thứ ba, trước khi lập ra chính sách chuyển giá”. Sau khi công ty nộp yêu cầu này, cơ quan thuế mới xác định chính sách chuyển giá có thích hợp không. Mục tiêu là đảm bảo các công ty đa quốc gia tính giá linh kiện và sản phẩm cho công ty con ở nước ngoài như khi họ tính cho một bên thứ ba độc lập, nhờ đó mà loại trừ được hiện tượng chuyển giá.

Ngoài ra, để thực hiện chuyển giá, các công ty mẹ cũng có thể áp dụng việc tính phí licence và phí bản quyền cao cho việc sử dụng công nghệ, kỹ thuật của công ty mẹ, hoặc tính cả chi phí quản lý của công ty mẹ vào công ty con, hoặc ngược lại… để giảm thuế, tăng thu nhập của công ty đa quốc gia.

3.3. Thông qua các khoản vay nội bộ

Chu chuyển vốn của các công ty đa quốc gia thông qua các khoản vay nội bộ

Hình thành và hoàn trả các khoản nợ vay giữa công ty mẹ và công ty con hay giữa các công ty con với nhau là cơ chế chuyển nhượng hợp pháp mà các công ty đa quốc gia hay sử dụng để tài trợ cho các hoạt động ở nước ngoài và chuyển vốn có tính chất quốc tế. Các phương pháp thường được sử dụng là:

- Vay trực tiếp

Là việc vay mượn trực tiếp từ công ty mẹ đến công ty con, hoặc giữa công ty con ở nước này với công ty con ở nước khác. Khi một công ty con kinh doanh có lãi ở một quốc gia có thuế thu nhập cao thí họ sẽ cho một công ty con trong công ty đa quốc gia cần đến vốn ở một quốc gia khác hay công ty mẹ vay với lãi suất thấp (thậm chì không tính lãi) để mở rộng thị trường; hoặc công ty đó đi vay với lãi suất cao.

Lôgic của chiến lược này là công ty con có lợi nhuận cao không cần tính lãi suất cao (hoặc vay với lãi suất thấp) ví bị chính phủ tính thuế nhiều. Trong khi đó công ty đa quốc gia có vốn mở rộng kinh doanh ở địa phương khác.

- Vay giáp lưng

Là chiến lược vay tiền liên quan đến một bên thứ ba quản lý khoản vay nhằm phòng tránh các rủi ro chính trị. Thường được dùng để tài trợ vốn cho các công ty con hoạt động ở các quốc gia có lãi suất vay cao, thị trường vốn hạn chế hoặc có các biến động liên quan tới các rủi ro chính trị như sung công tài sản, trưng thu, trưng mua tài sản… Trong đó công ty mẹ thực hiện ký quỹ với một ngân hàng lớn trên thế giới có ràng buộc chặt chẽ với Chính phủ nước sở tại của công ty con. Công ty con sẽ thực hiện vay vốn ở ngân hàng này. Ngân hàng hoạt động như một trung gian và hưởng lợi từ chênh lệch giữa số lãi phải trả trên mức ký quỹ của công ty mẹ và số lãi nhận được từ việc cho công ty con vay.

Có thể mô tả bằng sơ đồ sau:

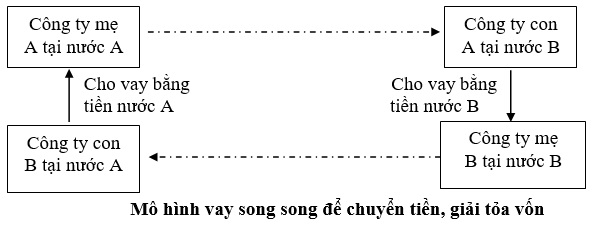

– Vay song song

Là phương pháp tránh các hạn chế về rủi ro tỷ giá, có được ngoại tệ cần tài trợ cho kinh doanh với giá hấp dẫn, tránh các hạn chế về quản lý ngoại hối, tránh tỷ lệ lãi suất tiền lời cho các khoản đầu tư ở nước ngoài hay chuyển các khoản tiền bị phong tỏa về nước…

Trường hợp các công ty muốn tránh rủi ro ngoại hối, có được ngoại tệ tài trợ kinh doanh với giá hấp dẫn, tránh các rào cản trong quản lý ngoại hối, thí công ty mẹ (hoặc công ty khác trong công ty đa quốc gia sẽ cho một công ty con của công ty đa quốc gia khác đang hoạt động ở một quốc gia khác vay; công ty con sẽ vay ở công ty đa quốc gia khác (hoặc công ty con của nó) số tiền tương ứng bằng ngoại tệ khác. Có thể trình bày ở sơ đồ sau:

Trường hợp cần giải phóng số vốn bị phong tỏa, chuyển tiền về nước, công ty con của MNC tại quốc gia đó sẽ cho một MNC khác (hay công ty con của nó) vay bằng tiền tệ nước đó và công ty mẹ sẽ đi vay của công ty con kia một số tiền tương ứng. Có thể biểu diễn bằng sơ đồ sau:

(Nguồn tài liệu: Bùi Thị Lệ, Giáo trình tài chính quốc tế, 2014)