1. Vốn kinh doanh và đặc điểm của vốn kinh doanh

1.1. Vốn kinh doanh là gì?

Để tiến hành sản xuất kinh doanh dưới bất kỳ quy mô nào thì các doanh nghiệp cũng cần phải có tư liệu lao động, đối tượng lao động và sức lao động, tức phải có vốn hay một quỹ tiền tệ ứng trước và được phân chia theo tỷ lệ nhất định tương ứng với các yếu tố cần thiết cho kinh doanh.

Vốn kinh doanh là lượng tiền cần thiết để mua sắm những yếu tố cần thiết cho hoạt động kinh doanh. Vốn kinh doanh của doanh nghiệp phải không ngừng được bảo toàn, bổ sung và phát triển sau mỗi chu kỳ sản xuất kinh doanh để doanh nghiệp có thể thực hiện tái sản xuất giản đơn và tái sản xuất mở rộng.

1.2. Đặc điểm của vốn kinh doanh

Căn cứ vào đặc điểm luân chuyển vốn và công dụng của vốn, vốn kinh doanh trong doanh nghiệp chia thành: Vốn cố định, vốn lưu động và vốn đầu tư.

Vốn cố định:

Là vốn ứng trước để mua sắm tài sản cố định, phục vụ nhu cầu

hoạt động sản xuất kinh doanh của các doanh nghiệp. Tài sản cố định là những tư liệu lao động chủ yếu của doanh nghiệp với đặc điểm là giá trị lớn và thời gian luân chuyển dài, tham gia vào nhiều chu kỳ hoạt động sản xuất kinh doanh.

Trong mỗi chu kỳ sản xuất, giá trị vốn cố định ứng trước sẽ được chuyển từng phần vào giá trị sản phẩm mới. Theo nguyên tắc vốn cố định ứng trước sẽ được thu hồi toàn bộ khi tài sản cố định hết thời hạn sử dụng, dưới hình thức phân bổ dẫn giá trị tài sản cố định mua sắm hoặc xây dựng (nguyên giá) vào chi phí sản xuất theo giá trị ước tính (khấu hao tài sản cố định).

Tài sản cố định có hình thái vật chất được gọi là tài sản cố định hữu hình, bao gồm: nhà cửa, vật kiến trúc, máy móc thiết bị, phương tiện vận tải, truyền dẫn, cây lâu năm, súc vật làm việc và cho sản phẩm, các loại tài sản cố định khác, nó không thay đổi hình thái vật chất từ lúc mua đến lúc hư hỏng.

Tài sản cố định không có hình thái vật chất được gọi là tài sản cố định vô hình, bao gồm: Chi phí thành lập doanh nghiệp, chi phí về đất sử dụng, chi phí về bằng phát minh sáng chế, lợi thế thương mại.

Trong quá trình quản lý và sử dụng do chịu tác động bởi nhiều nhân tố khác nhau, tài sản cố định bị hao mòn dẫn làm cho giá trị và giá trị sử dụng bị giảm dần. Có hai loại hao mòn tài sản cố định: hao mòn vô hình và hao mòn hữu hình.

Hao mòn vô hình sẽ làm giảm dần về mặt giá trị tài sản cố định do tiến bộ của khoa học kỹ thuật, do lợi thế thương mại giảm vì Nhà nước thay đổi công tác quy hoạch tổng thể.

Hao mòn hữu hình chỉ xảy ra đối với tài sản cố định hữu hình đó là sự giảm dần về mặt giá trị và giá trị sử dụng vì bị bào mòn do sử dụng tài sản cố định vào hoạt động kinh doanh hoặc do tác động của tự nhiên.

Để có thể tái tạo tài sản cố định và bảo toàn số vốn cố định, doanh nghiệp phải có kế hoạch thu hồi vốn cố định bằng cách trích khấu hao tài sản cố định và hạch toán vào chỉ phí hoạt động sản xuất kinh doanh. Việc trích khấu hao tài sản cố định phải theo nguyên tắc mức trích khấu hao đảm bảo bù đắp cả hao mòn hữu hình và hao mòn vô hình của tài sản cố định.

Trích khấu hao tài sản cố định là việc chuyển dịch giá trị hao mòn của tài sản cố định vào chi phí sản xuất kinh doanh để hình thành nên nguồn vốn khấu hao tài sản cố định. Hiện nay, tại Việt Nam, phương pháp tính khấu hao, thời gian tính khấu hao tài sản cố định do Bộ Tài chính ban hành

Để tính khấu hao tài sản cố định các doanh nghiệp có thể áp dụng nhiều phương pháp tính khác nhau. Hiện nay, phương pháp tính khấu hao theo đường thẳng là phương pháp được Bộ Tài chính quy định áp dụng cho các doanh nghiệp Nhà nước (Thông tư số 203/2009/TT–BTC ngày 20/10/2009). Theo phương pháp này chi phí khấu hao được phân bổ đều cho các năm sử dụng tài sản cố định.

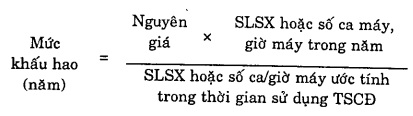

– Phương pháp khấu hao đều (khấu hao đường thẳng) xác định theo công thức như sau:

Ví dụ: Theo quy định của Bộ Tài chính, nhà kiên cố được quy định thời gian khấu hao từ 25 năm đến 50 năm; phương tiện vận tải đường bộ từ 6 năm đến 10 năm… Tuy nhiên, các doanh nghiệp có thể chọn phương pháp khấu hao, thời gian khấu hao khác với quy định của Bộ Tài chính, tùy thuộc vào chính sách khấu hao của doanh nghiệp. Sự chênh lệch về khấu hao (nếu có) sẽ tạo ra một khoản chênh lệch thuế thu nhập doanh nghiệp hoãn lại.

– Phương pháp khấu hao theo mức độ hoạt động của tài sản cố định (Mức độ hoạt động ở đây là sản lượng hoặc số ca máy, số giờ máy trong thời gian sử dụng tài sản cố định là máy móc thiết bị). Công thức xác định mức khấu hao như sau:

– Phương pháp khấu hao giảm dần có điều chỉnh: có 2 cách

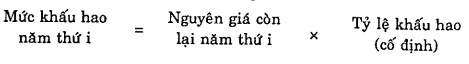

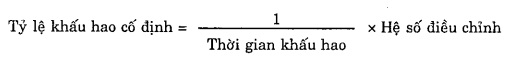

Phương pháp khấu hao theo số dư giảm dần:

Theo Thông tư số 203/2009/TT–BTC ngày 20/10/2009) hệ số điều chỉnh đối với tài sản cố định có thời gian khấu hao dưới 4 năm là 1,5; đối với tài sản cố định có thời gian khấu hao từ trên 4 năm đến 6 năm là 2,0 và đối với tài sản cố định có thời gian khấu hao trên 6 năm là 2,5.

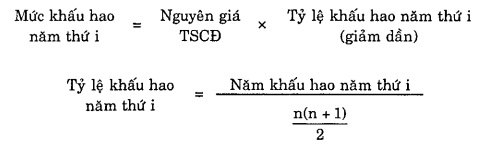

Phương pháp khấu hao theo tỷ lệ giảm dần:

Trong đó: n là số năm khấu hao

Doanh nghiệp Nhà nước sử dụng nguồn vốn khấu hao tài sản cố định để tái đầu tư, thay thế, đổi mới tài sản cố định và sử dụng cho các yêu cầu kinh doanh khác theo quy định của Nhà nước.

Phương pháp khấu hao theo đường thẳng còn gọi là phương pháp khấu hao theo thời gian, có ưu điểm là đơn giản, dễ tính. Tuy nhiên, chỉ áp dụng thích hợp với những tài sản cố định mà mức hao mòn giảm đều tỷ lệ thuận với thời gian như nhà cửa, vật kiến trúc còn với tài sản cố định khác không có đặc tính trên như máy móc thiết bị dùng cho sản xuất, kinh doanh, lựa chọn phương pháp khấu hao đều sẽ không phản ánh đúng mức hao mòn thực tế của tài sản cố định. Vì vậy cần lựa chọn phương pháp thích hợp khác.

Hiện nay, do tác động của khoa học kỹ thuật và công nghệ hiện đại, tài sản cố định càng có nguy cơ hao mòn vô hình đặc biệt là máy móc thiết bị. Mặt khác, về mặt tài chính, để tăng hiệu quả sử dụng vốn, các nhà quản lý doanh nghiệp luôn tìm mọi cách để khẩu hao nhanh tài sản cố định. Tỉ lệ khấu hao thường được tính rất cao vào những năm đầu, sau đó giảm dần.

Ngày nay, một số nước cho phép các doanh nghiệp áp dụng phương pháp khấu hao gia tốc nhằm tăng nhanh mức khấu hao tài sản cố định để đổi mới máy móc thiết bị có công nghệ kỹ thuật tiên tiến.

Vốn lưu động:

Là vốn ứng trước về đối tượng lao động và tiền lương dưới hình thái nguyên vật liệu dự trữ, sản phẩm đang chế tạo, thành phẩm, tiền tệ, các khoản phải thu trong và ngoài doanh nghiệp, nhằm đảm bảo cho quá trình tái sản xuất của doanh nghiệp được liên tục.

Vốn lưu động là điều kiện vật chất không thể thiếu trong quá trình hoạt động của doanh nghiệp. Khi tham gia vào hoạt động kinh doanh, vốn lưu động hầu hết chuyển dịch giá trị ngay một lần vào giá trị sản phẩm mới, thay đổi hình thái vật chất ban đầu hoặc bị hư hỏng hoàn toàn.

Trong quá trình sản xuất, vốn lưu động tồn tại dưới các hình thái khác nhau: ở khâu dự trữ, để đảm bảo cho sản xuất được tiến hành thường xuyên, liên tục, vốn lưu động tồn tại dưới dạng nguyên vật liệu chính, vật liệu phụ, phụ tùng thay thế, công cụ, dụng cụ dự trữ trong kho. Trong khâu sản xuất, vốn lưu động tồn tại dưới dạng bán thành phẩm, các sản phẩm dở dang đang trong quá trình chế biến, gọi là tài sản lưu động sản xuất. Sản phẩm sau khi sản xuất xong phải chọn lọc, đóng gói, gửi đi bán, hình thành nên tài sản lưu động trong lưu thông như thành phẩm tồn kho, hàng hóa tồn kho, hàng gửi đi bán, các khoản nợ phải thu.

Vốn lưu động là một bộ phận quan trọng của vốn kinh doanh trong doanh nghiệp, nếu doanh nghiệp đảm bảo đầy đủ, kịp thời nhu cấu vốn cho sản xuất, phân bổ vốn hợp lý trong các giai đoạn luận chuyển thì sẽ mang lại hiệu quả kinh tế cao, từ đó có điều kiện thực hiện nghĩa vụ nộp thuế cho ngân sách Nhà nước, trả nợ vay ngân hàng, tăng tích lũy cho doanh nghiệp.

Vốn đầu tư tài chính:

Trong nền kinh tế thị trường với sự tác động mạnh mẽ của quy luật kinh tế, rủi ro trong kinh doanh là điều không tránh khỏi, một doanh nghiệp muốn đảm bảo an toàn, phòng ngừa những rủi ro về vốn cần áp dụng nhiều biện pháp khác nhau, trong đó phân bổ vốn hợp lý, sử dụng hiệu quả và phân tán vốn trong kinh doanh là một biện pháp hữu hiệu.

Thông thường, khi xây dựng chiến lược cho doanh nghiệp thì chỉ tiêu chủ yếu về an toàn trong kinh doanh là đa dạng hóa đầu tư và đa dạng sản phẩm với kết quả cuối cùng là bảo toàn và phát triển nguồn vốn kinh doanh của doanh nghiệp. Do đó, ngoài việc lập các quỹ dự phòng, mua bảo hiểm, doanh nghiệp cần phải tham gia vào các hình thức đầu tư như mua bán các loại chứng khoán có giá, góp vốn liên doanh, kinh doanh bất động sản và nếu chẳng may hoạt động kinh doanh chính bị thua lỗ thì nhờ đa dạng hóa các loại hình kinh doanh mà doanh nghiệp có thể vượt qua những khó khăn về tài chính để ổn định và duy trì các hoạt động của mình.

2. Nguồn vốn kinh doanh và các giải pháp huy động

2.1. Nguồn vốn kinh doanh

Nguồn vốn của doanh nghiệp bao gồm vốn chủ sở hữu và các khoản nợ phải trả. Vốn chủ sở hữu là nguồn vốn do chủ doanh nghiệp tự tạo ra dưới hình thức: chủ sở hữu đóng góp khi thành lập doanh nghiệp hoặc đóng góp thêm trong quá trình kinh doanh, các quỹ tiền tệ chuyên dùng (quỹ đầu tư phát triển, quỹ dự phòng tài chính…), các khoản chênh lệch đánh giá lại tài sản, chênh lệch tỷ giá hối đoái chưa xử lý .. Trong quá trình hoạt động, doanh nghiệp sẽ bổ sung phát triển thêm nguồn vốn của mình.

Các khoản nợ phải trả: Bao gồm các khoản vay, nợ phải trả cho các chủ nợ như phải trả nhà cung cấp, thuế phải nộp, tiền lương chưa thanh toán cho người lao động, tiền vay chưa trả cho ngân hàng..

2.2. Các giải pháp huy động vốn

Để có thể tiến hành hoạt động sản xuất kinh doanh, các doanh nghiệp phải chú trọng đến việc huy động nguồn vốn, nhằm tạo lập quỹ tiền tệ ứng trước. Các doanh nghiệp có thể huy động nguồn vốn từ bên trong và nguồn vốn từ bên ngoài.

Nguồn vốn huy động từ bên ngoài bao gồm các khoản đi vay, nhận góp liên doanh với các tổ chức trong và ngoài nước, các khoản nợ do mua hàng trả chậm, trả góp… Nguồn vốn bên trong gồm có: Bổ sung vốn từ kết quả kinh doanh, từ các quỹ chuyên dùng. Các nguồn vốn huy động chỉ được dùng vào mục đích kinh doanh, không dùng vào mục đích khác và phải được quản lý chặt chẽ, sử dụng có hiệu quả. Các doanh nghiệp phải chú trọng lựa chọn nguồn vốn huy động hợp lý với chi phí thấp ở mức hợp lý, góp phần gia tăng lợi nhuận. Để thực hiện được yêu cầu này, trước hết các doanh nghiệp cần chú trọng tập trung khai thác các nguồn vốn từ nội lực, lựa chọn các nguồn vốn từ bên ngoài một cách hợp lý sao cho phù hợp với điều kiện, nhu cầu hoạt động kinh doanh của doanh nghiệp trong từng thời kỳ.

(Nguồn tài liệu: TS. Lê Thị Mận, Lý thuyết Tài chính Tiền tệ, 2010)