1. Lập kế hoạch tài chính cho doanh nghiệp

Kế hoạch tài chính phải đánh giá được hoạt động hiệu quả đầu tư phân phối sử dụng thu nhập và kết quả kinh doanh cuối cùng. Kế hoạch tài chính bao gồm:

- Kế hoạch tài chính dài hạn (cho kỳ hạn 5, 10 năm hoặc xa hơn) thường chịu tác động bởi rất nhiều nhân tố như sự thay đổi về thể chế chính trị, chính sách kinh tế xã hội, tiến bộ khoa học kỹ thuật và nhiều nhân tố tiềm ẩn khác chưa dự kiến được.

- Kế hoạch đầu tư nhằm tạo lập nên tài sản cố định, công cụ lao động và những phương tiện kinh doanh cần thiết của doanh nghiệp, doanh nghiệp phải dự báo nhu cầu, thị hiếu thị trường, sản phẩm có thể thay thế trong tương lai, những quy định mới về chuẩn môi trường sinh thái, tiêu chuẩn về chất thải nước thải, tiêu chuẩn về an toàn y tế,…nhằm đầu tư thích hợp để sử dụng có hiệu quả và đạt được mong muốn trong tương lai.

- Kế hoạch cơ cấu vốn là khai thác nguồn lực tài chính cho những trường hợp hoạt động thường xuyên lâu dài và những hoạt động có tính thời vụ. Kế hoạch này phải chỉ ra được những nguồn vốn mà doanh nghiệp có khả năng tiếp cận khai thác, tỷ trọng kết cấu từng nguồn vốn cũng như giá cả chi phí sử dụng từng nguồn vốn.

- Kế hoạch phân phối lợi nhuận là kế hoạch sử dụng lợi nhuận của doanh nghiệp cho nhu cầu tái đầu tư và chia lợi ích kinh tế cho người sở hữu.

- Kế hoạch tài chính ngắn hạn thường gắn liền với những hoạt động và mục tiêu cụ thể phải đạt được hàng năm, bán niên hoặc từng quý. Kế hoạch này phải linh hoạt thích nghi với những tác động của môi trường kinh doanh nhưng thông qua đó phát hiện ra những khả năng mới để hoàn thiện hoặc điều chỉnh kế hoạch tài chính dài hạn.

Các dự báo tài chính thường được sử dụng rộng rãi như một công cụ để lập dự toán tài chính. Một dự toán tài chính đơn giản là một dự báo về các báo cáo tài chính của công ty. Phương pháp lập dự toán theo tỷ lệ % doanh thu là một phương pháp đơn giản, ước tính hợp lý được nhiều biến quan trọng. Các bước thực hiện trong lập dự báo tài chính:

Bước 1: Nghiên cứu các báo cáo tài chính quá khứ để xác định khoản mục nào trong báo cáo tài chính sẽ thay đổi theo doanh thu. Điều này cho phép người làm kế hoạch sẽ quyết định khoản mục nào được ước tính theo tỷ lệ % doanh thu, còn khoản mục nào được dự báo sử dụng các nguồn thông tin khác.

Bước 2: Dự báo doanh thu. Rất nhiều các khoản mục có liên quan trực tiếp với doanh thu kế hoạch, do đó dự báo doanh thu phải thật chính xác (nếu có thể). Hơn nữa, một khi dự toán tài chính được hoàn tất, nó cho chúng ta một ý tưởng tốt để đánh giá độ nhậy của kết quả hoạt động cho các phương án hợp lý trong dự báo doanh thu.

Bước 3: Ước tính các khoản mục trong từng báo cáo tài chính sử dụng các số liệu lịch sử và doanh thu mới tính được.

2. Quản lý và sử dụng vốn tài sản

Quản lý vốn cố định cần thực hiện trên 2 phương diện: Quản lý hiện vật và quản lý giá trị.

* Quản lý hiện vật là phương thức quản lý yêu cầu doanh nghiệp phải tiến hành phân loại TSCĐ theo những tiêu thức khác nhau để từ đó có những biện pháp quản lý và sử dụng TSCĐ có hiệu quả hơn. Các cách phân loại TSCĐ phổ biến là:

– Căn cứ vào hình thái vật chất TSCĐ có 2 loại:

+ TSCĐ hữu hình

+ TSCĐ vô hình

– Căn cứ vào quyền sở hữu:

+ TSCĐ do doanh nghiệp sở hữu là TSCĐ mua bằng vốn của mình, vốn vay hoặc do được biếu tặng những tài sản này giúp doanh nghiệp chủ động trong hoạt động kinh doanh.

+ TSCĐ thuê ngoài gồm: TSCĐ thuê hoạt động và TSCĐ thuê tài chính. Và theo điều 8 của thông tư 45/2013/TT-BTC quy định:

- Đối với TSCĐ thuê hoạt động: Doanh nghiệp đi thuê phải có trách nhiệm quản lý, sử dụng TSCĐ theo các quy định trong hợp đồng thuê. Chi phí thuê TSCĐ được hạch toán vào chi phí kinh doanh trong kỳ; Doanh nghiệp cho thuê, với tư cách là chủ sở hữu, phải theo dõi, quản lý TSCĐ cho thuê.

- Đối với TSCĐ thuê tài chính: Doanh nghiệp đi thuê phải theo dõi, quản lý, sử dụng tài sản cố định đi thuê như tài sản cố định thuộc sở hữu của doanh nghiệp và phải thực hiện đầy đủ các nghĩa vụ đã cam kết trong hợp đồng thuê tài sản cố định; Doanh nghiệp cho thuê, với tư cách là chủ đầu tư, phải theo dõi và thực hiện đúng các quy định trong hợp đồng cho thuê tài sản cố định.

- Trường hợp trong hợp đồng thuê tài sản (bao gồm cả thuê hoạt động và thuê tài chính) quy định bên đi thuê có trách nhiệm sửa chữa tài sản trong thời gian thuê thì chi phí sửa chữa TSCĐ đi thuê được phép hạch toán vào chi phí hoặc phân bổ dần vào chi phí kinh doanh nhưng thời gian tối đa không quá 3 năm.

– Căn cứ vào tình trạng sử dụng:

- TSCĐ đang được khai thác sử dụng là những tài sản trực tiếp làm tăng năng suất, năng lực hoạt động của doanh nghiệp.

- TSCĐ chờ thanh lý là những tài sản hư hỏng, tài sản lạc hậu về công nghệ kỹ thuật, tài sản không tương thích.

* Quản lý giá trị là phương thức quản lý gắn liền việc tính khấu hau TSCĐ và quản lý, sử dụng quỹ khấu hao của doanh nghiệp.

Khi tham gia vào hoạt động kinh doanh, TSCĐ bị hao mòn là một vấn đề mang tính tất yếu khách quan. Trong quá trình quản lý và sử dụng TSCĐ, để tái tạo TSCĐ doanh nghiệp phải tiến hành khấu hao TSCĐ. Khấu hao TSCĐ là sự tính toán số tiền biểu hiện mức hao mòn của TSCĐ.

Theo điều 9 của thông tư 45/2013/TT-BTC quy định tất cả TSCĐ hiện có của doanh nghiệp đều phải trích khấu hao, trừ những TSCĐ sau đây:

- TSCĐ đã khấu hao hết giá trị nhưng vẫn đang sử dụng vào hoạt động sản xuất kinh

- TSCĐ khấu hao chưa hết bị mất.

- TSCĐ khác do doanh nghiệp quản lý mà không thuộc quyền sở hữu của doanh nghiệp (trừ TSCĐ thuê tài chính).

- TSCĐ không được quản lý, theo dõi, hạch toán trong sổ sách kế toán của doanh nghiệp.

- TSCĐ sử dụng trong các hoạt động phúc lợi phục vụ người lao động của doanh nghiệp (trừ các TSCĐ phục vụ cho người lao động làm việc tại doanh nghiệp như: nhà nghỉ giữa ca, nhà ăn giữa ca, nhà thay quần áo, nhà vệ sinh, bể chứa nước sạch, nhà để xe, phòng hoặc trạm y tế để khám chữa bệnh, xe đưa đón người lao động, cơ sở đào tạo, dạy nghề, nhà ở cho người lao động do doanh nghiệp đầu tư xây dựng).

- TSCĐ từ nguồn viện trợ không hoàn lại sau khi được cơ quan có thẩm quyền bàn giao cho doanh nghiệp để phục vụ công tác nghiên cứu khoa học.

- TSCĐ vô hình là quyền sử dụng đất lâu dài có thu tiền sử dụng đất hoặc nhận chuyển nhượng quyền sử dụng đất lâu dài hợp pháp.

Theo Sử Đình Thành (2008), trong thực tế có các phương pháp tính khấu hao sau:

- Phương pháp khấu hao đường thẳng: Theo phương pháp này khấu hao TSCĐ hàng năm được tính theo công thức:

Trong đó:

Mkh= NG/T

+ Mkh: Mức khấu hao năm t.

+ NG: Nguyên giá tài sản

+ T: Là thời gian sử dụng định mức TSCĐ, có 2 loại:

- Thời gian sử dụng định mức về kỹ thuật: Thời gian này được xác định chủ yếu dựa vào các thông số kỹ thuật và do vậy mức khấu hao tính được chỉ khắc phục hiện tượng hao mòn hữu hình TSCĐ.

- Thời gian sử dụng định mức về kinh tế: Để chống lại hiện tượng mất giá do hao mòn vô hình, dựa vào thời gian sử dụng định mức kỹ thuật người ta ước lượng xác định thời gian định mức về kinh tế. Thông thường thời gian sử dụng định mức về kinh tế của TSCĐ luôn nhỏ hơn thời gian sử dụng định mức về kỹ thuật của nó.

– Phương pháp khấu hao gia tốc giảm dần có 2 cách tính

+ Tính khấu hao theo giá trị còn lại

Mkh(t) =% KH(đc) X GTCL(t)

- Mkh(t): là mức khấu hao năm thứ (t)

- % KH(đc) = % KH X hệ số điều chỉnh

- GTCL(t) : là giá trị còn lại của TSCĐ năm thứ (t)

Hệ số điều chỉnh được xác định lớn hơn 1 và thời gian sử dụng TSCĐ càng dài thì hệ số điều chỉnh càng lớn.

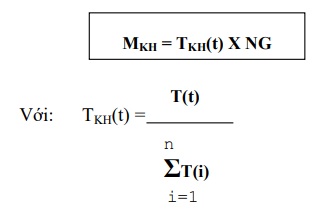

+ Tính khấu hao theo tỷ lệ khấu hao giảm dần

Trong đó:

- TKH(t): Tỷ lệ khấu hao năm thứ (t)

- NG: Nguyên giá TSCĐ

- n: Thời hạn phục vụ của TSCĐ

- T(t), T(i): là số năm còn lại của TSCĐ từ năm thứ (t) hoặc thứ (i)

Ngoài ra còn có các phương pháp tính khấu hao khác như:

- Khấu hao tăng dần: Theo phương pháp này, lúc đầu mức khấu hao trích vào chi phí có giá trị nhỏ, sau đó dần dần được tăng lên.

- Khấu hao tính một lần khi kết thúc dự án.

- Khấu hao toàn bộ ngay lập tức khi dự án mới đi vào vận hành tạo ra thu nhập.

Theo điều 13 của thông tư 45/2013/TT-BTC có các phương pháp trích khấu hao tài sản cố định sau:

- Phương pháp khấu hao đường thẳng.

- Phương pháp khấu hao theo số dư giảm dần có điều chỉnh.

- Phương pháp khấu hao theo số lượng, khối lượng sản phẩm.

Căn cứ khả năng đáp ứng các điều kiện áp dụng quy định cho từng phương pháp trích khấu hao tài sản cố định, doanh nghiệp được lựa chọn các phương pháp trích khấu hao phù hợp với từng loại tài sản cố định của doanh nghiệp:

* Phương pháp khấu hao đường thẳng là phương pháp trích khấu hao theo mức tính ổn định từng năm vào chi phí sản xuất kinh doanh của doanh nghiệp của tài sản cố định tham gia vào hoạt động kinh

Doanh nghiệp hoạt động có hiệu quả kinh tế cao được khấu hao nhanh nhưng tối đa không quá 2 lần mức khấu hao xác định theo phương pháp đường thẳng để nhanh chóng đổi mới công nghệ. Tài sản cố định tham gia vào hoạt động kinh doanh được trích khấu hao nhanh là máy móc, thiết bị; dụng cụ làm việc đo lường, thí nghiệm; thiết bị và phương tiện vận tải; dụng cụ quản lý; súc vật, vườn cây lâu năm. Khi thực hiện trích khấu hao nhanh, doanh nghiệp phải đảm bảo kinh doanh có lãi.

* Phương pháp khấu hao theo số dư giảm dần có điều chỉnh được áp dụng đối với các doanh nghiệp thuộc các lĩnh vực có công nghệ đòi hỏi phải thay đổi, phát triển

TSCĐ tham gia vào hoạt động kinh doanh được trích khấu hao theo phương pháp số dư giảm dần có điều chỉnh phải thoả mãn đồng thời các điều kiện sau:

- Là tài sản cố định đầu tư mới (chưa qua sử dụng);

- Là các loại máy móc, thiết bị; dụng cụ làm việc đo lường, thí nghiệm.

* Phương pháp khấu hao theo số lượng, khối lượng sản phẩm:

Tài sản cố định tham gia vào hoạt động kinh doanh được trích khấu hao theo phương pháp này là các loại máy móc, thiết bị thỏa mãn đồng thời các điều kiện sau:

- Trực tiếp liên quan đến việc sản xuất sản phẩm;

- Xác định được tổng số lượng, khối lượng sản phẩm sản xuất theo công suất thiết kế của tài sản cố định;

- Công suất sử dụng thực tế bình quân tháng trong năm tài chính không thấp hơn 100% công suất thiết kế.

(Nguồn tài liệu: Bùi Thị Phương Linh, Giáo trình Tài chính Tiền tệ, 2020)