1. Các nguyên tắc cơ bản khi xác định dòng tiền của dự án đầu tư

Xem xét trên góc độ tài chính thì đầu tư là bỏ tiền chi ra ngày hôm nay để hy vọng thu về những khoản tiền thu nhập lớn hơn trong tương lai. Do vậy, đầu tư là một quá trình phát sinh các dòng tiền gồm dòng tiền ra và dòng tiền vào của dự án.

Dòng tiền ra là những khoản tiền mà doanh nghiệp phải chi ra để thực hiện dự án đầu tư. Dòng tiền vào bao gồm những khoản tiền thu nhập do dự án đầu tư mang lại.

Việc xác định dòng tiền của dự án đầu tư là một vấn đề khó khăn phức tạp, liên quan đến nhiều nhân tố hay biến số khác nhau, nhất là việc xác định dòng tiền vào. Những sai lầm trong việc xác định dòng tiền dẫn đến những kết luận sai về việc chấp thuận hay loại bỏ dự án đầu tư. Vì vậy, xác định dòng tiền của dự án phải dựa vào một số nguyên tắc sau:

– Đánh giá dự án cần phải dựa vào dòng tiền chứ không phải dựa vào lợi nhuận kế toán.

Dòng tiền của dự án cho phép các nhà đầu tư biết được lượng tiền thực có ở từng thời điểm mà doanh nghiệp được phép sử dụng để có những quyết định mới: hoặc dùng tiền đó để trả nợ, hoặc trả lợi tức cho cổ đông, hoặc tăng vốn luân chuyển, hoặc đầu tư tài sản cố định… Trong khi đó nếu sử dụng lợi nhuận kế toán thì không thể đưa ra được quyết định như vậy. Bởi lợi nhuận kế toán một mặt phụ thuộc vào phương pháp hạch toán kế toán, phương pháp khấu hao tài sản cố định cuả doanh nghiệp, mặt khác doanh thu để tính lợi nhuận kế toán bao gồm cả doanh thu bán chịu, làm cho doanh nghiệp có thể có lợi nhuận nhưng lại không có tiền.

– Đánh giá dự án cần phải dựa vào dòng tiền tăng thêm

Theo nguyên tắc này, dòng tiền của dự án được đo lường trên cơ sở tăng thêm, tức là lấy hiệu số giữa dòng tiền thu vào so với dòng tiền chi ra nếu dự án được thực hiện và tiến hành thẩm định dự án dựa trên dòng tiền này.

– Đánh giá dự án phải dựa vào dòng tiền sau thuế và phải tách quyết định đầu tư ra khỏi quyết định tài trợ.

Việc xây dựng dòng tiền là để tính toán và đưa ra quyết định đầu tư, còn sử dụng nguồn nào để đầu tư là quyết định tài trợ. Phải tách riêng quyết định đầu tư ra khỏi quyết định tài trợ để đánh giá chính xác hiệu quả của quyết định đầu tư. Vì thế, cơ cấu của dòng tiền không cần quan tâm lấy từ nguồn tài trợ nào, cũng như không cần biết nguồn nào tạo ra nó (trừ trường hợp đánh giá dự án đầu tư theo quan điểm của chủ sở hữu).

– Phải tính đến chi phí cơ hội khi xem xét dòng tiền của dự án.

Chi phí cơ hội là khoản thu nhập mà nhà đầu tư có thể thu được từ dự án tốt nhất còn lại. Chi phí cơ hội ở đây muốn nói đến chính là phần thu nhập cao nhất có thể có được từ tài sản sở hữu của doanh nghiệp nếu nó không sử dụng cho dự án. Chi phí cơ hội không phải là một khoản thực chi nhưng vẫn được tính vào vì đó là một khoản thu nhập mà doanh nghiệp phải mất đi khi thực hiện dự án. Ví dụ, một doanh nghiệp có thể cho thuê mặt bằng nhà máy với giá 1.200 triệu đồng/năm hoặc sử dụng để sản xuất mặt hàng mới. Như vậy nếu dự án sản xuất mặt hàng mới được triển khai thì doanh nghiệp đã mất đi cơ hội có được thu nhập do cho thuê mặt bằng với mức 1.200 triệu đồng/năm. Khoản thu nhập này phải được xem là chi phí cơ hội của dự án sản xuất sản phẩm mới.

– Không được tính chi phí chìm vào dòng tiền của dự án

Chi phí chìm là những chi phí đã phát sinh trước khi có quyết định thực hiện dự án, không có khả năng thu hồi mà doanh nghiệp phải hoàn toàn gánh chịu cho dù dự án có được chấp thuận hay không. Chi phí này không liên quan đến dự án mới nên nó không được đưa vào để phân tích. Để biết một chi phí có phải là chi phí chìm hay không, ta đặt câu hỏi “Nếu dự án không được thực hiện thì có tốn chi phí này không?”. Nếu câu trả lời là có thì đó chính là chi phí chìm. Ví dụ, chi phí chìm là chi phí khảo sát nghiên cứu thị trường để quyết định có thực hiện dự án hay không?

– Phải tính đến yếu tố lạm phát khi xem xét dòng tiền.

Lạm pháp có ảnh hưởng rất lớn đến dòng tiền thu vào và dòng tiền chi ra của dự án, đồng thời ảnh hưởng đến chi phí cơ hội của vốn. Lạm phát cao có thể làm cho thu nhập mang lại từ dự án trong tương lai không đủ bù đắp cho khoản đầu tư hôm nay. Do đó, nếu có lạm phát phải tính đến ảnh hưởng của lạm phát đến dòng tiền và tỷ lệ chiết khấu dòng tiền khi đánh giá dự án.

– Phải xem xét những ảnh hưởng của dự án đến các bộ phận khác của doanh nghiệp (Ảnh hưởng chéo)

Phải tính đến ảnh hưởng của dự án đến các bộ phận khác của doanh nghiệp. Ví dụ, khi doanh nghiệp thực hiện dự án sản xuất sản phẩm mới đưa ra thị trường, cần thiết phải xem xét ảnh hưởng của sản phẩm mới đó đến doanh số tiêu thụ của các sản phẩm cùng loại có thể thay thế đang tiêu thụ của doanh nghiệp.

2. Xác định dòng tiền của dự án đầu tư

Dòng tiền là bảng dự toán thu chi trong suốt thời gian tuổi thọ (vòng đời) của dự án, bao gồm các khoản tiền thu nhập do dự án đầu tư mang lại (dòng tiền vào) và các khoản tiền chi ra để thực hiện dự án (dòng tiền ra) được tính theo từng năm. Tuy nhiên, cần có sự phân biệt giữa dòng tiền đầu tư và dòng tiền hoạt động (hay vận hành) của dự án. Nếu dòng tiền đầu tư phản ánh dòng tiền phát sinh trong quá trình tạo ra các tài sản của doanh nghiệp (tài sản cố định và tài sản lưu động thường xuyên), thì dòng tiền hoạt động lại phản ánh các dòng tiền phát sinh hàng năm khi dự án đã đưa vào hoạt động, khai thác.

2.1. Xác định dòng tiền ra của dự án

Những khoản chi tiêu liên quan đến việc bỏ vốn thực hiện đầu tư tạo thành dòng tiền ra của dự án. Vốn đầu tư có thể bỏ rải rác nhiều năm, cũng có thể bỏ ra ngay một lần (theo phương pháp chìa khóa trao tay). Tùy theo tính chất của khoản đầu tư có thể xác định được khoản chi cụ thể của dự án. Thông thường đối với các dự án đầu tư điển hình (là những dự án tạo ra sản phẩm hàng hóa, dịch vụ) thì nội dung dòng tiền tạo ra của dự án đầu tư gồm:

– Chi đầu tư xây dựng cơ bản: Bao gồm những khoản tiền chi để mua sắm, xây dựng nhà xưởng, máy móc thiết bị… trước khi dự án đi vào hoạt động và khoản chi ra để nâng cấp máy móc, thiết bị… khi dự án đã đi vào hoạt động.

– Chi đầu tư về vốn lưu động thường xuyên cần thiết: Gồm những khoản tiền chi ra để hình thành vốn lưu động thường xuyên cần thiết cho dự án khi đi vào hoạt động và số vốn lưu động cần thiết bổ sung thêm trong quá trình hoạt động của dự án khi có sự tăng về quy mô kinh doanh.

Thông thường để xác định dòng tiền chi về vốn lưu động, đặc biệt đối với vốn lưu động bổ sung người ta đưa ra quy tắc: Khi có nhu cầu vốn lưu động tăng thêm ở năm nay thì việc chi bổ sung vốn lưu động được thực hiện ở cuối năm trước.

Để xác định dòng tiền ra ban đầu của dự án đầu tư, ta có công thức sau:

Dòng tiền ra ban đầu = (a) + (b) + (c) + (d) + (e)

- (a) Giá trị các tài sản mới

- (b) + Các CP được vốn hóa (như chi phí lắp đặt, vận chuyển)

- (c) + (-) Mức tăng (giảm) của vốn lưu động thuần

- (d) – Số tiền thuần thu được từ bán các tài sản cũ nếu là dạng đầu tư thay thế

- (e) + (-) thuế (tiết kiệm thuế) từ việc bán tài sản cũ nếu là dạng đầu tư thay thế

Đây là công thức tổng quát để xác định dòng tiền ra ban đầu của dự án đầu tư. Tuy nhiên, gắn với các loại dự án khác nhau thì công thức xác định dòng tiền ra ban đầu cũng có thể sẽ khác nhau. Cụ thể như sau:

(1) Nếu là dự án đầu tư thay thế thiết bị cũ bằng thiết bị mới, công thức xác định dòng tiền ra ban đầu cụ thể như sau:

Dòng tiền ra ban đầu =

- (a) Giá trị các tài sản mới

- (b) + Các chi phí được vốn hóa (như chi phí lắp đặt, vật chất)

- (d) – Số tiền thuần thu được từ bán các tài sản cũ nếu là dạng đầu tư thay thế

- (e) + (-) thuế (tiết kiệm thuế) từ việc bán tài sản cũ nếu là dạng đầu tư thay thế

Trong đó (e) được tính cụ thể như sau:

- Một tài sản được sử dụng trong kinh doanh nếu được bán với giá lớn hơn giá trị còn lại trên sổ sách của nó, thì khoản tiền nhận được vượt giá trị sổ sách này sẽ bị đánh thuế thu nhập doanh nghiệp.

- Ngược lại, nếu tài sản bán thấp hơn giá trị sổ sách, một khoản lỗ nảy sinh bằng chênh lệch giữa giá bán và giá trị sổ sách, công ty được miễn thuế thu nhập doanh nghiệp đối với khoản thu nhập chịu thuế bằng số lỗ này. Kết quả thuần là một khoản tiết kiệm do miễn thuế bằng với mức thuế thông thường của công ty nhân với số lỗ trên giá bán của tài sản, tạo ra một khoản tiết kiệm tiền mặt.

(2) Nếu là dự án đầu tư sản xuất kinh doanh, ví dụ như mở thêm phân xưởng sản xuất…, công thức xác định dòng tiền ra ban đầu cụ thể như sau:

Dòng tiền ra ban đầu =

- (a) Giá trị các tài sản mới

- (b) + Các chi phí được vốn hóa (như chi phí lắp đặt, vật chất)

- (c) + (-) Mức tăng (giảm) của vốn lưu động thuần

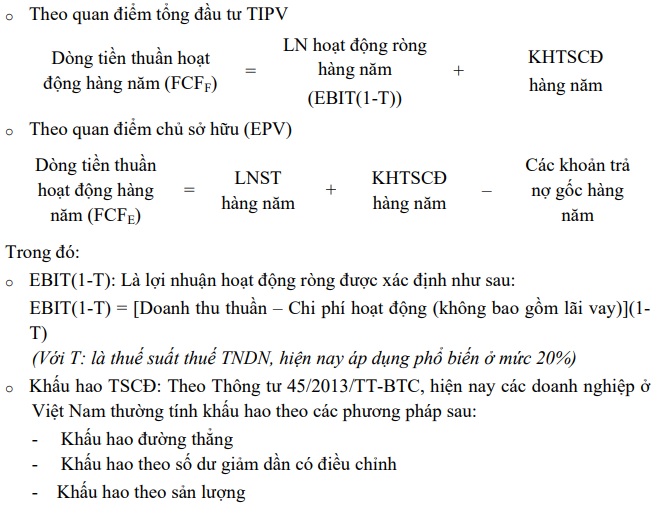

Có 2 quan điểm khi đánh giá và lựa chọn dự án đầu tư là: Quan điểm tổng đầu tư (TIPV) và quan điểm chủ sở hữu (EPV). Trong đó:

- Theo quan điểm tổng đầu tư (TIPV): Dòng ra là toàn bộ các khoản chi cho dự án không phân biệt nguồn tài trợ

- Theo quan điểm chủ sở hữu (EPV): Dòng tiền ra chỉ bao gồm các khoản chi cho dự án là vốn chủ sở hữu (không bao gồm vốn vay)

2.2. Xác định dòng tiền vào của dự án đầu tư

Mỗi dự án đầu tư sẽ đưa lại khoản tiền thu nhập ở một hay một số thời điểm khác nhau trong tương lai tạo thành dòng tiền vào của dự án. Việc xác định dòng tiền vào của dự án đầu tư là vấn đề rất phức tạp, phải căn cứ vào tính chất của khoản đầu tư để lượng định các khoản thu nhập do đầu tư tạo ra một cách hợp lý. Dòng tiền vào của dự án gồm:

Dòng tiền thuần hoạt động hàng năm: Là khoản chênh lệch giữa số tiền thu được (dòng tiền vào) và số tiền chi ra (dòng tiền ra) phát sinh từ hoạt động thường xuyên hàng năm khi dự án đi vào hoạt động. Đối với một dự án đầu tư trong kinh doanh tạo ra doanh thu bán hàng hóa hoặc dịch vụ thì dòng tiền thuần từ hoạt động hàng năm của dự án được xác định trực tiếp bằng chênh lệch giữa dòng tiền vào do bán sản phẩm, hàng hóa với dòng tiền ra do mua vật tư và chi phí khác bằng tiền liên quan đến việc sản xuất, tiêu thụ sản phẩm hàng hóa và tiền thuế thu nhập mà doanh nghiệp phải nộp.

Dòng tiền thuần hoạt động hàng năm được tính như sau:

(1) Phương pháp khấu hao đường thẳng (còn được gọi là phương pháp khấu hao tuyến tính cố định – Straight line depreciation method):

Là phương pháp khấu hao mà tỷ lệ khấu hao và mức khấu hao hàng năm được xác định theo một mức cố định trong suốt thời gian sử dụng TSCĐ.

Công thức xác định mức khấu hao hàng năm như sau:

M = NG / T

Trong đó:

- NG: nguyên giá của TSCĐ.

- T: thời gian sử dụng của TSCĐ (tính bằng năm).

- M: mức khấu trung bình hàng năm.

Nếu đặt K = 1/T được gọi tỷ lệ khấu hao bình quân hàng năm, thì ta có:

M = K x NG

Nếu doanh nghiệp thực hiện việc trích khấu hao hàng quý hoặc hàng tháng thì lấy mức khấu hao trung bình năm chia cho số quý hoặc số tháng trong năm.

Trong trường hợp thời gian sử dụng hay nguyên giá của tài sản cố định thay đổi, doanh nghiệp phải xác định lại mức trích khấu hao trung bình của tài sản cố định bằng cách lấy giá trị còn lại trên sổ kế toán chia cho thời gian sử dụng xác định lại hoặc thời gian sử dụng còn lại (được xác định là chênh lệch giữa thời gian sử dụng đã đăng ký trừ thời gian đã sử dụng) của tài sản cố định.

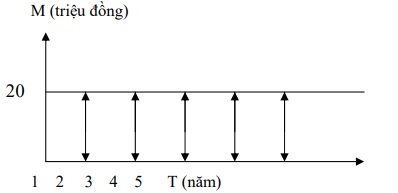

Ví dụ 1: Một doanh nghiệp mua một TSCĐ dùng cho hoạt động kinh doanh với nguyên giá được xác định là 100 triệu đồng. Theo quy định của Nhà nước, khung thời gian sử dụng của TSCĐ này là từ 4 đến 8 năm, doanh nghiệp xác định thời gian sử dụng là 5 năm.

Các kết quả tính toán như sau:

Tỷ lệ khấu hao của TSCĐ là : 1/5 = 0,2 (hoặc 20%).

Mức khấu hao trung bình năm : 100 trđ/5 = 20 triệu đồng.

Có thể minh họa mức khấu hao TSCĐ trên bằng đồ thị như sau:

Phương pháp khấu hao theo đường thẳng, có những ưu điểm là: cách tính toán đơn giản, dễ áp dụng; mức khấu hao được phân bổ đều qua các năm cho nên tạo điều kiện để doanh nghiệp ổn định chi phí kinh doanh và giá thành sản phẩm. Tuy nhiên, phương pháp này có nhược điểm là mức khấu hao không phản ánh chính xác mức độ hao mòn thực tế của TSCĐ trong các thời kỳ sử dụng khác nhau.

Ở Việt Nam, theo Thông tư số 45/2013/TT-BTC, phương pháp khấu hao đường thẳng có thể được áp dụng đối với mọi TSCĐ tham gia vào hoạt động kinh doanh. Riêng đối với các doanh nghiệp hoạt động kinh doanh có hiệu quả cao, được tính khấu hao nhanh nhưng tối đa không quá 2 lần mức khấu hao xác định theo phương pháp đường thẳng trong điều kiện bình thường để nhanh chóng đổi mới công nghệ. Tài sản cố định tham gia vào hoạt động kinh doanh được trích khấu hao nhanh phải là máy móc, thiết bị; dụng cụ làm việc đo lường, thí nghiệm; thiết bị và phương tiện vận tải; dụng cụ quản lý; súc vật, vườn cây lâu năm. Khi thực hiện trích khấu hao nhanh, doanh nghiệp phải đảm bảo kinh doanh có lãi. Trường hợp doanh nghiệp trích khấu hao nhanh vượt 2 lần mức quy định tại khung thời gian sử dụng tài sản cố định thì phần trích vượt mức khấu hao nhanh (quá 2 lần) không được tính vào chi phí hợp lý khi tính thuế thu nhập trong kỳ.

(2) Phương pháp khấu hao theo số dư giảm dần có điều chỉnh (Declining balance depreciation method):

Đây là phương pháp khấu hao trong đó mức khấu hao trong những năm đầu của thời gian sử dụng TSCĐ được xác định bằng cách lấy giá trị còn lại của TSCĐ nhân với một tỷ lệ khấu hao điều chỉnh. Còn trong những năm cuối của thời gian sử dụng TSCĐ thì mức khấu hao lại được xác định theo phương pháp đường thẳng dựa trên giá trị còn lại và thời gian sử dụng còn lại của TSCĐ. Tỷ lệ khấu hao điều chỉnh và mức khấu hao hàng năm được xác định theo các công thức sau:

M(t) = G(t) × Kđc

Kđc = K x H

Trong đó:

- G(t): giá trị còn lại của TSCĐ ở đầu năm thứ t.

- M(t): Mức khấu hao năm thứ t.

- Kđc: Tỷ lệ khấu hao điều chỉnh.

- K: là tỷ lệ khấu hao xác định theo phương pháp đường thẳng (K = 1/T).

- T : thời gian sử dụng của TSCĐ. t: số thứ tự của năm sử dụng TSCĐ, t phải là số nguyên và nằm trong đoạn [1;T]

- H : Hệ số điều chỉnh, được xác định như sau: H = 1,5 nếu T ≤ 4 năm; H = 2,0 nếu 4 năm < T ≤ 6 năm; H = 2,5 nếu T > 6 năm

Riêng những năm cuối, khi mức khấu hao năm xác định theo phương pháp số dư giảm dần nói trên bằng (hoặc thấp hơn) giá trị trung bình tính bằng cách lấy giá trị còn lại chia cho số năm sử dụng còn lại của tài sản cố định, thì kể từ năm đó mức khấu hao được tính bằng giá trị trung bình kể trên.

Trong phương pháp khấu hao này, nếu doanh nghiệp muốn thực hiện việc trích khấu hao hàng quý hoặc hàng tháng thì lấy mức khấu hao năm chia cho số quý hoặc số tháng trong năm.

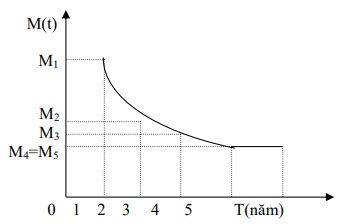

Ví dụ 2: Một doanh nghiệp đầu tư một TSCĐ là thiết bị sản xuất có nguyên giá được xác định là 100 trđ và có thời gian sử dụng được xác định là 5 năm.

Nếu TSCĐ được tính khấu hao theo phương pháp số dư giảm dần có điều chỉnh thì nội dung và kết quả tính toán như sau:

T = 5 -> H=2; K = 1/T = 1/5 =0,2 và Kđc = KxH = 2 x 0,2 = 0,4 (40%).

- M(1) = 100 x 40% = 40 triệu đồng.

- M(2) = (100-40) x 40% = 24 triệu đồng.

- M(3) = (60 – 24) x 40% = 14,4 triệu đồng.

Sang năm sử dụng thứ 4, mức khấu hao tính theo phương pháp số dư giảm dần có điều chỉnh (8,64 trđ) < Giá trị còn lại của TSCĐ/ Thời gian sd còn lại của TSCĐ (10,8 trđ) -> chuyển sang tính khấu hao theo phương pháp đường thẳng.

M(4) = M(5) = 21,6/2 = 10,8 trđ/năm.

Có thể minh họa mức khấu hao hàng năm của TSCĐ trên bằng đồ thị sau:

Phương pháp khấu hao theo số dư giảm dần có điều chỉnh có ưu điểm là cho phép doanh nghiệp có thể thu hồi phần lớn vốn đầu tư TSCĐ ngay từ những năm đầu (do mức khấu hao của TSCĐ trong những năm đầu là khá cao. Từ đó tạo điều kiện thuận lợi cho doanh nghiệp có thể sử dụng nguồn tài chính thu hồi này để nhanh chóng đổi mới TSCĐ, đồng thời phòng ngừa được hao mòn vô hình. Tuy vậy, phương pháp này cũng có một số nhược điểm là: mức khấu hao chưa phản ánh chính xác mức độ hao mòn thực tế của TSCĐ; làm cho chi phí và giá thành không ổn định và cách tính toán tương đối phức tạp, không thống nhất trong suốt thời gian sử dụng TSCĐ.

Ở Việt Nam, theo thông tư số 45/2013/TT-BTC, phương pháp khấu hao theo số dư giảm dần có điều chỉnh chỉ được áp dụng đối với những TSCĐ thoả mãn các điều kiện sau: Là các loại máy móc, thiết bị; dụng cụ làm việc đo lường, thí nghiệm đầu tư mới (chưa qua sử dụng), và tham gia vào hoạt động kinh doanh của doanh nghiệp.

(3) Phương pháp khấu hao theo sản lượng:

Đây là phương pháp khấu hao theo đó tỷ lệ khấu hao và mức khấu hao được xác định trên cơ sở số lượng, khối lượng sản phẩm (gọi tắt là sản lượng) mà TSCĐ thực tế sản xuất được trong kỳ và sản lượng biểu hiện thời gian sử dụng hữu ích của TSCĐ. Công thức tính như sau:

M(t) = S(t) x mo

mo = NG / So

Trong đó:

- NG: Nguyên giá TSCĐ

- M(t): Mức trích khấu hao TSCĐ trong kỳ thứ t.

- So: Tổng sản lượng theo công suất thiết kế của TSCĐ.

- S(t): Sản lượng thực tế mà TSCĐ sản xuất được trong kỳ thứ t.

- mo: Mức trích khấu hao bình quân tính cho một đơn vị sản phẩm.

- t : số thứ tự kỳ khai thác, sử dụng TSCĐ

Ở đây, so biểu hiện thời gian sử dụng hữu ích của TSCĐ, còn S(t) phản ánh mức độ thực tế khai thác, sử dụng TSCĐ trong kỳ thứ t.

Trường hợp công suất thiết kế hoặc nguyên giá của tài sản cố định thay đổi, doanh nghiệp phải xác định lại mức trích khấu hao của tài sản cố định.

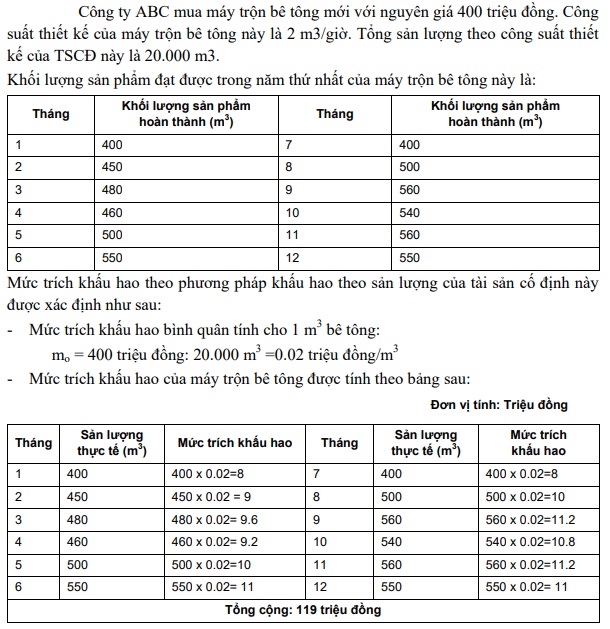

Ví dụ 3:

Phương pháp khấu hao theo sản lượng có ưu điểm là: mức khấu hao gắn liền với mức độ khai thác sử dụng TSCĐ. Do đó, nó phản ánh tương đối chính xác mức độ hao mòn TSCĐ do khai thác sử dụng. Bên cạnh đó, việc khấu hao không lệ thuộc vào thời gian sử dụng TSCĐ nên đã tạo điều kiện cho doanh nghiệp chủ động tận dụng khai thác triệt để công suất, công dụng của TSCĐ nhằm nhanh chóng thu hồi vốn để đổi mới TSCĐ. Tuy vậy, phương pháp này cũng có một số nhược điểm sau:

– Phạm vi áp dụng bị giới hạn bởi lẽ không phải TSCĐ nào cũng có thông số biểu hiện đời sống kinh tế hữu ích của nó. Thêm vào đó, việc xác định các thông số trong nhiều trường hợp sẽ gặp khó khăn do sự không ổn định của môi trường khai thác, sử dụng TSCĐ. Chẳng hạn, cùng một máy móc thiết bị nếu sử dụng trong môi trường có nhiệt độ không cao, độ ẩm thấp và chấp hành tốt các quy định sử dụng và bảo quản thì đời sống kinh tế hữu ích sẽ cao hơn so với trường hợp sử dụng ở môi trường có nhiệt độ và độ ẩm cao và bảo quản không tốt, hay một phương tiện vận tải nếu sử dụng trên đường loại 1 và bảo đảm tải trọng theo quy định thì đời sống kinh tế sẽ dài hơn so với phương tiện vận tải trên đường loại 2,3… và quá tải trọng.

– Trong trường hợp mức độ khai thác, sử dụng TSCĐ thấp thì mức khấu hao sẽ không thể phản ánh mức độ hao mòn do tiến bộ khoa học kỹ thuật và do điều kiện tự nhiên gây ra và sẽ kéo dài thời gian khấu hao. Doanh nghiệp không thể thu hồi vốn đầu tư TSCĐ. Do đó, để tránh xảy ra trường hợp này, người ta chỉ áp dụng phương pháp khấu hao theo sản phẩm khi công suất khai thác TSCĐ phải đạt ở mức tối thiểu nhất định.

Trong thực tế phương pháp khấu hao kể trên được vận dụng trong nhiều ngành như xây dựng cơ bản, giao thông vận tải, sản xuất công nghiệp, sản xuất nông nghiệp… Tuy nhiên, thông số để tính khấu hao lúc đó không phải là sản lượng mà là số km vận chuyển, số ca máy hoạt động, số diện tích canh tác…

Ở Việt Nam, theo Thông tư số 45/2013/TT-BTC, phương pháp khấu hao theo sản phẩm chỉ được áp dụng đối với những TSCĐ thoả mãn các điều kiện sau:

- TSCĐ là các loại máy móc, thiết bị tham gia vào hoạt động kinh doanh và trực tiếp liên quan đến việc sản xuất sản phẩm;

- Xác định được tổng số lượng, khối lượng sản phẩm sản xuất theo công suất thiết kế của TSCĐ;

- Công suất sử dụng thực tế bình quân tháng trong năm tài chính không thấp hơn 100% công suất thiết kế.

Dòng tiền thuần từ thanh lý, nhượng bán tài sản khi kết thúc dự án: Là số tiền còn lại từ thu nhập thanh lý tài sản sau khi đã nộp thuế thu nhập về thanh lý tài sản (nếu có). Một số dự án đầu tư khi kết thúc dự án đầu tư có thể thu được một số tiền từ việc nhượng bán thanh lý đầu tư. Việc nhượng bán, thanh lý TSCĐ, có thể xảy ra 3 trường hợp sau:

– Khoản thu nhập từ nhượng bán tài sản bằng giá trị còn lại của TSCĐ, trường hợp này không có lãi hoặc lỗ vốn từ việc nhượng bán thanh lý tài sản. Do đó, không phải nộp thuế thu nhập doanh nghiệp từ khoản nhượng bán thanh lý tài sản.

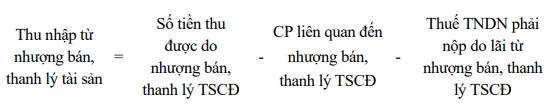

Thu nhập từ nhượng bán, thanh lý tài sản = (Số tiền thu được do nhượng bán, thanh lý TSCĐ) – (Chi phí liên quan đến nhượng bán, thanh lý TSCĐ)

– Khoản thu nhập từ nhượng bán tài sản lớn hơn giá trị còn lại của TSCĐ, trường hợp này có lãi từ việc nhượng bán thanh lý tài sản và phải nộp thuế thu nhập doanh nghiệp.

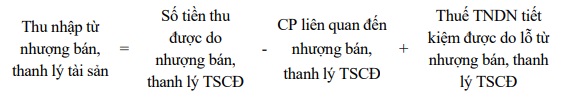

– Khoản thu nhập từ nhượng bán tài sản nhỏ hơn giá trị còn lại của TSCĐ, trường hợp này doanh nghiệp bị lỗ do nhượng bán thanh lý tài sản, khoản lỗ này xét về nguyên lý sẽ giảm thuế thu nhập mà doanh nghiệp phải nộp.

Thu hồi vốn lưu động thường xuyên đã ứng ra:

Khi dự án đưa vào hoạt động, doanh nghiệp đã đầu tư vốn lưu động thường xuyên cần thiết (đầu tư ban đầu khi dự án bắt đầu hoạt động và đầu tư bổ sung trong quá trình hoạt động). Toàn bộ số vốn lưu động đã ứng ra sẽ được thu hồi lại đầy đủ theo nguyên tắc số vốn lưu động đã được ứng ra bao nhiêu phải thu hồi hết bấy nhiêu. Thời điểm thu hồi có thể thu hồi dần hoặc có thể thu hồi toàn bộ một lần khi kết thúc dự án.

– Xác định dòng tiền thuần hàng năm của đầu tư và dòng tiền thuần của dự án

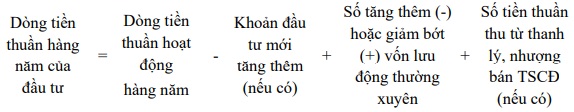

Dòng tiền thuần hàng năm của đầu tư: được xác định là số chênh lệch của dòng tiền thu vào và dòng tiền chi ra phát sinh hàng năm do đầu tư đưa lại và có thể xác định theo công thức sau:

Có thể thấy rằng: Dòng tiền thuần hàng năm của dự án đầu tư là dòng tiền tăng thêm do dự án đầu tư đưa lại, góp phần làm tăng thêm dòng tiền và gia tăng giá trị của doanh nghiệp so với trước khi có dự án. Do vậy, có thể xác định bằng cách sau:

Dòng tiền thuần hàng năm của dự án đầu tư = Tổng dòng tiền vào hàng năm của dự án đầu tư – Tổng dòng tiền ra hàng năm của dự án đầu tư

Để thuận tiện cho việc hoạch định dòng tiền của đầu tư, thông thường người ta sử dụng quy ước sau:

- Số vốn đầu tư ban đầu có thể phát sinh ở các thời điểm khác nhau nhưng được qui ước đưa về thời điểm đầu năm phát sinh.

- Thu nhập, các dòng tiền vào và ra khác của dự án có thể phát sinh ở các thời điểm khác nhau trong một năm đều được qui về thời điểm cuối năm để tính toán.

Ví dụ 4: Công ty cổ phần Delta có các thông tin về dự án đầu tư phân xưởng sản xuất bao bì như sau:

1. Dự toán vốn đầu tư:

- Đầu tư TSCĐ là 2.000 triệu đồng, trong đó vay 1.040 triệu đồng với lãi suất 12%/năm, thời hạn vay là 2 năm, nợ gốc được trả dần vào cuối mỗi năm trong vòng 2 năm với số tiền lần lượt là 440 triệu đồng và 600 triệu đồng. Lãi vay phát sinh năm nào trả vào cuối năm đó.

- Nhu cầu vốn đầu tư TSNH thường xuyên cần thiết dự tính bằng 25% doanh thu thuần.

- Toàn bộ vốn đầu tư bỏ ngay một lần ở đầu năm thứ nhất.

2. Thời gian hoạt động của dự án là 5 năm.

3. Doanh thu thuần do phân xưởng trên tạo ra dự kiến hàng năm là 4.000 triệu đồng.

4. Chi phí hoạt động kinh doanh hàng năm của phân xưởng gồm:

- Chi phí biến đổi bằng 55% doanh thu thuần

- Chi phí cố định (Chưa tính khấu hao TSCĐ và lãi vay) là 650 triệu đồng/năm.

5. Các TSCĐ có thời gian sử dụng dự kiến là 5 năm, được khấu hao theo phương pháp đường thẳng và có giá trị thanh lý dự tính là 15 triệu đồng.

6. Toàn bộ số vốn ứng ra đầu tư cho TSNH thường xuyên cần thiết dự tính được thu hồi toàn bộ một lần khi kết thúc dự án.

Yêu cầu: Hãy xác định dòng tiền của dự án đầu tư theo 2 quan điểm: Tổng đầu tư TIPV và chủ sở hữu EPV?

Biết rằng thuế suất thuế TNDN phải nộp là 20%.

Từ các số liệu trên, ta có các kết quả tính toán như sau:

– Vì doanh nghiệp khấu hao TSCĐ theo phương pháp khấu hao đường thẳng, nên mức khấu hao TSCĐ hàng năm:

M = 2.000/5 = 400 triệu đồng.

– Sau khi kết thúc dự án, giá trị còn lại của TSCĐ là 0 trđ, nhưng doanh nghiệp thanh lý được 15 trđ à doanh nghiệp phải nộp thuế TNDN trên phần thanh lý lãi:

15 x 20% = 3 triệu đồng

-> Thanh lý thuần TSCĐ khi kết thúc dự án:

15- 3 = 12 triệu đồng

1. Xác định dòng tiền của dự án đầu tư theo quan điểm tổng đầu tư TIPV

Đơn vị tính: Triệu đồng

| Chỉ tiêu | Năm 0 | Năm 1 | Năm 2 | Năm 3 | Năm 4 | Năm 5 |

| 1. Đầu tư TSCĐ | (2.000) | |||||

| 2. Đầu tư TSNHTX | (1.000) | |||||

| 3. Dòng tiền ra ban đầu của dự án (3= 1+2) | (3.000) | |||||

| 4. Doanh thu thuần | 4.000 | 4.000 | 4.000 | 4.000 | 4.000 | |

| 5. Chi phí hoạt động KD – CP biến đổi – CP cố định |

| 2.200 650 | 2.200 650 | 2.200 650 | 2.200 650 | 2.200 650 |

| 6. Khấu hao TSCĐ | 400 | 400 | 400 | 400 | 400 | |

| 7. Lợi nhuận hoạt động EBIT (7 = 4-5-6) | 750 | 750 | 750 | 750 | 750 | |

| 8. Lợi nhuận hoạt động ròng EBIT(1-T) (8 = 7x 80%) | 600 | 600 | 600 | 600 | 600 | |

| 9. Thanh lý thuần TSCĐ khi kết thúc dự án | 12 | |||||

| 10. Thu hồi TSNHTX đã ứng ra | 1.000 | |||||

| 11. Dòng tiền vào của dự án (11 = 6+8+9+10) | 1.000 | 1.000 | 1.000 | 1.000 | 2.012 | |

| 12. Dòng tiền thuần của dự án | (3.000) | 1.000 | 1.000 | 1.000 | 1.000 | 2.012 |

2. Xác định dòng tiền của dự án đầu tư theo quan điểm chủ sở hữu EPV

Đơn vị tính: Triệu đồng

| Chỉ tiêu | Năm 0 | Năm 1 | Năm 2 | Năm 3 | Năm 4 | Năm 5 |

| 1. Đầu tư TSCĐ | (960) | |||||

| 2. Đầu tư TSNHTX | (1.000) | |||||

| 3. Dòng tiền ra ban đầu của dự án (3 = 1+2) | (1.960) | |||||

| 4. Doanh thu thuần | 4.000 | 4.000 | 4.000 | 4.000 | 4.000 | |

| 5. Chi phí hoạt động KD – CP biến đổi – CP cố định |

| 2.200 650 | 2.200 650 | 2.200 650 | 2.200 650 | 2.200 650 |

| 6. Khấu hao TSCĐ | 400 | 400 | 400 | 400 | 400 | |

| 7. Lãi vay (7= Dư nợ đầu kỳ x 12%) | 124,8 | 72 | ||||

| 8. Lợi nhuận trước thuế (8= 4-5-6-7) | 625,2 | 678 | 750 | 750 | 750 | |

| 9. Lợi nhuận sau thuế (9=8x 80%) | 500,16 | 542,4 | 600 | 600 | 600 | |

| 10. Các khoản trả nợ gốc | 440 | 600 | ||||

| 11. Thanh lý thuần TSCĐ khi kết thúc dự án | 12 | |||||

| 12. Thu hồi TSNHTX đã ứng ra | 1.000 | |||||

| 12. Dòng tiền vào của dự án (12 = 6+9-10+11+12) | 460,16 | 342,4 | 1.000 | 1.000 | 2.012 | |

| 12. Dòng tiền thuần của dự án | (1.960) | 460,16 | 342,4 | 1.000 | 1.000 | 2.012 |

(Lytuong.net – Nguồn: topica.edu.vn)