Quản lý và nâng cao hiệu quả sử dụng vốn lưu động.

1. Quản lý vốn lưu động

1.1. Quản lý vốn bằng tiền

Trong quá trình hoạt động kinh doanh, hằng ngày các doanh nghiệp luôn phải duy trì một khối lượng vốn bằng tiền nhất định, với mục đích:

- Thỏa mãn nhu cầu giao dịch, mua sắm: Nguyên vật liệu, nhiên liệu, hàng hóa…

- Thực hiện các hoạt động đầu tư.

- Dự phòng để đối phó những trường hợp phát sinh đột xuất mà doanh nghiệp không lường trước được.

Như vậy, vốn bằng tiền là yếu tố quan trọng không kém gì so với các yếu tố khác trong kinh doanh như vật liệu, hàng hóa… và nhiều khi là tiền đề để có các yếu tố đó. Do vậy, doanh nghiệp cần phải có kế hoạch tài chính để xác định nhu cầu vốn bằng tiền phục vụ cho kinh doanh hằng tháng, thậm chí hằng tuần.

1.2. Quản lý các khoản phải thu

Các khoản phải thu là số vốn của doanh nghiệp nhưng bị doanh nghiệp khác chiếm dụng. Nếu số vốn này bị chiếm dụng ở mức độ lớn thì doanh nghiệp sẽ thiếu vốn bằng tiền để phục vụ kinh doanh. Vì thế, doanh nghiệp phải có biện pháp để giảm thấp hệ số chiếm dụng vốn, rút ngắn kỳ thu tiền bình quân trên cơ sở áp dụng các phương thức thanh toán sao cho có lợi nhất cho doanh nghiệp, đồng thời linh hoạt trong đàm phán để thu nợ một cách nhanh chóng.

Để quản lý tốt các khoản phải thu, cần phân loại theo mức độ rủi ro của các khoản phải thu, cụ thể:

- Loại A: Khoản phải thu có độ tin cậy cao.

- Loại B: Khoản phải thu có độ tin cậy trung bình.

- Loại C: Khoản phải thu có độ tin cậy thấp.

- Loại D: Khoản phải thu không thể thu hồi được.

Khi phân tích khả năng thanh toán của một công ty: loại A được tính 100% giá trị ghi trên tài khoản, loại B được tính 90%-95%, loại C được tính 70%-80% giá trị ghi trên tài khoản, và loại D không được tính. Loại D xem như không có hy vọng thu hồi, sau một thời gian xác định không đòi được thì có thể xóa khỏ tài khoản phải thu.

1.3. Quản lý hàng tồn kho

Quản lý hàng tồn kho đối với doanh nghiệp chủ yếu là quản lý vật tư và thành phẩm.

– Đối với nhu cầu vật tư (nguyên vật liệu, công cụ lao động, hàng hóa, phụ tùng…), nếu mức dự trữ không phù hợp với yêu cầu SXKD có thể xảy ra hai trường hợp:

+ Mức dự trữ quá lớn: Gây dư thừa, ứ đọng, lãng phí vốn và hiệu quả thấp.

+ Mức dự trữ quá nhỏ: Thiếu vật tư, gây ra tình trạng căng thẳng hoặc thậm chí phải tạm ngừng sản xuất do thiếu nguyên vật liệu.

Rõ ràng, cả hai trường hợp nói trên đều không tốt. Do đó doanh nghiệp cần phải xác định chính xác nhu cầu vốn vật tư trước khi thực hiện sản xuất, tức là doanh nghiệp cần phải có một lượng vốn cần thiết để đầu tư hình thành nên những loại tài sản này tối thiểu thường xuyên cần thiết tương đương với quy mô nhất định.

– Đối với thành phẩm: Nếu doanh nghiệp quản lý số vốn này không tốt thì tình hình tài chính của doanh nghiệp sẽ gặp khó khăn, gây tác động tiêu cực đến tốc độ luân chuyển và tình hình sử dụng vốn ở các khâu trước. Do vậy, doanh nghiệp phải thường xuyên kiểm tra tình hình tiêu thụ số tồn kho thành phẩm, khả năng chi trả của người mua, giám sát những người chi trả không đúng hạn để đẩy tốc độ luân chuyển vốn ở khâu này nói riêng và tốc độ luân chuyển vốn toàn doanh nghiệp nói chung.

2. Nâng cao hiệu quả sử dụng vốn lưu động

Các doanh nghiệp dùng vốn lưu động của mình để thực hiện quá trình sản xuất sản phẩm hoặc mua bán hàng hóa; quá trình vận động của vốn lưu động bắt đầu từ việc dùng tiền tệ mua sắm nguyên vật liệu, hàng hóa dự trữ, quá trình sản xuất, chế biến và tổ chức tiêu thụ để thu về một số vốn dưới hình thái tiền tệ ban đầu. Mỗi lần vận động như vậy gọi là tuần hoàn vốn lưu động.

Doanh nghiệp sử dụng vốn lưu động càng có hiệu quả bao nhiêu thì càng nâng cao được hiệu quả kinh doanh bấy nhiêu. Vì lợi ích kinh doanh đòi hỏi các doanh nghiệp phải sử dụng hợp lý, có hiệu quả hơn từng đồng vốn lưu động, nhằm làm cho mỗi đồng vốn lưu động hàng năm có thể mua nguyên vật liệu, hàng hóa về dự trữ nhiều hơn và tiêu thụ sản phẩm, hàng hóa được nhiều hơn.

Việc sử dụng hợp lý, tiết kiệm vốn lưu động được biểu hiện trước hết ở tốc độ luân chuyển vốn lưu động của doanh nghiệp nhanh hay chậm.Vốn lưu động luân chuyển càng nhanh thì hiệu suất sử dụng vốn lưu động của doanh nghiệp càng cao và ngược lại.

Chỉ tiêu phản ảnh tốc độ luân chuyển vốn lưu động của doanh nghiệp gọi là hiệu suất sử dụng vốn lưu động.

Hiệu suất sử dụng vốn lưu động là một trong những chỉ tiêu tổng hợp dùng để đánh giá chất lượng công tác quản lý vốn lưu động trong kinh doanh của doanh nghiệp. Tốc độ luân chuyển vốn lưu động nhanh hay chậm nói lên tình hình tổ chức mua sắm, dự trữ và tiêu thụ hàng hóa của doanh nghiệp hợp lý hay không hợp lý; các khoản phí tổn trong quá trình kinh doanh cao hay thấp, tiết kiệm hay không tiết kiệm.

2.1. Các chỉ tiêu đánh giá hiệu quả sử dụng vốn lưu động

Để đánh giá hiệu quả sử dụng vốn lưu động trong doanh nghiệp, người ta sử dụng các chỉ tiêu sau đây:

2.1.1. Tốc độ luân chuyển vốn lưu động

a. Số vòng quay vốn lưu động

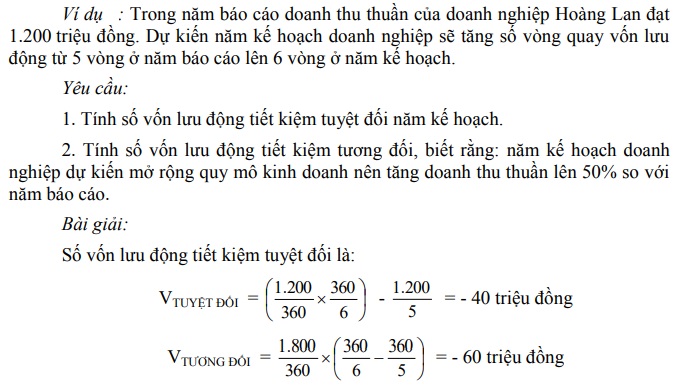

Chỉ tiêu này phản ánh trong một khoảng thời gian nhất định (quý, năm) vốn lưu động của doanh nghiệp quay được bao nhiêu vòng (bao nhiêu lần luân chuyển). Số vòng quay của vốn lưu động càng tăng, thì hiệu quả sử dụng vốn lưu động càng cao và ngược lại và được xác định theo công thức:

b. Số ngày một vòng quay vốn lưu động

Chỉ tiêu này phản ánh khoảng thời gian cần thiết (ngày) vốn lưu động quay được một vòng. Hay một lần luân chuyển của vốn lưu động phải chiếm hết bao nhiêu ngày. Số ngày một vòng quay vốn lưu động càng tăng, thì hiệu quả sử dụng vốn lưu động càng thấp và ngược lại và được xác định theo công thức:

K = N : L

Trong đó:

- K: Số ngày một vòng quay vốn lưu động;

- N: Số ngày trong kỳ (năm: 360 ngày; quý: 90 ngày và tháng: 30 ngày).

2.1.2. Mức tiết kiệm hoặc lãng phí vốn lưu động

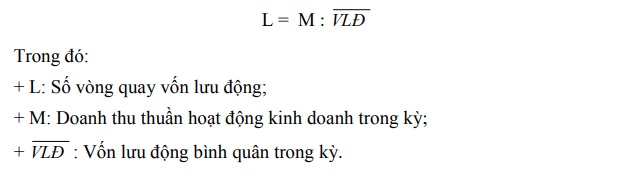

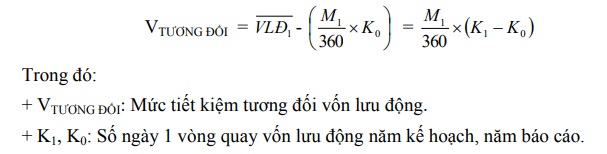

a. Mức tiết kiệm tuyệt đối

Do tăng tốc độ luân chuyển vốn lưu động nên doanh nghiệp có thể tiết kiệm được một số vốn lưu động để sử dụng vào công việc khác. Hay nói cách khác, với mức doanh thu thuần hoạt động kinh doanh không thay đổi so với kỳ trước, song do tăng tốc độ luân chuyển vốn lưu động ở kỳ này nên doanh nghiệp tiết kiệm được số vốn lưu động là bao nhiêu. Như vậy số vốn lưu động sử dụng trong kỳ này sẽ ít hơn số vốn lưu động sử dụng ở kỳ trước. Số chênh lệch này của vốn lưu động, chính là mức tiết kiệm tuyệt đối.

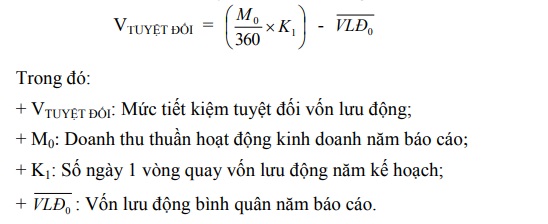

b. Mức tiết kiệm tương đối

Do tăng tốc độ luân chuyển vốn lưu động nên doanh nghiệp có thể mở rộng quy mô kinh doanh (tăng doanh thu thuần hoạt động kinh doanh) song không cần đầu tư thêm vốn hoặc đầu tư không đáng kể. Số vốn tiết kiệm tương đối chính là số vốn không cần đầu tư tăng thêm.

2.1.3. Hiệu suất sử dụng vốn lưu động

Để đánh giá hiệu suất sử dụng vốn lưu động của doanh nghiệp, người ta thường dùng các chỉ tiêu hệ số doanh thu trên vốn lưu động và hệ số lợi nhuận trên vốn lưu động.

a. Hệ số doanh thu trên vốn lưu động

Hệ số này phản ánh cứ một đồng vốn lưu động tham gia vào SXKD trong kỳ thì tạo ra được bao nhiêu đồng doanh thu thuần. Hệ số này càng lớn chứng tỏ hiệu quả sử dụng vốn lưu động càng cao và ngược lại.

Hệ số doanh thu trên vốn = (Doanh thu thuần trong kỳ) / (Vốn lưu động bình quân trong kỳ)

b. Hệ số lợi nhuận trên vốn lưu động

Hệ số này phản ánh cứ một đồng vốn lưu động tham gia vào SXKD trong kỳ thì tạo ra được bao nhiêu đồng lợi nhuận trước thuế (hoặc sau thuế). Hệ số này càng lớn chứng tỏ hiệu quả sử dụng vốn lưu động càng cao và ngược lại.

Hệ số lợi nhuận = (Lợi nhuận trước thuế (hoặc sau thuế) trong kỳ / (Vốn lưu động bình quân trong kỳ)

2.2. Biện pháp nâng cao hiệu quả sử dụng vốn lưu động

Để nâng cao hiệu quả sử dụng vốn lưu động, cần phải tăng tốc độ luân chuyển vốn lưu động trong doanh nghiệp, bởi các lý do sau:

- Tăng tốc độ luân chuyển vốn lưu động là rút ngắn thời gian vốn lưu động nằm trong lĩnh vực dự trữ, sản xuất và lưu thông. Từ đó mà giảm bớt số lượng vốn lưu động chiếm dùng, tiết kiệm vốn lưu động trong luân chuyển.

- Tăng tốc độ luân chuyển vốn lưu động là điều kiện rất quan trọng để phát triển SXKD của doanh nghiệp. Bởi vì số vốn lưu động cần thiết của mỗi doanh nghiệp nhiều hay ít trong điều kiện SXKD nhất định phụ thuộc chủ yếu vào tốc độ luân chuyển vốn lưu động. Thông qua việc tăng tốc độ chu chuyển vốn lưu động, doanh nghiệp có thể giảm bớt được số vốn lưu động chiếm dùng nhưng vẫn đảm bảo được nhiệm vụ sản SXKD như cũ, có thể với số vốn như cũ nhưng doanh nghiệp mở rộng được qui mô SXKD mà không cần thêm vốn.

- Tăng tốc độ chu chuyển vốn lưu động còn có ảnh hưởng tích cực đến việc hạ thấp giá thành sản phẩm và chi phí tiêu thụ, tạo điều kiện cho doanh nghiệp có đủ vốn thoả mãn nhu cầu SXKD và hoàn thành nghĩa vụ nộp thuế cho nhà nước, đáp ứng nhu cầu phát triển kinh tế, xã hội trong cả nước.

Muốn tăng tốc độ chu chuyển vốn lưu động cần thực hiện tốt các biện pháp sau đây:

– Tăng tốc độ luân chuyển vốn trong khâu dự trữ.

+ Chọn điểm cung cấp hợp lý để rút ngắn số ngày hàng đi trên đường, số ngày cung cấp cách nhau;

+ Sắp xếp mạng lưới kho hàng khoa học, vừa thuận tiện cho kinh doanh vừa đảm bảo an toàn, đồng thời thực hiện tốt công tác bảo quản, kiểm tra hàng tồn kho.

+ Căn cứ vào nhu cầu vốn lưu động và tình hình cung cấp vật tư, tổ chức hợp lý việc mua sắm, dự trữ vật liệu nhằm rút bớt số lượng dự trữ luân chuyển thường ngày, kịp thời phát hiện và giải quyết những vật tư ứ đọng để giảm vốn ở khâu này.

– Tăng tốc độ luân chuyển vốn trong khâu sản xuất.

+ Áp dụng công nghệ hiện đại để rút ngắn chu kỳ sản xuất, xây dựng định mức tiêu hao NVL tiên tiến, nâng cao năng suất lao động, lựa chọn phương pháp khấu hao hợp lý để tiết kiệm chi phí sản xuất.

+ Quản lý chặt chẽ quá trình sản xuất, phát huy sáng kiến, cải tiến nhằm tiết kiệm NVL, hạ giá thành sản phẩm.

– Tăng tốc độ luân chuyển vốn trong khâu lưu thông.

+ Tìm hiểu phân tích nhu cầu thị trường, thị hiếu người tiêu dùng để đẩy mạnh công tác tiêu thụ sản phẩm.

+ Nâng cao chất lượng sản phẩm sản xuất, làm tốt công tác tiếp thị để rút ngắn số ngày dự trữ thành phẩm ở kho, thực hiện được kế hoạch tiêu thụ. Đồng thời theo dõi tình hình thanh toán nhằm rút ngắn số ngày xuất kho, vận chuyển và thanh toán để thu tiền hàng kịp thời, tăng nhanh tốc độ luân chuyển vốn ở khâu này.

+ Tổ chức vận động hàng hóa hợp lý, quản lý tốt tiền hàng, đẩy mạnh việc bán ra bằng cách đa dạng hóa các loại hình tiêu thụ như nâng cao chất lượng phục vụ, thực hiện tốt công tác hậu bán hàng, đồng thời tích cực thu hồi công nợ, đảm bảo thu hồi vốn đầy đủ và kịp thời.

(Nguồn tài liệu: ThS. Trần Thị Hòa và CN. Trần Đình Thảo, Giáo trình tài chính doanh nghiệp, 2014)