Trong điều kiện của nền kinh tế mở, để đảm bảo khả năng cạnh tranh trong nước, giúp cho các doanh nghiệp trong nước có thế đứng vững nhất định đòi hỏi phải hạn chế khả năng cạnh tranh của hàng nhập khẩu bằng công cụ chủ yếu là hàng rào thuế quan. Việc chuyển sang cơ chế thị trường, cùng với chủ trương mở rộng quan hệ kinh tế đối ngoại ở Việt Nam đã làm cho hoạt động ngoại thương ở nước ta có điều kiện phát triển: thành phần tham gia, thị trường, mặt hàng… đòi hỏi phải có sự can thiệp của Nhà nước bằng các chính sách công cụ tài chính, trong đó có thuế xuất khẩu, nhập khẩu…

Trong bối cảnh hoạt động kinh tế đối ngoại mở rộng, hội nhập kinh tế quốc tế và khu vực, mục tiêu của chính sách thuế xuất khẩu, nhập khẩu hiện nay là thực hiện bảo hộ sản xuất trong nước một cách có hiệu quả, thúc đẩy chuyển dịch cơ cấu kinh tế theo hướng đẩy mạnh xuất khẩu; đảm bảo mức động viên hợp lý cho ngân sách nhà nước phù hợp với quá trình cải cách hệ thống thuế ở Việt Nam; chính sách thuế xuất khẩu, nhập khẩu phù hợp với những cam kết quốc tế về cắt giảm thuế quan mà Việt Nam ký kết, tham gia.

1. Khái niệm, đặc điểm, vai trò của thuế xuất, nhập khẩu

1.1. Khái niệm thuế xuất, nhập khẩu

Thuế xuất khẩu, nhập khẩu là sắc thuế đánh vào hàng hóa xuất khẩu hoặc nhập khẩu trong quan hệ thương mại quốc tế.

Thuế xuất khẩu, nhập khẩu có nguồn gốc từ lâu đời và được sử dụng rộng rãi trên thế giới xuất phát từ các lý do sau:

– Thuế xuất khẩu, nhập khẩu là công cụ quan trọng của nhà nước để kiểm soát hoạt động ngoại thương

Hoạt động ngoại thương có ý nghĩa quan trọng đối với sự phát triển kinh tế nội địa. Nó mang lại cho đất nước nhiều nguồn lợi lớn về vốn, kỹ thuật, công nghệ, hàng hóa, góp phần giải quyết các vấn đề của kinh tế vĩ mô. Tuy nhiên, hoạt động ngoại thương mở rộng, nếu không được kiểm soát sẽ dẫn đến những tác hại đối với kinh tế, chính trị, văn hóa, xã hội như: sự phụ thuộc về kinh tế, chính trị với nước ngoài; phong tục, tập quán, lối sống của quốc gia bị ảnh hưởng. Vì vậy, các quốc gia đều sử dụng thuế xuất khẩu, nhập khẩu như một công cụ quan trọng để kiểm soát hoạt động ngoại thương, quản lý các mặt hàng xuất, nhập khẩu; khuyến khích xuất, nhập khẩu những hàng hóa có lợi và hạn chế xuất, nhập khẩu những hàng hóa có hại cho quá trình phát triển kinh tế – xã hội của đất nước.

– Thuế xuất khẩu, nhập khẩu là công cụ bảo hộ sản xuất trong nước

Hoạt động ngoại thương phát triển có thể gây ra những tác động tiêu cực đối với sản xuất nội địa, đặc biệt đối với những nền kinh tế chậm phát triển chưa đủ sức cạnh tranh với kinh tế nước ngoài. Vì vậy, ở các quốc gia kinh tế chậm phát triển, thuế xuất khẩu, nhập khẩu là một trong những công cụ của nhà nước để bảo hộ sản xuất trong nước. Để khuyến khích xuất khẩu hàng hóa, tăng cường khả năng trên thị trường quốc tế, các quốc gia thường không đánh thuế xuất khẩu, hoặc thu với thuế suất rất thấp với mục tiêu quản lý là chủ yếu. Đối với thuế nhập khẩu, được các quốc gia sử dụng rất linh hoạt tùy theo tính chất, mục đích của hàng hóa nhập khẩu và phù hợp với trình độ kinh tế của từng nước trong từng thời kỳ.

– Thuế xuất khẩu, nhập khẩu là nguồn thu của ngân sách nhà nước

Ở các nước đang phát triển, nhu cầu tiêu dùng tăng trong khi sản xuất nội địa chưa đáp ứng được, bên cạnh đó, khả năng tài chính của Nhà nước lại eo hẹp. Do đó đối với các nước đang phát triển, mục tiêu động viên số thu cho ngân sách nhà nước của thuế xuất khẩu, nhập khẩu được coi trọng. Để đạt được mục tiêu này, các quốc gia thường mở rộng hoạt động ngoại thương, đánh thuế nhập khẩu vào hàng hóa tiêu dùng trong nước chưa sản xuất được, hoặc đánh thuế xuất khẩu vào những hàng hóa mà trên thế giới có nhu cầu tiêu dùng cao với các mức thuế suất động viên hợp lý.

1.2. Đặc điểm của thuế xuất, nhập khẩu

Là công cụ quan trọng của nhà nước trong chính sách ngoại thương, thuế xuất khẩu, nhập khẩu có các đặc điểm cơ bản:

Thứ nhất, thuế xuất khẩu, nhập khẩu là loại thuế gián thu.

Nhà nước sử dụng thuế xuất khẩu, nhập khẩu để điều chỉnh hoạt động ngoại thương thông qua việc tác động vào cơ cấu giá cả của hàng hóa xuất, nhập khẩu. Vì vậy, thuế xuất khẩu, nhập khẩu là một yếu tố cấu thành trong giá của hàng hóa xuất, nhập khẩu. Người nộp thuế là người thực hiện hoạt động xuất, nhập khẩu hàng hóa; người chịu thuế là người tiêu dùng cuối cùng. Việc tăng, giảm thuế suất thuế xuất khẩu, nhập khẩu sẽ tác động trực tiếp tới giá cả hàng hóa xuất, nhập khẩu, từ đó ảnh hưởng tới nhu cầu và việc lựa chọn hàng hóa của người tiêu dùng, buộc các nhà sản xuất và nhập khẩu hàng hóa phải điều chỉnh sản xuất kinh doanh của mình cho phù hợp.

Thứ hai, thuế xuất khẩu, nhập khẩu là loại thuế gắn liền với hoạt động ngoại thương.

Hoạt động ngoại thương giữ một vai trò quan trọng trong sự phát triển của nền kinh tế quốc dân, tuy nhiên, hoạt động này đòi hỏi phải có sự quản lý chặt chẽ của Nhà nước. Thuế xuất khẩu, nhập khẩu là một công cụ quan trọng của Nhà nước nhằm kiểm soát hoạt động ngoại thương thông qua việc kê khai, kiểm tra, tính thuế đối với hàng hóa xuất, nhập khẩu. Việc đánh thuế xuất khẩu, nhập khẩu thường căn cứ vào giá trị và chủng loại hàng hóa xuất, nhập khẩu. Giá trị của hàng hóa được xác định làm căn cứ tính thuế xuất khẩu, nhập khẩu là giá trị cuối cùng của hàng hóa tại cửa khẩu xuất (đối với thuế xuất khẩu) và giá trị của hàng hóa tại cửa tại cửa khẩu nhập đầu tiên (đối với thuế nhập khẩu). Giá trị tính thuế xuất khẩu, nhập khẩu phải phản ánh khách quan, trung thực giá trị giao dịch thực tế của hàng hóa xuất, nhập khẩu.

Thứ ba, thuế xuất khẩu, nhập khẩu chịu ảnh hưởng trực tiếp của các yếu tố quốc tế như: sự biến động kinh tế thế giới, xu hướng thương mại quốc tế…

Thuế xuất khẩu, nhập khẩu điều chỉnh vào hoạt động xuất, nhập khẩu hàng hóa của một quốc gia. Sự biến động của kinh tế thế giới, xu hướng thương mại quốc tế trong từng thời kỳ sẽ tác động trực tiếp tới hàng hóa xuất, nhập khẩu của các quốc gia, nhất là trong xu thế tự do hóa thương mại, mở cửa và hội nhập kinh tế như hiện nay. Từ đó, các yếu tố quốc tế sẽ ảnh hưởng trực tiếp tới chính sách thuế xuất khẩu, nhập khẩu từng quốc gia. Để đạt được những mục tiêu đặt ra, đòi hỏi chính sách thuế xuất khẩu, nhập khẩu phải có tính linh hoạt cao, có sự thay đổi phù hợp tùy theo sự biến động của kinh tế thế giới và thương mại quốc tế, ngoài ra chính sách thuế xuất khẩu, nhập khẩu còn phải đảm bảo phù hợp với hiệp định, cam kết quốc tế mà mỗi quốc gia ký kết, tham gia.

1.3. Vai trò của thuế xuất, nhập khẩu

– Tạo nguồn thu ngân sách:

Thuế là nguồn thu chính cho ngân sách nhà nước. Có nhiều sắc thuế được áp dụng như thuế xuất nhập khẩu, thuế tài nguyên, thuế thu nhập, thuế giá trị gia tăng… Tùy theo từng quốc gia, từng thời kỳ khác nhau mà sự đóng góp của thuế xuất nhập khẩu trong tổng thu ngân sách là khác nhau. Tỷ trọng này thường cao hơn ở các nước đang phát triển. Với vai trò tạo nguồn thu cho ngân sách thì thuế xuất nhập khẩu là một phần của chính sách tài chính quốc gia.

– Bảo hộ nền sản xuất trong nước:

Khi nói đến vai trò bảo hộ sản xuất trong nước nghĩa là chúng ta đang nói đến thuế nhập khẩu. Thuế quan bảo hộ được đưa ra với mục đích làm tăng giá một cách nhân tạo đối với hàng hóa nhập khẩu làm giảm khả năng cạnh tranh của nó đối với hàng hóa được sản xuất trong nước. Để thay thế, người tiêu dùng sẽ chuyển sang sử dụng hàng hóa trong nước sản xuất. Thuế quan bảo bộ được tính toán và đưa ra khi nhà nước cho rằng ở mức thấp hơn thì sản xuất trong nước sẽ gặp phải sự cạnh tranh rất quyết liệt từ hàng nhập khẩu và về cơ bản thị phần sẽ nằm trong tay các nhà nhập khẩu.

Trên thực tế thì rất khó có thể phân biệt rạch ròi giữa thuế quan tạo nguồn thu và thuế quan bảo hộ bởi vì thuế quan đã chứa đựng hai yếu tố là bảo hộ và tạo nguồn thu. Bảo hộ sản xuất trong nước nhằm hỗ trợ nền sản xuất phát triển, tạo công ăn việc làm và nguồn thu nội địa. Bảo hộ cũng làm giảm tính cạnh tranh, lãng phí nguồn lực gây thiệt hại cho người tiêu dùng. Chính vì vậy, việc lựa chọn ngành nghề bảo hộ, thời gian bảo hộ phù hợp là điều vô cùng quan trọng. Về lâu dài thì đầu tư đổi mới công nghệ, cải tiến phương thức quản lý để nâng cao chất lượng, hạ giá thành sản phẩm để tăng năng lực cạnh tranh trên thị trường quốc tế mới là yếu tố quyết định.

– Kiểm soát hoạt động ngoại thương:

Trong nền kinh tế thị trường toàn cầu hóa, hoạt động thương mại quốc tế diễn ra ngày càng lớn về quy mô, đa dạng về chủng loại. Trong các luồng hàng hóa xuất nhập khẩu đó có loại phục vụ nhu cầu thiết yếu cho mọi tầng lớp dân cư trong xã hội, cũng có những mặt hàng phục vụ cho một số ít tầng lớp dân cư giàu có trong xã hội. Có những mặt hàng phục vụ cho mục đích an ninh quốc phòng, cũng có những mặt hàng gây tổn hại đến an ninh, an toàn xã hội… Để khuyến khích hay hạn chế các loại hàng hóa đó nhà nước sử dụng nhiều công cụ khác nhau như hạn ngạch, quy định về tiêu chuẩn kỹ thuật hay thuế quan… trong đó thuế quan vẫn là công cụ hiệu quả.

2. Người nộp thuế xuất, nhập khẩu; đối tượng chịu thuế và đối tượng không chịu thuế

2.1. Người nộp thuế XNK

Các tổ chức, cá nhân có hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng chịu thuế, bao gồm:

- Chủ hàng hóa xuất khẩu, nhập khẩu.

- Tổ chức nhận uỷ thác xuất khẩu, nhập khẩu.

- Cá nhân có hàng hóa xuất khẩu, nhập khẩu khi xuất cảnh, nhập cảnh, gửi hoặc nhận hàng hóa qua cửa khẩu, biên giới Việt Nam.

- Đối tượng được uỷ quyền, bảo lãnh, nộp thay thuế.

- Người thu mua, vận chuyển hàng hóa trong định mức miễn thuế của cư dân biên giới nhưng không sử dụng cho sản xuất, tiêu dùng mà đem bán ở thị trường trong nước và thương nhân nước ngoài.

- Người có hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng không chịu thuế, được miễn thuế nhưng sau đó có sự thay đổi và chuyển sang đối tượng chịu thuế.

Đối tượng được ủy quyền, bảo lãnh hoặc nộp thay thuế gồm: o Đại lý làm thủ tục hải quan được đối tượng nộp thuế uỷ quyền nộp thuế xuất khẩu, thuế nhập khẩu.

- Doanh nghiệp cung cấp dịch vụ bưu chính, dịch vụ chuyển phát nhanh quốc tế trong trường hợp nộp thay thuế cho đối tượng nộp thuế.

- Tổ chức tín dụng hoặc tổ chức khác hoạt động theo Luật của các tổ chức tín dụng trong trường hợp bảo lãnh, nộp thay thuế cho đối tượng nộp thuế.

- Người được chủ hàng hóa ủy quyền trong trường hợp hàng hóa là quà biếu, quà tặng của cá nhân; hành lý gửi trước, gửi sau chuyến đi của người xuất cảnh, nhập cảnh.

- Chi nhánh của doanh nghiệp được ủy quyền nộp thuế thay cho doanh nghiệp.

- Người khác được ủy quyền nộp thuế thay cho người nộp thuế theo quy định của pháp luật.

Ví dụ 1: Công ty A ủy quyền cho công ty cổ phần B nhập khẩu một máy siêu âm trị giá 35.000 USD. Thuế suất thuế nhập khẩu là 10%. Vậy chủ thể nộp thuế nhập khẩu là ai? Chứng từ nộp thuế nhập khẩu mang tên công ty A hay công ty B. Đáp án: Công ty B.

2.2. Đối tượng chịu thuế và đối tượng không chịu thuế XNK

Đối tượng chịu thuế

Đối tượng chịu thuế xuất khẩu, nhập khẩu là tất cả hàng hóa được phép xuất khẩu, nhập khẩu theo quy định hiện hành, bao gồm:

- Hàng hóa xuất, nhập khẩu qua cửa khẩu, biên giới Việt Nam.

- Hàng hóa được đưa từ thị trường trong nước vào khu phi thuế quan và từ khu phi thuế quan vào thị trường trong nước.

- Hàng hóa mua bán, trao đổi khác được coi là hàng hóa xuất, nhập khẩu.

Như vậy, đối tượng chịu thuế xuất khẩu, nhập khẩu phải thỏa mãn hai điều kiện:

- Là các hàng hóa được cơ quan chức năng của nhà nước cho phép xuất khẩu, nhập khẩu.

- Những hàng hóa này thực tế có xuất khẩu, nhập khẩu.

Đối tượng không chịu thuế

Theo nguyên tắc, thuế xuất khẩu, nhập khẩu chỉ đánh vào hàng hóa thực sự xuất khẩu, nhập khẩu. Vì vậy, các trường hợp hàng hóa nước ngoài chỉ đi qua cửa khẩu, biên giới, lãnh thổ Việt Nam nhưng không tiêu dùng tại Việt Nam, hàng hóa nhập khẩu không mang tính kinh doanh sẽ không phải chịu thuế xuất khẩu, nhập khẩu. Theo quy định, hàng hóa xuất khẩu, nhập khẩu không thuộc diện chịu thuế xuất khẩu, nhập khẩu sau khi làm thủ tục hải quan gồm:

- Hàng vận chuyển quá cảnh, mượn đường, chuyển khẩu qua cửa khẩu, biên giới Việt Nam theo quy định của pháp luật về hải quan.

- Hàng viện trợ nhân đạo, viện trợ không hoàn lại của các chính phủ, các tổ chức thuộc Liên hiệp quốc, các tổ chức quốc tế, các tổ chức và cá nhân người nước ngoài cho Việt Nam và ngược lại nhằm phát triển kinh tế – xã hội, mục đích nhân đạo được cơ quan có thẩm quyền phê duyệt, các khoản trợ giúp nhân đạo, cứu trợ khẩn cấp nhằm khắc phục hậu quả chiến tranh, thiên tai, dịch bệnh.

- Hàng hóa từ khu phi thuế quan xuất khẩu ra nước ngoài, hàng hóa nhập khẩu từ nước ngoài vào khu phi thuế quan và chỉ sử dụng trong khu phi thuế quan; hàng hóa đưa từ khu phi thuế quan này sang khu phi thuế quan khác.

- Hàng hóa là phần dầu khí thuộc thuế tài nguyên của Nhà nước khi xuất khẩu.

3. Cách xác định số thuế xuất, nhập khẩu phải nộp

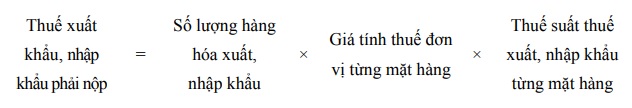

3.1. Cách tính thuế đối với hàng hóa áp dụng thuế suất theo tỷ lệ %

Trong đó:

a. Số lượng hàng hóa xuất khẩu, nhập khẩu

Số lượng hàng hóa xuất khẩu, nhập khẩu làm căn cứ tính thuế là số lượng từng mặt hàng thực tế xuất khẩu, nhập khẩu. Số lượng này được xác định dựa vào tờ khai hải quan của các tổ chức, cá nhân có hàng hóa xuất, nhập khẩu.

b. Giá tính thuế

Đối với hàng xuất khẩu: Giá tính thuế là giá bán hàng tại cửa khẩu xuất (giá FOB, giá DAF), không bao gồm phí vận tải và bảo hiểm quốc tế.

Ví dụ 1: Công ty cà phê Trung Nguyên xuất khẩu lô hàng gồm 5.000 hộp cà phê nguyên chất sang Nhật Bản. Hai bên thanh toán theo giá mua tại cảng Yokohama, Nhật Bản. Chi phí vận chuyển quốc tế là 0,5 USD/hộp. Chi phí bảo hiểm cho cả lô hàng là 2.700 USD. Tổng giá trị hợp đồng là 26.000 USD.

Hãy xác định trị giá tính thuế của cả lô hàng xuất khẩu trên.

Đáp án:

Trị giá tính thuế xuất khẩu là: 26.000 – 0,5 × 5.000 – 2.700 = 20.800 (USD)

Ví dụ 2: Công ty lương thực miền Bắc xuất khẩu 1.000 tấn gạo sang Trung Quốc, giá thanh toán tại cửa khẩu Tân Thanh là 410 USD/tấn. Chi phí vận chuyển từ kho đến cửa khẩu là 50.000 đồng/tấn.

Xác định giá tính thuế xuất khẩu, biết rằng tỷ giá ngoại tệ 1 USD = 22.000 VNĐ.

Đáp án: Trị giá tính thuế xuất khẩu là 410 USD (giá DAF).

Hay 410 × 22.000 = 9.020.000 đồng.

Đối với hàng nhập khẩu: Giá tính thuế là giá thực tế phải trả tính đến cửa khẩu nhập đầu tiên và được xác định bằng cách áp dụng tuần tự 6 phương pháp xác định trị giá tính thuế và dừng ngay ở phương pháp xác định đươc trị giá tính thuế.

– 6 phương pháp xác định trị giá tính thuế hàng nhập khẩu bao gồm:

- Phương pháp trị giá giao dịch của hàng hóa nhập khẩu.

- Phương pháp trị giá giao dịch của hàng hóa nhập khẩu giống hệt.

- Phương pháp trị giá giao dịch của hàng hóa nhập khẩu tương tự.

- Phương pháp trị giá khấu trừ.

- Phương pháp trị giá tính toán.

- Phương pháp suy luận.

– Điều kiện xác định phương pháp trị giá giao dịch

Trị giá tính thuế của hàng hóa nhập khẩu trước hết phải được xác định theo phương pháp trị giá giao dịch nếu hội đủ các điều kiện sau:

Thứ nhất, người mua không bị hạn chế quyền định đoạt, quyền sử dụng hàng hóa sau khi nhập khẩu, ngoại trừ các hạn chế sau:

- Hạn chế về việc mua bán, sử dụng hàng hóa theo quy định của pháp luật Việt Nam;

- Hạn chế về nơi tiêu thụ hàng hóa sau khi nhập khẩu;

- Những hạn chế khác không làm ảnh hưởng đến trị giá của hàng hóa.

Thứ hai, việc bán hàng hay giá cả hàng hóa không phụ thuộc những điều kiện hay các khoản thanh toán dẫn đến việc không xác định được trị giá của những hàng hóa cần xác định trị giá tính thuế.

Thứ ba, sau khi bán lại hàng hóa, người nhập khẩu không phải trả thêm bất kỳ khoản tiền nào từ số tiền thu được do việc định đoạt hoặc sử dụng hàng hóa mang lại (không kể khoản phải cộng điều chỉnh được quy định).

Thứ tư, người mua và người bán không có mối quan hệ đặc biệt hoặc nếu có thì mối quan hệ đặc biệt đó không ảnh hưởng đến trị giá giao dịch.

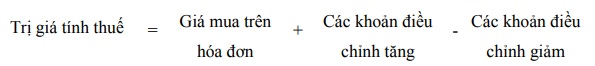

Nếu đủ các điều kiện trên, trị giá tính thuế của hàng hóa nhập khẩu được xác định như sau:

Trong đó:

– Giá mua ghi trên hóa đơn là tổng số tiền người mua đã trả hay sẽ phải trả cho người bán để mua hàng hóa nhập khẩu. Nếu giá mua trên hóa đơn bao gồm các khoản giảm giá cho lô hàng nhập khẩu phù hợp với thông lệ thương mại quốc tế thì được trừ khi xác đinh trị giá tính thuế.

Các khoản tiền người mua phải thanh toán nhưng chưa tính vào giá mua ghi trên hóa đơn như: Tiền ứng trước, tiền đặt cọc cho việc sản xuất, mua bán, vận tải, bảo hiểm hàng hóa; các khoản thanh toán gián tiếp cho người bán.

– Các khoản điều chỉnh tăng: Chỉ điều chỉnh các khoản phải cộng khi các khoản này liên quan trực tiếp đến hàng hóa nhập khẩu, do người mua thanh toán và chưa được tính vào tổng số tiền người mua đã trả hay sẽ phải trả.

Các khoản điều chỉnh tăng khi xác định trị giá tính thuế hàng nhập khẩu bao gồm:

+ Tiền hoa hồng bán hàng, phí môi giới, nếu các chi phí này bao gồm cả các khoản thuế phải nộp ở Việt Nam thì không phải cộng các khoản thuế đó vào trị giá tính thuế của hàng hóa nhập khẩu;

+ Chi phí bao bì được coi là đồng nhất với hàng hóa nhập khẩu; o Chi phí đóng gói hàng hóa, bao gồm cả chi phí vật liệu và nhân công đóng gói; o Trị giá hàng hóa, dịch vụ do người mua cung cấp cho người bán miễn phí hoặc giảm giá để sản xuất hoặc bán hàng hóa xuất khẩu đến Việt Nam (trị giá các khoản trợ giúp);

+ Tiền bản quyền, phí giấy phép sử dụng các quyền sở hữu trí tuệ liên quan đến hàng hóa nhập khẩu mà người mua phải trả như một điều kiện của việc mua bán hàng hóa nhập khẩu;

+ Các khoản tiền mà người mua thu được sau khi định đoạt, sử dụng hàng hóa nhập khẩu được chuyển cho người bán hàng nhập khẩu dưới mọi hình thức;

+ Chi phí vận tải, bốc xếp, vận chuyển hàng có liên quan đến việc vận chuyển hàng nhập khẩu đến cửa khẩu nhập;

+ Chi phí bảo hiểm để vận chuyển hàng hóa nhập khẩu đến cửa khẩu nhập.

– Các khoản điều chỉnh giảm khi xác định trị giá tính thuế hàng nhập khẩu: Nếu các khoản được trừ đã nằm trong giá mua hàng nhập khẩu và có các số liệu khách quan dựa trên tài liệu, chứng từ hợp pháp hợp lệ có sẵn tại thời điểm xác định trị giá tính thuế thì được trừ để xác định trị giá tính thuế. Các khoản được trừ bao gồm:

+ Chi phí cho những hoạt động phát sinh sau khi nhập khẩu hàng hóa, bao gồm các chi phí về xây dựng, kiến trúc, lắp đặt, bảo dưỡng hoặc trợ giúp kỹ thuật, tư vấn kỹ thuật, chi phí giám sát và các chi phí tương tự;

+ Chi phí vận tải, bảo hiểm trong nội địa Việt Nam; o Các khoản thuế, phí, lệ phí phải nộp ở Việt Nam đã nằm trong giá mua hàng hóa nhập khẩu;

+ Các khoản giảm giá (giảm giá theo cấp độ thương mại của giao dịch mua bán hàng hóa; giảm giá theo số lượng hàng hóa mua bán) thỏa mãn các điều kiện: Được lập thành văn bản trước khi xếp hàng lên phương tiện vận tải ở nước xuất khẩu hàng hóa; Có số liệu khách quan và chứng từ hợp pháp định lượng được để khấu trừ khoản giảm giá này ra khỏi giá đã thanh toán hoặc phải thanh toán; Thực hiện thanh toán qua ngân hàng bằng phương thức L/C hoặc TTR cho toàn bộ hàng hóa nhập khẩu thuộc hợp đồng mua bán; Trị giá khai báo và thực tế về số lượng hàng hóa nhập khẩu, cấp độ thương mại, hình thức và thời gian thanh toán phải phù hợp với Bảng công bố giảm giá của người bán.

– Các chi phí do người mua chịu, liên quan đến tiếp thị hàng hóa nhập khẩu, bao gồm: Chi phí nghiên cứu, điều tra thị trường về sản phẩm sắp nhập khẩu; Chi phí quảng cáo nhãn hiệu, thương hiệu hàng nhập khẩu; Chi phí liên quan đến việc trưng bày, giới thiệu sản phẩm mới nhập.

– Khoản lãi suất theo thỏa thuận tài chính của người mua và có liên quan đến việc mua hàng hóa nhập khẩu nếu đáp ứng các điều kiện: Thỏa thuận tài chính được lập thành văn bản; Trong trườg hợp được yêu cầu, người khai hải quan chứng minh được là trị giá khai báo chính là giá đã thanh toán hay sẽ phải thanh toán; Lãi suất khai báo không vượt quá mức lãi suất phổ biến tại Việt Nam ở thời điểm thỏa thuận tài chính được thực hiện; Có số liệu khách quan và định lượng được để khấu trừ khoản lãi này ra khỏi giá đã thanh toán hoặc phải thanh toán.

Ví dụ 3: Công ty A nhập khẩu một dây chuyền sản xuất: Giá mua trên hóa đơn là 199.000 USD, số tiền này phải thanh toán cho bên xuất khẩu làm 3 lần chưa kể số tiền đặt cọc 20.000 USD ngay khi ký hợp đồng, lần thứ nhất là 75.000 USD, lần thứ 2 là 75.000 USD, lần thứ 3 là 29.000 USD, mỗi lần cách nhau 4 tháng, số tiền trên bao gồm tiền lãi mua trả chậm là 5.500 USD.

Các khoản chi phí khác ngoài giá mua trên hóa đơn:

- Chi phí vận chuyển, bảo hiểm hàng đến cửa khẩu nhập: 15.000 USD.

- Chi phí vận chuyển từ cửa khẩu nhập về kho: 25 triệu đồng.

- Chi phí lắp đặt chạy thử 55 triệu đồng.

Xác định trị giá tính thuế nhập khẩu của lô hàng theo phương pháp trị giá giao dịch?

Đáp án:

Trị giá giao dịch: Giá mua trên hóa đơn 199.000 USD.

Các khoản phải cộng: Chi phí vận chuyển, bảo hiểm đến cửa khẩu nhập: 15.000 USD.

Các khoản được trừ: Tiền lãi trả chậm 5.500 USD.

Trị giá tính thuế là: 199.000 + 15.000 – 5.500 = 208.500 USD.

c. Thuế suất

Thuế suất thuế xuất khẩu, nhập khẩu được quy định đối với từng loại hàng hóa, được xác định dựa trên biểu thuế suất của luật thuế xuất khẩu, thuế nhập khẩu. Biểu thuế xuất khẩu, nhập khẩu được xác định dựa trên nguyên tắc:

– Phân biệt đối với từng loại hàng hóa xuất khẩu, nhập khẩu tùy theo yêu cầu điều tiết của Nhà nước trong từng thời kỳ. Cụ thể: hàng hóa nào cần khuyến khích xuất khẩu, nhập khẩu thì thuế suất thấp. Hàng hóa nào không khuyến khích xuất khẩu, nhập khẩu thì thuế suất cao. Hiện nay để khuyến khích hoạt động xuất khẩu hàng hóa, biểu thuế xuất khẩu phần lớn có thuế suất 0%.

– Biểu thuế nhập khẩu phân biệt theo khu vực thị trường hoặc các hiệp định thương mại về đối xử tối huệ quốc. Thuế suất thuế nhập khẩu gồm: thuế suất thông thường, thuế suất ưu đãi, thuế suất ưu đãi đặc biệt được thực hiện như sau:

+ Thuế suất thông thường áp dụng đối với hàng hóa nhập khẩu có xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ không thực hiện đối xử tối huệ quốc và không thực hiện ưu đãi đặc biệt về thuế nhập khẩu đối với Việt Nam. Thuế suất thông thường được áp dụng thống nhất bằng 150% mức thuế suất ưu đãi của từng mặt hàng tương ứng quy định tại biểu thuế nhập khẩu ưu đãi.

Thuế suất thông thường = Thuế suất ưu đãi × 150%

+ Thuế suất ưu đãi áp dụng đối với hàng hóa nhập khẩu có xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ thực hiện đối xử tối huệ quốc trong quan hệ thương mại với Việt Nam. Thuế suất ưu đãi được quy định cụ thể cho từng mặt hàng tại Biểu thuế nhập khẩu ưu đãi do Bộ Tài chính ban hành.

+ Thuế suất ưu đãi đặc biệt áp dụng đối với hàng hóa nhập khẩu có xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ đã có thỏa thuận ưu đãi đặc biệt về thuế nhập khẩu với Việt Nam theo thể chế khu vực thương mại tự do, liên minh quan thuế hoặc để tạo thuận lợi cho việc giao lưu thương mại biên giới và trường hợp ưu đãi đặc biệt khác. Thuế suất ưu đãi đặc biệt được áp dụng cụ thể cho từng mặt hàng theo quy định trong thỏa thuận.

d. Tỷ giá ngoại tệ tính thuế

Tỷ giá giữa đồng Việt Nam với đồng tiền nước ngoài dùng để xác định trị giá tính thuế là tỷ giá ngoại tệ mua vào theo hình thức chuyển khoản của Hội sở chính Ngân hàng thương mại cổ phần Ngoại thương Việt Nam tại thời điểm cuối ngày của ngày thứ năm tuần trước liền kề hoặc là tỷ giá cuối ngày của ngày làm việc liền trước ngày thứ năm trong trường hợp ngày thứ năm là ngày lễ, ngày nghỉ. Tỷ giá này được sử dụng để xác định tỷ giá tính thuế cho các tờ khai hải quan đăng ký trong tuần.

Đối với các ngoại tệ không được Hội sở chính Ngân hàng thương mại cổ phần Ngoại thương Việt Nam công bố tỷ giá thì xác định theo tỷ giá tính chéo giữa đồng Việt Nam với một số ngoại tệ do Ngân hàng Nhà nước Việt Nam công bố.

Đối với các ngoại tệ chưa được công bố tỷ giá tính chéo thì xác định theo nguyên tắc tính chéo giữa tỷ giá đô la Mỹ (USD) với đồng Việt Nam và tỷ giá giữa đồng đô la Mỹ với các ngoại tệ đó do Ngân hàng Nhà nước Việt Nam công bố. Tỷ giá do Ngân hàng Nhà nước Việt Nam công bố là tỷ giá được đưa tin mới nhất trên trang điện tử của Ngân hàng Nhà nước Việt Nam.

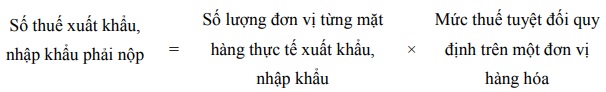

3.2. Cách tính thuế đối với hàng hóa áp dụng thuế tuyệt đối

Trong đó:

Số lượng hàng hóa xuất khẩu, nhập khẩu làm căn cứ tính thuế là số lượng từng mặt hàng thực tế xuất khẩu, nhập khẩu ghi trong tờ khai hải quan thuộc Danh mục hàng hóa áp dụng thuế tuyệt đối.

Ví dụ 4: Doanh nghiệp Nhật Vinh trong tháng 2/2017 nhập khẩu một ô tô 5 chỗ ngồi đã qua sử dụng loại 1.000 cc. Tỷ giá ngoại tệ tại thời điểm tính thuế là 1 USD = 22.500 VNĐ. Xác định mức thuế nhập khẩu phải nộp?

Đáp án:

Mức thuế nhập khẩu phải nộp là:

10.000 × 22.500 = 225.000.000 (đồng)

Theo phụ lục III Nghị định 122/2016/NĐ-CP

| Mô tả mặt hàng | Thuộc nhóm mã số trong Biểu thuế nhập khẩu ưu đãi | Đơn vị tính | Mức thuế (USD) |

| – Dưới 1.000 cc | 8703 | Chiếc | 5.000 |

| – Từ 1.000 cc đến dưới 1.500 cc | 8703 | Chiếc | 10.000 |

4. Miễn thuế, xét miễn thuế, giảm thuế, hoàn thuế, truy thu thuế

4.1. Miễn thuế xuất khẩu, nhập khẩu

Để khuyến khích một số hoạt động theo định hướng của Nhà nước và đảm bảo sự phù hợp với các thông lệ thương mại quốc tế mà Việt Nam ký kết hoặc tham gia, Luật Thuế xuất khẩu, thuế nhập khẩu quy định các trường hợp hàng hóa xuất khẩu, nhập khẩu được miễn thuế xuất khẩu, thuế nhập khẩu như sau:

- Miễn thuế đối với hàng hóa của tổ chức, cá nhân nước ngoài được hưởng quyền ưu đãi, miễn trừ.

- Miễn thuế đối với hành lý của người xuất cảnh, nhập cảnh.

- Miễn thuế đối với tài sản di chuyển của tổ chức, cá nhân nước ngoài khi xuất, nhập cảnh.

- Miễn thuế đối với quà biếu, quà tặng trong định mức quy định.

Quà biếu, quà tặng của tổ chức, cá nhân nước ngoài cho tổ chức, cá nhân Việt Nam; quà biếu, quà tặng của tổ chức, cá nhân Việt Nam cho tổ chức, cá nhân nước ngoài có trị giá hải quan không vượt quá 2.000.000 đồng hoặc có trị giá hải quan trên 2.000.000 đồng nhưng tổng số tiền thuế phải nộp dưới 200.000 đồng được miễn thuế không quá 04 lần/năm.

Quà biếu, quà tặng của tổ chức, cá nhân nước ngoài cho cơ quan, tổ chức Việt Nam được ngân sách nhà nước đảm bảo kinh phí hoạt động theo pháp luật về ngân sách; quà biếu, quà tặng vì mục đích nhân đạo, từ thiện có trị giá hải quan không vượt quá 30.000.000 đồng được miễn thuế không quá 04 lần/năm.

- Miễn thuế đối với hàng hóa mua bán, trao đổi của cư dân biên giới.

- Miễn thuế đối với hàng hóa nhập khẩu để gia công, sản phẩm gia công xuất khẩu.

- Miễn thuế đối với hàng hóa xuất khẩu để gia công, sản phẩm gia công nhập khẩu.

- Miễn thuế đối với hàng hóa nhập khẩu để sản xuất hàng hóa xuất khẩu.

- Miễn thuế đối với hàng hóa tạm nhập, tái xuất hoặc tạm xuất, tái nhập trong thời hạn nhất định.

- Miễn thuế hàng hóa nhập khẩu để tạo tài sản cố định của đối tượng được hưởng ưu đãi đầu tư.

- Miễn thuế nhập khẩu đối với nguyên liệu, vật tư, linh kiện trong thời hạn 05 năm

- Miễn thuế hàng hóa nhập khẩu phục vụ hoạt động dầu khí.

- Miễn thuế hàng hóa nhập khẩu phục vụ hoạt động đóng tàu, tàu biển xuất khẩu.

- Miễn thuế đối với giống cây trồng, giống vật nuôi, phân bón, thuốc bảo vệ thực vật.

- Miễn thuế hàng hóa nhập khẩu phục vụ nghiên cứu khoa học, phát triển công nghệ.

- Miễn thuế đối với hàng hóa nhập khẩu phục vụ trực tiếp cho an ninh, quốc phòng.

- Miễn thuế hàng hóa nhập khẩu phục vụ trực tiếp cho giáo dục.

- Miễn thuế hàng hóa sản xuất, gia công, tái chế, lắp ráp tại khu phi thuế quan.

- Miễn thuế nguyên liệu, vật tư, linh kiện nhập khẩu để sản xuất, lắp ráp trang thiết bị y tế.

- Miễn thuế nguyên liệu, vật tư, linh kiện nhập khẩu phục vụ trực tiếp cho hoạt động sản xuất sản phẩm công nghệ thông tin, nội dung số, phần mềm.

- Miễn thuế hàng hóa xuất khẩu, nhập khẩu để bảo vệ môi trường.

- Miễn thuế hàng hóa phục vụ hoạt động in, đúc tiền.

- Miễn thuế nhập khẩu đối với hàng hóa không nhằm mục đích thương mại.

- Miễn thuế đối với hàng hóa xuất khẩu, nhập khẩu để phục vụ đảm bảo an sinh xã hội, khắc phục hậu quả thiên tai, thảm họa, dịch bệnh và các trường hợp đặc biệt khác.

- Miễn thuế đối với hàng hóa xuất khẩu, nhập khẩu theo Điều ước quốc tế, hàng hóa có trị giá tối thiểu, hàng hóa gửi qua dịch vụ chuyển phát nhanh.

4.2. Giảm thuế xuất khẩu, nhập khẩu

Hàng hóa xuất khẩu, nhập khẩu đang trong quá trình giám sát của cơ quan hải quan bị hư hỏng, mất mát được cơ quan, tổ chức có thẩm quyền giám định chứng nhận thì được xét giảm thuế tương ứng với tỷ lệ tổn thất thực tế của hàng hóa.

Trường hợp hàng hóa xuất khẩu, nhập khẩu bị hư hỏng mất mát toàn bộ thì không phải nộp thuế.

Ví dụ 5: Công ty TNHH MTV Cát Tường chuyên kinh doanh mặt hàng pha lê cao cấp. Tháng 5/2016 công ty có nhập khẩu một lô hàng 1.000 bình hoa pha lê từ Cộng hòa Séc. Công ty đã làm xong thủ tục hải quan và nộp 30 triệu tiền thuế nhập khẩu tại Hải quan cảng Hải Phòng ngày 22/5/2016. Tuy nhiên, công ty kiểm tra hàng tại cảng trước khi ra khỏi phạm vi kiểm soát hải quan phát hiện có 100 bình bị vỡ. Vậy công ty TNHH MTV Cát Tường có được làm thủ tục giảm thuế không? Số thuế được giảm là bao nhiêu?

Đáp án:

Công ty được giảm thuế nhập khẩu theo quy định.

Tỷ lệ thiệt hại: 100/1.000 = 10%

Công ty được giảm thuế nhập khẩu là 10%. Số thuế nhập khẩu được giảm là 3.000.000 đồng. Số thuế nhập khẩu còn phải nộp là: 27.000.000 đồng.

4.3. Hoàn thuế xuất khẩu, nhập khẩu

Về nguyên tắc, thuế xuất khẩu, thuế nhập khẩu chỉ đánh vào hàng hóa thực sự xuất khẩu, nhập khẩu. Vì vậy, trong trường hợp hàng hóa không thực sự xuất khẩu, nhập khẩu hoặc xuất khẩu, nhập khẩu ít hơn so với số đã kê khai, nộp thuế thì được hoàn lại số thuế xuất khẩu, nhập khẩu nộp thừa. Hàng hóa xuất, nhập khẩu được xét hoàn thuế xuất khẩu, thuế nhập khẩu đã nộp trong các trường hợp:

- Hoàn thuế đối với hàng hóa xuất khẩu, nhập khẩu phải tái nhập, tái xuất.

- Hoàn thuế đối với máy móc, thiết bị, dụng cụ, phương tiện vận chuyển của các tổ chức, cá nhân được phép tạm nhập, tái xuất.

- Hoàn thuế đối với hàng hóa nhập khẩu để sản xuất, kinh doanh nhưng đã xuất khẩu sản phẩm.

- Hoàn thuế đối với trường hợp người nộp thuế đã nộp thuế nhập khẩu, thuế xuất khẩu nhưng không có hàng hóa nhập khẩu, xuất khẩu hoặc nhập khẩu, xuất khẩu ít hơn so với hàng hóa nhập khẩu, xuất khẩu đã nộp thuế; không hoàn thuế đối với trường hợp có số tiền thuế tối thiểu.

4.4. Truy thu thuế

Các trường hợp đã được miễn thuế, xét miễn thuế theo quy định nhưng sau đó hàng hóa sử dụng vào mục đích khác với mục đích đã được miễn thuế, xét miễn thuế thì phải nộp đủ thuế trừ trường hợp chuyển nhượng cho đối tượng được miễn hoặc xét miễn thuế theo quy định.

Trường hợp người nộp thuế hoặc cơ quan hải quan nhầm lẫn trong kê khai tính thuế, nộp thuế thì phải truy nộp số tiền thuế còn thiếu trong thời hạn 365 ngày trở về trước, kể từ ngày phát hiện có sự nhầm lẫn. Ngày phát hiện có sự nhầm lẫn là ngày ký văn bản xác nhận có sự nhầm lẫn giữa người nộp thuế và cơ quan hải quan.

Trường hợp nếu phát hiện có sự gian lận trốn thuế thì phải truy thu tiền thuế trong thời hạn 5 năm trở về trước, kể từ ngày kiểm tra phát hiện. Ngày kiểm tra phát hiện có sự gian lận trốn thuế là ngày cơ quan nhà nước có thẩm quyền ký quyết định truy thu tiền thuế.

5. Hệ thống văn bản hiện hành

- Luật Thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13.

- Luật Quản lý thuế số 78/2006/QH 11;

- Luật sửa đổi, bổ sung một số điều của Luật Quản lý số 21//2012/QH 13.

- Luật Hải quan số 54/2014/QH 13.

- Nghị định số 134/2016/NĐ- CP.

- Nghị định 122/2016/NĐ- CP.

- Thông tư 38/2015/TT- BTC.

- Thông tư 156/2013/TT- BTC.

- Thông tư 39/2015/TT-BTC.

TÓM LƯỢC CUỐI BÀI

Thuế xuất khẩu, nhập khẩu là loại thuế chỉ phát sinh khi doanh nghiệp có hoạt động xuất khẩu, nhập khẩu. Chủ thể nộp thuế là các tổ chức, cá nhân trực tiếp xuất khẩu, nhập khẩu hàng hóa chịu thuế và các tổ chức, cá nhân nhận ủy thác xuất khẩu, nhập khẩu theo quy định của pháp luật.

Nguyên tắc điểm đến được áp dụng đối với thuế xuất nhập khẩu tương tự như thuế tiêu thụ đặc biệt và giá trị gia tăng. Tuy nhiên, nguyên tắc “lãnh thổ quốc gia” để xác định nghĩa vụ nộp thuế trong thực tế phổ biến ở các nước được hiểu theo nghĩa mềm. Theo đó, nếu hàng hóa được đưa vào lãnh thổ quốc gia nhưng không thực sự được tiêu dùng ở thị trường nội địa thì được đối xử như trường hợp chưa thực sự nhập khẩu (chẳng hạn hàng nhập khẩu vào khu chê xuất) và ngược lại, hàng từ thị trường nội địa đưa vào khu phi thuế quan được đối xử như hàng đã xuất khẩu ra nước ngoài.

Thuế xuất nhập khẩu được xác định dựa vào các cơ sở tính thuế: như trị giá tính thuế, số lượng, thuế suất và tỷ giá hối đoái. Giá tính thuế nhập khẩu được xác định tuân theo trình tự các phương pháp của GATT/WTO, theo đó giá tính thuế là giá được xác định dựa trên việc áp dụng tuần tự 6 phương pháp trị giá hải quan và dừng lại ngay sau khi xác định được giá tính thuế. Trong mọi trường hợp không được áp dụng bảng giá tối thiểu hoặc giá của mặt hàng tương đương được sản xuất ở thị trường nội địa.

Việc truy thuế được áp dụng khi hàng nhập khẩu trước đây là đối tượng không chịu thuế nay chuyển đổi mục đích sử dụng có phát sinh nghĩa vụ nộp thuế cho Nhà nước.

(Lytuong.net – Nguồn tham khảo: topica.edu.vn)