1. Khái niệm xe cơ giới

Xe cơ giới là tất cả các loại xe tham gia giao thông trên đường bộ bằng động cơ của chính chiếc xe đó. Trong Nghị định 103/2008/NĐ-CP, đã liệt kê ra rất nhiều loại xe cơ giới, nhưng trong khuôn khổ bài viết này, chỉ đề cập đến xe ô tô, xe mô tô và xe gắn máy.

Xe cơ giới có thể tham gia nhiều loại hình bảo hiểm khác nhau, như:

- Bảo hiểm thiệt hại vật chất xe;

- Bảo hiểm trách nhiệm dân sự (TNDS) của chủ xe đối với người thứ ba;

- Bảo hiểm tai nạn hành khách (xe khách);

- Bảo hiểm tai nạn người ngồi trên xe;

- Bảo hiểm tai nạn lái phụ xe;

- Bảo hiểm TNDS đối với hàng hóa trên xe…

Tuy nhiên, trong phạm vi bài này, chúng ta chỉ đi tìm hiểu Bảo hiểm TNDS của chủ xe đối với người thứ ba và Bảo hiểm thiệt hại vật chất xe.

2. Bảo hiểm trách nhiệm dân sự chủ xe đối với người thứ ba

a. Khái niệm về trách nhiệm dân sự

Có thể hiểu đơn giản về TNDS như sau: Trách nhiệm dân sự là trách nhiệm bồi thường của 1 cá nhân, tổ chức gây thiệt hại đến tài sản, sức khỏe… của chủ thể khác, có thể quy đổi về mặt tài chính, mà hành vi đó chưa phải là tội phạm theo quy định tại Bộ luật hình sự.

Cơ sở hình thành TNDS:

- Có lỗi;

- Có thiệt hại;

- Nguyên nhân trực tiếp gây ra hậu quả.

Người thứ ba: bên thứ ba trong bảo hiểm TNDS chủ xe cơ giới là những người trực tiếp bị thiệt hại do hậu quả của vụ tai nạn nhưng loại trừ

- Lái, phụ xe, người làm công cho chủ xe;

- Những người lái xe phải nuôi dưỡng như cha, mẹ, vợ, chồng, con cái…;

- Hành khách, những người có mặt trên xe;

- Tài sản, tư trang, hành lý của những người nêu trên.

b. Đối tượng và phạm vi bảo hiểm

Đối tượng bảo hiểm là TNDS phát sinh khi gây ra thiệt hại cho người thứ ba.

Công ty bảo hiểm nhận bảo đảm cho các rủi ro bất ngờ không lường trước được gây ra tai nạn và làm phát sinh trách nhiệm dân sự của chủ xe. Cụ thể, các thiệt hại nằm trong phạm vi trách nhiệm của công ty bảo hiểm bao gồm:

- Thiệt hại về tính mạng và tình trạng sức khỏe của bên thứ ba;

- Thiệt hại về tài sản, hàng hoá… của bên thứ ba;

- Thiệt hại tài sản làm ảnh hưởng đến kết quả kinh doanh hoặc giảm thu nhập;

- Các chi phí cần thiết và hợp lý để ngăn ngừa hạn chế thiệt hại; các chi phí thực hiện biện pháp đề xuất của cơ quan bảo hiểm (kể cả biện pháp không mang lại hiệu quả);

- Những thiệt hại về tính mạng, sức khỏe của những người tham gia cứu chữa, ngăn ngừa tai nạn, chi phí cấp cứu và chăm sóc nạn nhân.

Công ty bảo hiểm không chịu trách nhiệm bồi thường thiệt hại của các vụ tai nạn mặc dù có phát sinh trách nhiệm dân sự trong các trường hợp sau:

- Hành động cố ý của chủ xe, lái xe và người bị thiệt hại.

- Xe không đủ điều kiện kỹ thuật và thiết bị an toàn để tham gia giao thông theo quy định của điều lệ trật tự an toàn giao thông vận tải đường bộ;

- Chủ xe hoặc lái xe vi phạm nghiêm trọng trật tự an toàn giao thông đường bộ như: Xe không có giấy phép lưu hành, giấy chứng nhận kiểm định an toàn kỹ thuật và môi trường. Lái xe không có bằng lái hoặc bằng bị tịch thu, bằng không hợp lệ. Lái xe bị ảnh hưởng của các chất kích thích như rượu, bia, ma tuý…

- Thiệt hại do chiến tranh, bạo động.

- Thiệt hại gián tiếp do tai nạn như giảm giá trị thương mại, làm đình trệ sản xuất kinh

- Thiệt hại đối với tài sản bị cướp, mất cắp trong tai nạn.

- Tai nạn xảy ra ngoài lãnh thổ quốc gia, trừ khi có thoả thuận khác.

- Ngoài ra, công ty bảo hiểm cũng không chịu trách nhiệm đối với tài sản đặc biệt như vàng, bạc, đá quý, tiền, đồ cổ, tranh ảnh quý hiếm, thi hài, hài cốt.

c. Hạn mức trách nhiệm và phí bảo hiểm

Số tiền bồi thường (STBH) chính là giới hạn tối đa trách nhiệm của DNBH. Giới hạn này thường do Nhà nước quy định.

Phí bảo hiểm được tính theo đầu phương tiện. Người tham gia bảo hiểm đóng phí bảo hiểm TNDS chủ xe cơ giới đối với người thứ ba theo số lượng đầu phương tiện của mình. Mặc khác, các phương tiện khác nhau về chủng loại, về độ lớn có xác suất gây ra tai nạn khác nhau nên phí bảo hiểm được tính riêng cho từng loại phương tiện (hoặc nhóm phương tiện).

d. Trách nhiệm bồi thường của doanh nghiệp bảo hiểm

Khi tai nạn xảy ra, chủ xe (lái xe) phải gửi hồ sơ khiếu nại bồi thường cho công ty bảo hiểm.

Sau khi nhận được hồ sơ khiếu nại bồi thường, công ty bảo hiểm sẽ tiến hành giám định để xác định thiệt hại thực tế của bên thứ ba và bồi thường tổn thất.

Thiệt hại của bên thứ ba bao gồm:

– Thiệt hại về tài sản bao gồm: tài sản bị mất, bị hư hỏng hoặc bị huỷ hoại; thiệt hại liên quan đến việc sử dụng tài sản và các chi phí hợp lý để ngăn ngừa, hạn chế và khắc phục thiệt hại.

– Thiệt hại về con người bao gồm thiệt hại về sức khỏe và thiệt hại về tính mạng.

+ Thiệt hại về sức khỏe bao gồm:

- Các chi phí hợp lý cho công việc cứu chữa, bồi dưỡng phục hồi sức khỏe và chức năng bị mất hoặc giảm sút như: chi phí cấp cứu, tiền hao phí vật chất và các chi phí y tế khác (thuốc men, dịch truyền, chi phí chiếu chụp X- quang…).

- Chi phí hợp lý và phần thu nhập bị mất của người chăm sóc bệnh nhân và khoản tiền cấp dưỡng cho người mà bệnh nhân có nghĩa vụ nuôi dưỡng.

- Khoản thu nhập bị mất hoặc giảm sút của người đó.

- Khoản tiền bù đắp tổn thất về tinh thần.

+ Thiệt hại về tính mạng của người thứ ba bao gồm:

- Chi phí hợp lý cho việc chăm sóc, cứu chữa người thứ ba trước khi chết.

- Chi phí hợp lý cho việc mai táng người thứ

- Tiền trợ cấp cho những người mà người thứ ba phải nuôi dưỡng.

3. Bảo hiểm vật chất xe cơ giới

a. Đối tượng và phạm vi bảo hiểm

Đối tượng bảo hiểm vật chất xe cơ giới là bản thân những chiếc xe còn giá trị và được phép lưu hành trên lãnh thổ quốc gia. Đối với xe mô tô, xe máy thường các chủ xe tham gia bảo hiểm toàn bộ vật chất thân xe. Đối với xe ô tô, các chủ xe có thể tham gia toàn bộ hoặc cũng có thể tham gia từng bộ phận của xe.

– Rủi ro được bảo hiểm:

- Đâm va, lật đổ, cháy nổ, bão lũ, mưa đá, sạt đất…;

- Mất cắp toàn bộ xe;

- Các chi phí cần thiết, hợp lý.

– Rủi ro bị loại trừ:

- Khấu hao, hao mòn tự nhiên;

- Mất cắp bộ phận;

- Hành vi cố ý của người tham gia bảo hiểm;

- Vi phạm pháp luật;

- Xe vượt ra ngoài biên giới…

b. Giá trị bảo hiểm, số tiền bảo hiểm và phí bảo hiểm

Giá trị bảo hiểm của xe cơ giới là giá trị thực tế trên thị trường của xe tại thời điểm người tham gia bảo hiểm mua bảo hiểm. Trong thực tế, các công ty bảo hiểm thường dựa trên các nhân tố sau để xác định giá trị xe:

- Loại xe;

- Năm sản xuất;

- Mức độ mới, cũ của xe;

- Thể tích làm việc của xi ..

Một phương pháp xác định giá trị bảo hiểm mà các công ty bảo hiểm hay áp dụng là căn cứ vào giá trị ban đầu của xe và mức khấu hao. Cụ thể:

Giá trị bảo hiểm = Giá trị ban đầu – Khấu hao (nếu có)

Số tiền bảo hiểm được xác định dựa trên giá trị bảo hiểm. Đối với xe mô tô, xe máy, các chủ xe thường tham gia bảo hiểm toàn bộ vật chất thân xe. Đối với xe ô tô, các chủ xe có thể tham gia toàn bộ hoặc cũng có thể tham gia từng bộ phận của xe.

Giống như cách tính phí bảo hiểm nói chung, phí bảo hiểm phải đóng cho mỗi đầu xe đối với mỗi loại xe được tính theo công thức sau:

P = f + d

Trong đó:

- P: Phí bảo hiểm tính theo đầu xe

- f: Phí thuần

- d: Phụ phí

Giảm phí bảo hiểm: Để khuyến khích các chủ xe có số lượng lớn tham gia bảo hiểm tại công ty mình, các công ty bảo hiểm thường áp dụng mức giảm phí so với mức phí chung theo số lượng xe tham gia bảo hiểm.

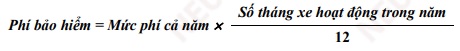

Đối với những xe hoạt động mang tính chất mùa vụ, tức là chỉ hoạt động một số ngày trong năm, thì chủ xe chỉ phải đóng phí cho những ngày hoạt động đó theo công thức sau:

Biểu phí đặc biệt: Trong những trường hợp đặc biệt khi khách hàng có số lượng xe tham gia bảo hiểm nhiều, để tranh thủ sự ủng hộ, các công ty bảo hiểm có thể áp dụng biểu phí riêng cho khách hàng đó. Việc tính toán biểu phí riêng này cũng tương tự như cách tính phí được đề cập ở trên, chỉ khác là chỉ dựa trên các số liệu về bản thân khách hàng này, cụ thể:

- Số lượng xe của công ty tham gia bảo hiểm;

- Tình hình bồi thường tổn thất của công ty bảo hiểm cho khách hàng ở những năm trước đó;

- Tỉ lệ phụ phí theo quy định của công

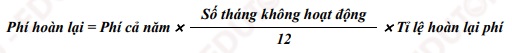

Hoàn phí bảo hiểm: Có những trường hợp chủ xe đã đóng phí bảo hiểm cả năm, nhưng trong năm xe không hoạt động một thời gian vì một lý do nào đó, ví dụ như ngừng hoạt động để tu sửa xe. Trong trường hợp này, thông thường công ty bảo hiểm sẽ hoàn lại phí bảo hiểm của những tháng ngừng hoạt động đó cho chủ xe. Số phí hoàn lại được tính như sau:

Tùy theo từng công ty bảo hiểm mà quy định tỉ lệ hoàn phí là khác nhau.

c. Giám định và bồi thường tổn thất

Khi xe bị tai nạn, một mặt, lái xe phải tìm mọi cách cứu chữa, hạn chế tổn thất, mặt khác nhanh chóng báo cho công ty bảo hiểm biết. Chủ xe không được di chuyển, tháo dỡ hoặc sửa chữa xe khi chưa có ý kiến của công ty bảo hiểm, trừ trường hợp phải thi hành chỉ thị của cơ quan có thẩm quyền.

Giám định tổn thất: Thông thường đối với bảo hiểm vật chất xe cơ giới, việc giám định tổn thất được công ty bảo hiểm tiến hành với sự có mặt của chủ xe, lái xe hoặc người đại diện hợp pháp nhằm xác định nguyên nhân và mức độ thiệt hại. Chỉ trong trường hợp hai bên không đạt được sự thống nhất thì lúc này mới chỉ định giám định viên chuyên môn làm trung gian.

Khi yêu cầu công ty bảo hiểm bồi thường thiệt hại vật chất xe, chủ xe phải cung cấp những tài liệu, chứng từ sau:

- Tờ khai tai nạn của chủ xe;

- Bản sao của Giấy chứng nhận bảo hiểm, Giấy chứng nhận đăng ký xe, Giấy Chứng nhận kiểm định an toàn kỹ thuật và bảo vệ môi trường phương tiện cơ giới đường bộ, Giấy phép lái xe;

- Kết luận điều tra của Công an hoặc bản sao bộ hồ sơ tai nạn gồm: Biên bản khám nghiệm hiện trường, Biên bản khám nghiệm xe liên quan đến tai nạn, Biên bản giải quyết tai nạn;

- Bản án hoặc quyết định của Toà án trong trường hợp có tranh chấp tại Toà án;

- Các biên bản tài liệu xác định trách nhiệm của người thứ ba;

- Các chứng từ xác định thiệt hại do tai nạn.

d. Tai nạn đâm va và cách giải quyết

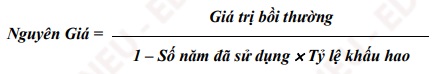

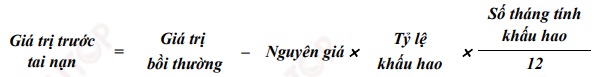

Đối với xe cơ giới, tai nạn đâm va xẩy ra, công ty bảo hiểm phải tiến hành giám định và xem xét bồi thường. Tuy nhiên, vì xe cơ giới là tài sản dài hạn nên các DNBH phải tính khấu hao cho khoảng thời gian kể từ khi xe được mua bảo hiểm đến ngay trước khi bị tai nạn. Nguyên tắc tính khấu hao như sau:

– Chỉ tính khấu hao khi có tổn thất toàn bộ;

– Áp dụng phương pháp khấu hao bình quân;

– Khấu hao được tính theo tháng và làm tròn như sau:

- Mua bảo hiểm từ ngày 1 đến ngày 15: có tính khấu hao.

- Mua bảo hiểm từ ngày 16 đến cuối tháng: không tính khấu hao.

- Tai nạn xảy ra từ ngày 1 đến ngày 15: không tính khấu hao.

- Tai nạn xảy ra từ ngày 16 đến cuối tháng: có tính khấu hao.

Trong trường hợp hai xe đâm va cùng có lỗi, việc tính toán trách nhiệm cho các chủ xe và các công ty bảo hiểm được thực hiện theo các bước như sau:

– Tính nguyên giá (nếu cần)

– Tính giá trị xe trước khi bị tổn thất

Bước 1. Xác định thiệt hại của các chủ xe

- Vật chất;

- Kinh doanh;

- Hàng hóa;

- Con người;

- TNDS đối với tài sản và con người.

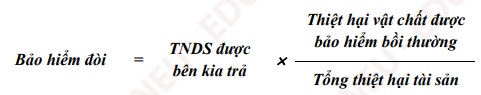

Bước 2. Xác định số tiền bồi thường của các DNBH Bồi thường:

- Vật chất;

- Trách nhiệm dân sự;

Bước 3. Xác định số tiền DNBH đòi lại từ các chủ xe

Bước 4. Xác định số tiền bồi thường thực tế của DNBH

Kết quả Bước 2 – Kết quả Bước 3

Bước 5. Xác định thiệt hại thực tế của các chủ xe

Thiệt hại thực tế chính là chênh lệch của tổng chi với tổng thu của một chủ xe

Chi: Tổn thất Bước 1 + bảo hiểm đòi lại

Thu: TNDS từ bên kia trả + Bồi thường của bảo hiểm Bước 2

Do đó, Thiệt hại = Chi – Thu

Tóm lược:

Bảo hiểm xe cơ giới có 2 sản phẩm quan trọng là bảo hiểm TNDS chủ sử dụng xe cơ giới đối với người thứ ba và bảo hiểm vật chất xe cơ giới. Trong bảo hiểm TNDS chủ sử dụng xe cơ giới đối với người thứ ba, tìm hiểu như thế nào là TNDS, các nhân tố cấu thành nên một TNDS và các nội dung cơ bản của loại hình này. Trong bảo hiểm vật chất xe cơ giới, việc tính toán khấu hao đặc biệt quan trọng để áp dụng vào tình huống tổn thất toàn bộ, đặc biệt là khi có hai xe đâm va cùng có lỗi.

(Nguồn: neu.topica.vn)