Thuế thu nhập doanh nghiệp (TNDN) (ở một số nước gọi là thuế thu nhập công ty, thuế công ty, hoặc thuế lợi tức), đã được áp dụng từ lâu ở nhiều nước trên thế giới. Các nước áp dụng thuế TNDN sớm vào khoảng giữa và cuối thế kỷ XIX như: Anh, Nhật; một số nước khác áp dụng vào khoảng đầu thế kỷ XX như: Pháp, Thụy Sỹ, Liên Xô cũ, Trung Quốc… Mỗi nước khi áp dụng thuế thu nhập doanh nghiệp đều có những hoàn cảnh riêng, nhưng tựu trung xuất phát từ các lý do chủ yếu như: do nhu cầu tăng chi của NSNN khi nhà nước có những cải cách nhất định; do xu hướng đòi hỏi sự bình đẳng, dân chủ của công dân trong khi thực hiện nghĩa vụ thuế đối với nhà nước và nền kinh tế ở nước đó phát triển đến một mức độ nhất định. Thuế TNDN ngày càng trở thành nguồn thu quan trọng của NSNN ở các nước áp dụng thuế TNDN, ví dụ ở Nhật, thuế thu nhập công ty năm 2000 chiếm tỷ trọng 19,6% trong tổng thu NSNN, đã có thời kỳ lên tới 30% tổng thu NSNN; ở Pháp thuế thu nhập công ty năm 2001 chiếm khoảng 20% tổng số thu từ thuế; ở các nước Thụy Điển, Canada, Mỹ, thuế thu nhập công ty thông thường chiếm khoảng từ 20% đến 25% tổng số thu từ thuế và tương đối ổn định.

Qua các thời kỳ, theo pháp luật thuế lợi tức, thuế TNDN thì các nội dung cụ thể về phạm vi đối tượng nộp thuế, thu nhập chịu thuế, hệ thống thuế suất, chế độ miễn giảm thuế và các vấn đề quản lý thuế được quy định khác nhau, nhưng có một số nguyên tắc chung để xác định cơ sở tính thuế, các ưu đãi thuế, về cơ bản, được quan niệm thống nhất. Do vậy, thuế TNDN ngày càng được hoàn thiện phù hợp với thực tế và thông lệ quốc tế. Tỷ trọng thuế TNDN ở Việt Nam trong tổng số thu thuế và phí trong nước ngày càng tăng trong những năm gần đây, năm 1999 chiếm 19,7%; năm 2000 chiếm 25,8%; năm 2001 chiếm 26,1%; năm 2002 chiếm 28,5%. Những con số trên cho thấy rõ hơn sự cần thiết của thuế TNDN trong hệ thống thuế.

1. Khái niệm, đặc điểm, vai trò của thuế thu nhập doanh nghiệp

1.1. Khái niệm thuế thu nhập doanh nghiệp

Thuế thu nhập doanh nghiệp là sắc thuế thuộc loại thuế thu nhập đánh vào thu nhập chịu thuế của các doanh nghiệp trong kỳ kinh doanh nhất định.

1.2. Đặc điểm thuế thu nhập doanh nghiệp

Thuế thu nhập doanh nghiệp có các đặc điểm sau đây:

Thứ nhất, thuế TNDN là thuế trực thu, đối tượng nộp thuế TNDN là các doanh nghiệp, các nhà đầu tư thuộc các thành phần kinh tế khác nhau đồng thời cũng là “người” chịu thuế.

Thứ hai, thuế TNDN phụ thuộc vào kết quả hoạt động kinh doanh của các doanh nghiệp hoặc các nhà đầu tư. Thuế GTGT, thuế TTĐB là một số tiền cộng thêm vào giá bán của hàng hóa, dịch vụ, người bán hàng hoặc người cung cấp dịch vụ là người tập hợp thuế và nộp vào kho bạc, bởi vậy, nó chủ yếu phụ thuộc vào mức độ tiêu dùng hàng hóa. Thuế TNDN được xác định trên cơ sở thu nhập chịu thuế, nên chỉ khi các doanh nghiệp, các nhà đầu tư kinh doanh có lợi nhuận mới phải nộp thuế TNDN.

Thứ ba, thuế TNDN thường có thuế suất tỷ lệ. Trong cơ chế thị trường bản chất của các doanh nghiệp do các cá nhân góp vốn. Vì vậy, để thực hiện mục tiêu tái phân phối thu nhập đảm bảo công bằng xã hội thường là nhiệm vụ chính của thuế thu nhập cá nhân. Thuế thu nhập doanh nghiệp có mục tiêu cơ bản là khuyến khích đầu tư. Do vậy, thông thường chính sách thuế TNDN thường áp dụng thuế suất tỷ lệ.

1.3. Vai trò của thuế thu nhập doanh nghiệp

– Thuế TNDN là một trong các nguồn thu quan trọng của ngân sách nhà nước và có xu hướng tăng lên cùng với sự tăng trưởng của nền kinh tế. Khi nền kinh tế phát triển, đầu tư gia tăng, thu nhập của các doanh nghiệp và của các nhà đầu tư tăng lên làm cho khả năng huy động nguồn tài chính cho nhà nước thông qua thuế TNDN ngày càng ổn định và vững chắc.

– Xuất phát từ yêu cầu phải quản lý các hoạt động đầu tư và kinh doanh trong từng thời kỳ nhất định, thông qua việc quy định đối tượng nộp thuế, đối tượng chịu thuế, sử dụng thuế suất và các ưu đãi thuế TNDN, nhà nước thực hiện các mục tiêu quản lý kinh tế vĩ mô.

– Thuế TNDN được sử dụng để điều tiết thu nhập của các nhà đầu tư nhằm góp phần đảm bảo công bằng xã hội.

2. Nội dung cơ bản của thuế TNDN hiện hành

2.1. Hệ thống các văn bản hiện hành về thuế TNDN

- Luật Thuế thu nhập doanh nghiệp số 14/2008/QH12 và Luật số 32/2013/QH13 sửa đổi, bổ sung một số điều của Luật Thuế thu nhập doanh nghiệp;

- Nghị định 91/2014/NĐ-CP ngày 01/10/2014;

- Nghị định số 218/2013/NĐ-CP ngày 26/12/2013, quy định chi tiết và hướng dẫn thi hành Luật Thuế thu nhập doanh nghiệp;

- Nghị định số 12/2015/NĐ-CP ngày 12/2/2015;

- Thông tư số 78/2014/TT-BTC ngày 18/6/2014.

- Luật số 71/2014/QH13 sửa đổi, bổ sung một số điều của các Luật Thuế thu nhập doanh nghiệp.

- Nghị định 91/2014/NĐ-CP ngày 01/10/2014.

- Nghị định số 12/2015/NĐ-CP ngày 12/2/2015.

- Thông tư số 119/2014/TT-BTC ngày 25/8/2014.

- Thông tư số 151/2014/TT-BTC ngày 10/10/2014.

- Thông tư số 96/2015/TT-BTC ngày 22/06/2015.

2.2. Đối tượng nộp thuế TNDN

Người nộp thuế thu nhập doanh nghiệp là tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế (sau đây gọi là doanh nghiệp), bao gồm:

- Doanh nghiệp được thành lập và hoạt động theo quy định của Luật Doanh nghiệp, Luật Đầu tư, Luật Các tổ chức tín dụng, Luật Kinh doanh bảo hiểm, Luật Chứng khoán, Luật Dầu khí, Luật Thương mại và các văn bản quy phạm pháp luật khác dưới các hình thức: Công ty cổ phần; Công ty trách nhiệm hữu hạn; Công ty hợp danh; Doanh nghiệp tư nhân; Văn phòng Luật sư, Văn phòng công chứng tư; Các bên trong hợp đồng hợp tác kinh doanh; Các bên trong hợp đồng phân chia sản phẩm dầu khí, xí nghiệp liên doanh dầu khí, công ty điều hành chung.

- Đơn vị sự nghiệp công lập, ngoài công lập có sản xuất kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế trong tất cả các lĩnh vực.

- Tổ chức được thành lập và hoạt động theo Luật Hợp tác xã.

- Doanh nghiệp được thành lập theo quy định của pháp luật nước ngoài (sau đây gọi là doanh nghiệp nước ngoài) có cơ sở thường trú tại Việt Nam.

2.3. Cách tính thuế TNDN

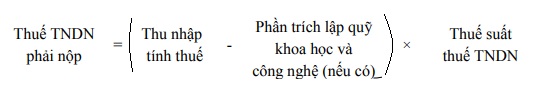

Số thuế thu nhập doanh nghiệp phải nộp trong kỳ tính thuế bằng thu nhập tính thuế nhân với thuế suất.

Thuế thu nhập doanh nghiệp phải nộp được xác định theo công thức sau:

Trong đó:

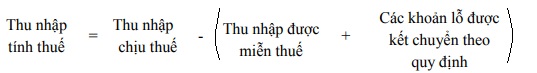

Thu nhập tính thuế được xác định theo công thức:

Thu nhập chịu thuế trong kỳ tính thuế bao gồm thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác.

– Doanh nghiệp Việt Nam đầu tư ở nước ngoài chuyển phần thu nhập sau khi đã nộp thuế thu nhập doanh nghiệp ở nước ngoài của doanh nghiệp về Việt Nam đối với các nước đã ký Hiệp định tránh đánh thuế hai lần thì thực hiện theo quy định của Hiệp định; đối với các nước chưa ký Hiệp định tránh đánh thuế hai lần thì trường hợp thuế thu nhập doanh nghiệp ở các nước mà doanh nghiệp đầu tư chuyển về có mức thuế suất thuế thu nhập doanh nghiệp thấp hơn thì thu phần chênh lệch so với số thuế thu nhập doanh nghiệp tính theo Luật thuế thu nhập doanh nghiệp của Việt Nam.

– Doanh nghiệp Việt Nam đầu tư ra nước ngoài có thu nhập từ hoạt động sản xuất, kinh doanh tại nước ngoài, thực hiện kê khai và nộp thuế thu nhập doanh nghiệp theo quy định của Luật Thuế thu nhập doanh nghiệp hiện hành của Việt Nam, kể cả trường hợp doanh nghiệp đang được hưởng ưu đãi miễn, giảm thuế thu nhập theo quy định của nước doanh nghiệp đầu tư. Mức thuế suất thuế thu nhập doanh nghiệp để tính và kê khai thuế đối với các khoản thu nhập từ nước ngoài là 20%. Thu nhập chịu thuế trong kỳ tính thuế xác định như sau:

Thu nhập = (Doanh thu chịu thuế – Chi phí được trừ) + Các khoản thu nhập khác

a. Doanh thu tính thuế

Việc xác định doanh thu của các hoạt động giao dịch dựa trên các cơ sở sau đây:

– Doanh thu được xác định theo giá trị hợp lý của các khoản thu đã hoặc sẽ thu được.

– Doanh thu phát sinh từ giao dịch được xác định bởi thỏa thuận giữa doanh nghiệp với bên mua hoặc bên sử dụng tài sản. Nó được xác định bằng giá trị hợp lý của các khoản đã thu được hoặc sẽ thu được sau khi đã trừ các khoản chiết khấu thương mại, chiết khấu thanh toán, giảm giá hàng bán và giá trị hàng bán bị trả lại.

– Đối với các khoản tiền hoặc tương đương tiền không được nhận ngay thì doanh thu được xác định bằng cách quy đổi giá trị danh nghĩa của các khoản sẽ thu được trong tương lai về giá trị thực tế tại thời điểm ghi nhận doanh thu theo tỷ lệ lãi suất hiện hành.

– Khi hàng hóa hoặc dịch vụ được trao đổi để lấy hàng hóa hoặc dịch vụ khác không tương tự thì doanh thu được xác định bằng giá trị hợp lý của hàng hóa hoặc dịch vụ nhận về sau khi đã trừ đi các khoản giảm trừ và cộng vào các khoản thu thêm. Khi không xác định được giá trị hợp lý của hàng hóa hoặc dịch vụ nhận về thì doanh thu được xác định bằng giá trị hợp lý của hàng hóa hoặc dịch vụ đem trao đổi, sau khi đã trừ đi các khoản giảm trừ và cộng vào các khoản thu thêm.

Doanh thu bán hàng được ghi nhận khi đồng thời thỏa mãn các điều kiện sau đây:

- Doanh nghiệp đã chuyển giao phần lớn rủi ro và lợi ích gắn liền với quyền sở hữu sản phẩm hoặc hàng hóa cho người mua;

- Doanh nghiệp không còn nắm giữ quyền quản lý hàng hóa như người sở hữu hàng hóa hoặc quyền kiểm soát hàng hóa;

- Doanh thu được xác định tương đối chắc chắn;

- Doanh nghiệp đã thu được hoặc sẽ thu được lợi ích kinh tế từ giao dịch bán hàng;

- Xác định chi phí liên quan đến giao dịch bán hàng.

Như vậy, doanh thu để tính thu nhập chịu thuế là toàn bộ tiền bán hàng hóa, tiền gia công, tiền cung cấp dịch vụ bao gồm cả khoản trợ giá, phụ thu, phụ trội mà doanh nghiệp được hưởng không phân biệt đã thu được tiền hay chưa thu được tiền.

Đối với doanh nghiệp nộp thuế giá trị gia tăng theo phương pháp khấu trừ thuế là doanh thu chưa bao gồm thuế giá trị gia tăng.

Đối với doanh nghiệp nộp thuế giá trị gia tăng theo phương pháp trực tiếp trên giá trị gia tăng là doanh thu bao gồm cả thuế giá trị gia tăng.

Thời điểm xác định doanh thu để tính thu nhập chịu thuế được xác định như sau:

- Đối với hoạt động bán hàng hóa là thời điểm chuyển giao quyền sở hữu, quyền sử dụng hàng hóa cho người mua.

- Đối với hoạt động cung ứng dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ cho người mua hoặc hoặc hoàn thành từng phần việc cung ứng dịch vụ cho người mua.

- Đối với hoạt động vận tải hàng không là thời điểm hoàn thành việc cung ứng dịch vụ vận chuyển cho người mua.

Ví dụ 1: Doanh nghiệp A là đối tượng nộp thuế GTGT theo phương pháp khấu trừ. Hóa đơn GTGT gồm các chỉ tiêu sau:

Giá bán: 100.000.000 đồng.

Thuế GTGT (10%): 10.000.000 đồng.

Tổng giá thanh toán: 110.000.000 đồng.

Doanh nghiệp B là đối tượng nộp thuế GTGT theo phương pháp trực tiếp trên GTGT. Hóa đơn bán hàng chỉ ghi giá bán là 110.000.000 đồng (giá đã có thuế GTGT). Doanh thu để tính thu nhập chịu thuế là 110.000.000 đồng.

Doanh thu để tính thu nhập chịu thuế trong một số trường hợp xác định như sau:

– Đối với hàng hóa, dịch vụ bán theo phương thức trả góp, trả chậm là tiền bán hàng hóa, dịch vụ trả tiền một lần, không bao gồm tiền lãi trả góp, tiền lãi trả chậm.

– Đối với hàng hóa, dịch vụ dùng để trao đổi; tiêu dùng nội bộ (không bao gồm hàng hóa, dịch vụ sử dụng để tiếp tục quá trình sản xuất, kinh doanh của doanh nghiệp) được xác định theo giá bán của sản phẩm, hàng hóa, dịch vụ cùng loại hoặc tương đương trên thị trường tại thời điểm trao đổi; tiêu dùng nội bộ.

– Đối với hoạt động gia công hàng hóa là tiền thu về hoạt động gia công bao gồm cả tiền công, chi phí về nhiên liệu, động lực, vật liệu phụ và chi phí khác phục vụ cho việc gia công hàng hóa.

– Đối với hàng hóa của các đơn vị giao đại lý, ký gửi và nhận đại lý, ký gửi theo hợp đồng đại lý, ký gửi bán đúng giá hưởng hoa hồng được xác định như sau:

– Đối với hoạt động cho thuê tài sản là số tiền bên thuê trả từng kỳ theo hợp đồng thuê. Trường hợp bên thuê trả tiền trước cho nhiều năm thì doanh thu để tính thu nhập chịu thuế được phân bổ cho số năm trả tiền trước hoặc được xác định theo doanh thu trả tiền một lần.

Ví dụ 2:

– Doanh nghiệp A có chức năng sản xuất phụ tùng ô tô và lắp ráp ô tô. Doanh nghiệp A dùng sản phẩm lốp ô tô do doanh nghiệp sản xuất để trưng bày, giới thiệu sản phẩm hoặc dùng lốp ô tô để tiếp tục lắp ráp thành ô tô hoàn chỉnh thì trong trường hợp này sản phẩm lốp ôtô của doanh nghiệp không phải quy đổi để tính vào doanh thu tính thuế thu nhập doanh nghiệp.

– Doanh nghiệp B là doanh nghiệp sản xuất máy tính. Trong năm doanh nghiệp B có xuất một số máy tính do chính doanh nghiệp sản xuất cho cán bộ công nhân viên để dùng làm việc tại doanh nghiệp thì các sản phẩm máy tính này không phải quy đổi để tính vào doanh thu tính thuế thu nhập doanh nghiệp.

+ Đối với hoạt động tín dụng của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài là thu từ lãi tiền gửi, thu từ lãi tiền cho vay, doanh thu về cho thuê tài chính phải thu phát sinh trong kỳ tính thuế được hạch toán vào doanh thu theo quy định hiện hành về cơ chế tài chính của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

+ Đối với hoạt động vận tải là toàn bộ doanh thu vận chuyển hành khách, hàng hóa, hành lý phát sinh trong kỳ tính thuế.

+ Đối với hoạt động xây dựng, lắp đặt là giá trị công trình, giá trị hạng mục công trình hoặc giá trị khối lượng công trình xây dựng, lắp đặt nghiệm thu. o Đối với hoạt động kinh doanh dưới hình thức hợp đồng hợp tác kinh doanh:

→ Trường hợp các bên tham gia hợp đồng hợp tác kinh doanh phân chia kết quả kinh doanh bằng doanh thu bán hàng hóa, dịch vụ thì doanh thu tính thuế là doanh thu của từng bên được chia theo hợp đồng.

→ Trường hợp các bên tham gia hợp đồng hợp tác kinh doanh phân chia kết quả kinh doanh bằng sản phẩm thì doanh thu tính thuế là doanh thu của sản phẩm được chia cho từng bên theo hợp đồng.

→ Trường hợp các bên tham gia hợp đồng hợp tác kinh doanh phân chia kết quả kinh doanh bằng lợi nhuận trước thuế thu nhập doanh nghiệp thì doanh thu để xác định thu nhập trước thuế là số tiền bán hàng hóa, dịch vụ theo hợp đồng. Các bên tham gia hợp đồng hợp tác kinh doanh phải cử ra một bên làm đại diện có trách nhiệm xuất hóa đơn, ghi nhận doanh thu, chi phí, xác định lợi nhuận trước thuế thu nhập doanh nghiệp chia cho từng bên tham gia hợp đồng hợp tác kinh doanh. Mỗi bên tham gia hợp đồng hợp tác kinh doanh tự thực hiện nghĩa vụ thuế thu nhập doanh nghiệp của mình theo quy định hiện hành.

→ Trường hợp các bên tham gia hợp đồng hợp tác kinh doanh phân chia kết quả kinh doanh bằng lợi nhuận sau thuế thu nhập doanh nghiệp thì doanh thu để xác định thu nhập chịu thuế là số tiền bán hàng hóa, dịch vụ theo hợp đồng. Các bên tham gia hợp đồng hợp tác kinh doanh phải cử ra một bên làm đại diện có trách nhiệm xuất hóa đơn, ghi nhận doanh thu, chi phí và kê khai nộp thuế thu nhập doanh nghiệp thay cho các bên còn lại tham gia hợp đồng hợp tác kinh doanh.

Ví dụ 3: Công ty A chuyên kinh doanh máy khoan nhồi bê tông. Công ty ký hợp đồng với công ty B là đơn vị thi công với điều khoản hai bên cùng khai thác máy khoan, doanh thu thu được sẽ chia theo tỷ lệ: Công ty A: 70%, công ty B: 30%. Mọi chi phí khách hàng, sửa chữa, vận hành công ty A sẽ chịu. Mọi chi phí giao dịch để thực hiện hợp đồng công ty B chịu.

Tháng 9 doanh thu của việc sử dụng máy là 100 triệu đồng.

Vì vậy, doanh thu tính thu nhập chịu thuế của công ty A là:

70% × 100 triệu đồng = 70 triệu đồng.

b. Chi phí được trừ

– Điều kiện xác định chi phí được trừ:

Thuế TNDN thực chất điều tiết vào lợi nhuận của doanh nghiệp, trong khi đó, lợi nhuận của doanh nghiệp bị phụ thuộc vào doanh thu từ các hoạt động kinh doanh của doanh nghiệp và các khoản chi phí. Pháp luật của mỗi nước quy định các khoản chi phí được khấu trừ để xác định thu nhập chịu thuế có khác nhau, nhưng thông thường phải là chi phí hợp lý và khi khấu trừ phải quán triệt các nguyên tắc và điều nhất định, Theo quy định của pháp luật thuế TNDN tại Việt Nam, các chi phí của doanh nghiệp muốn được tính vào chi phí hợp lý được trừ phải thỏa mãn đồng thời các điều kiện sau:

- Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp;

- Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật.

- Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

Một khoản chi của doanh nghiệp phát sinh được xác định là chi phí hợp lý nếu phải thỏa mãn đồng thời 3 điều kiện nêu trên, và không nằm trong danh mục các khoản chi phí không được trừ sau đây:

– Danh mục các khoản chi phí không được trừ:

- Khoản chi không liên quan đến sản xuất kinh doanh và không đủ hóa đơn chứng từ, trừ phần giá trị tổn thất do thiên tai, dịch bệnh và các trường hợp bất khả kháng khác không được bồi thường.

- Khoản tiền phạt do vi phạm hành chính.

- Khoản chi được bù đắp bằng nguồn kinh phí khác.

- Phần chi phí quản lý kinh doanh do doanh nghiệp nước ngoài phân bổ cho cơ sở thường trú tại Việt Nam vượt mức tính theo phương pháp phân bổ do pháp luật Việt Nam quy định.

- Phần chi vượt mức theo quy định của pháp luật về trích lập dự phòng.

- Phần chi vượt định mức tiêu hao nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa đối với một số nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa đã được Nhà nước ban hành định mức.

- Phần chi trả lãi tiền vay vốn sản xuất, kinh doanh của đối tượng không phải là tổ chức tín dụng hoặc tổ chức kinh tế vượt quá 150% mức lãi suất cơ bản do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm vay; chi trả lãi tiền vay vốn tương ứng với phần vốn điều lệ còn thiếu;

- Chi khấu hao tài sản cố định không đúng quy định của chế độ quản lý, sử dụng và trích khấu hao tài sản cố định.

- Phần trích khấu hao tương ứng với phần nguyên giá vượt trên 1,6 tỷ đồng/xe đối với ô tô chở người từ 9 chỗ ngồi trở xuống (trừ ô tô chuyên kinh doanh vận tải hành khách, du lịch và khách sạn, ô tô dùng để làm mẫu và lái thử cho kinh doanh ô tô); phần trích khấu hao đối với tài sản cố định là tàu bay dân dụng và du thuyền không sử dụng cho mục đích kinh doanh vận chuyển hàng hóa, hành khách, khách du lịch.

- Khoản trích trước vào chi phí không đúng quy định của pháp luật.

- Tiền lương, tiền công của chủ doanh nghiệp tư nhân; thù lao trả cho sáng lập viên; doanh nghiệp không trực tiếp tham gia điều hành sản xuất, kinh doanh; tiền lương, tiền công, các khoản hạch toán khác để trả cho người lao động nhưng thực tế không chi trả hoặc không có hóa đơn, chứng từ theo quy định của pháp luật;

- Chi tiền lương, tiền công và các khoản phụ cấp phải trả cho người lao động nhưng hết thời hạn nộp hồ sơ quyết toán thuế năm thực tế chưa chi trừ trường hợp doanh nghiệp có trích lập quỹ dự phòng để bổ sung vào quỹ tiền lương của năm sau liền kề. Mức dự phòng hàng năm do doanh nghiệp quyết định nhưng không quá 17% quỹ tiền lương thực hiện.

- Thuế GTGT đầu vào đã được khấu trừ hoặc hoàn thuế; thuế GTGT đầu vào của tài sản cố định là ô tô từ 9 chỗ ngồi trở xuống vượt mức quy định được khấu trừ; thuế thu nhập doanh nghiệp (trừ trường hợp doanh nghiệp nộp thay thuế TNDN của nhà thầu nước ngoài theo hợp đồng); thuế thu nhập cá nhân (trừ trường hợp doanh nghiệp ký hợp đồng lao động quy định tiền lương, tiền công trả cho người lao động không bao gồm thuế thu nhập cá nhân).

- Khoản tài trợ, trừ khoản tài trợ cho giáo dục, y tế, khắc phục hậu quả thiên tai và làm nhà tình nghĩa cho người nghèo theo quy định của pháp luật (chứng từ là các bảng kê…).

- Phần chi trang phục bằng hiện vật cho người lao động không có hóa đơn, chứng từ; phần chi trang phục bằng tiền cho người lao động vượt quá 05 triệu đồng/người/năm.

- Phần trích nộp các quỹ bảo hiểm bắt buộc cho người lao động vượt mức quy định; phần trích nộp kinh phí công đoàn cho người lao động vượt mức quy định; phần chi vượt mức 01 triệu đồng/tháng/người để: Trích nộp quỹ hưu trí tự nguyện, quỹ có tính chất an sinh xã hội, mua bảo hiểm hưu trí tự nguyện cho người lao động.

- Các khoản chi không tương ứng với doanh thu tính thuế, trừ một số khoản chi theo quy định.

Ví dụ 4: Một doanh nghiệp trong năm tính thuế có chi phí phân bổ tương ứng với sản phẩm tiêu thụ là 1,3 tỷ đồng trong đó

- Chi trả lãi vay vốn sản xuất kinh doanh (vay cán bộ công nhân viên): 150 triệu đồng với lãi suất là 13%/năm. Lãi suất cơ bản bình quân cả năm do Ngân hàng Nhà nước công bố là 8%/năm.

- Trích trước chi phí sửa chữa một xe ô tô 50 triệu đồng, thực tế chi phí sửa chữa phát sinh trong năm 30 triệu đồng.

- Chi bảo hiểm tai nạn người lao động (không trừ vào lương) 50 triệu đồng; chi bảo hiểm nhân thọ cho trưởng các bộ phận (không trừ vào lương, không có trong hợp đồng lao động) 40 triệu đồng.

- Trích khấu hao tài sản cố định: 125 triệu đồng. Trong đó khấu hao của nhà ăn tập thể là 25 triệu đồng.

- Chi xây dựng hệ thống xử lý nước thải 40 triệu đồng.

- Các chi phí khác coi là hợp lý và doanh nghiệp đã góp đủ vốn điều lệ.

Đáp án:

Các khoản chi phí không được trừ là:

- Lãi tiền vay vượt mức 150 % lãi suất cơ bản: 150 – 150 × 8% × 150%/13%= 11,54 triệu đồng.

- Trích trước sử dụng không hết: 50 – 30 = 20 triệu đồng.

- Chi bảo hiểm nhân thọ cho ban giám đốc: 40 triệu đồng.

- Chi xây dựng hệ thống xử lý nước thải: 40 triệu đồng.

Ví dụ 5: Công ty A quyết định tài trợ vàng cho cuộc thi hoa hậu quý bà đẹp và thành đạt bằng 500 sản phẩm mỹ phẩm do công ty kinh doanh.

Trị giá của số sản phẩm trên không được tính vào chi phí.

c. Thu nhập chịu thuế khác

Thu nhập chịu thuế khác là các khoản thu nhập phát sinh từ các hoạt động không có trong giấy phép đăng ký kinh doanh của doanh nghiệp.

Các khoản thu nhập khác bao gồm:

- Thu nhập từ chuyển nhượng vốn, chuyển nhượng bất động sản;

- Thu nhập từ quyền sở hữu, quyền sử dụng tài sản;

- Thu nhập từ chuyển nhượng, cho thuê, thanh lý tài sản;

- Thu nhập từ lãi tiền gửi, cho vay vốn, bán ngoại tệ;

- Hoàn nhập các khoản dự phòng;

- Thu khoản nợ khó đòi đã xóa nay đòi được; thu khoản nợ phải trả không xác định được chủ;

- Khoản thu nhập từ kinh doanh của những năm trước bị bỏ sót và các khoản thu nhập khác, kể cả thu nhập nhận được từ hoạt động sản xuất, kinh doanh ở ngoài Việt Nam.

- Chênh lệch giữa thu về tiền phạt tiền bồi thường sau khi bù trừ với số bị phạt, bị bồi thường.

- Chênh lệch do đánh giá lại tài sản để góp vốn, điều chuyển tài do sát nhập, hợp nhất, chuyển đổi loại hình doanh nghiệp.

- Quà biếu, tặng; thu nhập nhận được từ khoản hỗ trợ tiếp thị, hỗ trợ chi phí, chiết khấu thanh toán, thưởng khuyến mại và các khoản hỗ trợ khác.

- Các khoản thu nhập không tính trong doanh thu.

- Các khoản thu nhập được chia từ hoạt động góp vốn cổ phần, liên doanh, liên kết (từ thu nhập trước khi nộp thuế TNDN).

- Thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ ở nước ngoài.

- Các khoản thu nhập khác.

d. Thu nhập được miễn thuế

Các khoản thu nhập được miễn thuế TNDN theo quy định của pháp luật hiện hành bao gồm:

- Thu nhập từ trồng trọt, chăn nuôi, nuôi trồng thủy sản của các tổ chức được thành lập theo Luật Hợp tác xã.

- Thu nhập từ việc thực hiện dịch vụ kỹ thuật trực tiếp phục vụ nông nghiệp.

- Thu nhập từ việc thực hiện hợp đồng nghiên cứu khoa học & phát triển công nghệ, sản phẩm đang trong thời kỳ sản xuất thử nghiệm, sản phẩm làm ra từ công nghệ mới lần lầu áp dụng tại Việt Nam.

- Thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ của doanh nghiệp có số lao động là người khuyết tật, người sau cai nghiện ma túy, người nhiễm HIV bình quân trong năm chiếm từ 30% trở lên trong tổng số lao động bình quân trong năm của doanh nghiệp.

- Thu nhập từ hoạt động dạy nghề dành riêng cho người dân tộc thiểu số, người tàn tật, trẻ em có hoàn cảnh đặc biệt khó khăn, đối tượng tệ nạn xã hội.

- Thu nhập được chia từ hoạt động góp vốn, liên doanh, liên kết với doanh nghiệp trong nước, sau khi đã nộp thuế TNDN theo quy định (kể cả trường hợp bên nhận vốn được miễn thuế).

- Khoản tài trợ nhận được để sử dụng cho hoạt động giáo dục, nghiên cứu khoa học, văn hóa, nghệ thuật, từ thiện, nhân đạo và hoạt động xã hội khác tại Việt Nam.

e. Xác định lỗ và chuyển lỗ

Lỗ phát sinh trong kỳ tính thuế là số chênh lệch âm về thu nhập tính thuế chưa bao gồm các khoản lỗ được kết chuyển từ các năm trước chuyển sang.

Doanh nghiệp sau khi quyết toán thuế mà bị lỗ thì chuyển toàn bộ và liên tục số lỗ vào thu nhập (thu nhập chịu thuế đã trừ thu nhập miễn thuế) của những năm tiếp theo. Thời gian chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

f. Trích lập quỹ phát triển khoa học và công nghệ

Doanh nghiệp được thành lập, hoạt động theo quy định của pháp luật Việt Nam được trích tối đa 10% thu nhập tính thuế hàng năm trước khi tính thuế thu nhập doanh nghiệp để lập Quỹ phát triển khoa học và công nghệ của doanh nghiệp. Doanh nghiệp tự xác định mức trích lập Quỹ phát triển khoa học công nghệ theo quy định trước khi tính thuế thu nhập doanh nghiệp.

Quỹ phát triển khoa học và công nghệ của doanh nghiệp chỉ được sử dụng cho đầu tư nghiên cứu khoa học và phát triển công nghệ của doanh nghiệp tại Việt Nam. Các khoản chi từ Quỹ phát triển khoa học và công nghệ phải có đầy đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật.

Trong thời hạn 5 năm, kể từ khi trích lập, nếu Quỹ phát triển khoa học và công nghệ không được sử dụng hoặc sử dụng không hết 70% hoặc sử dụng không đúng mục đích thì doanh nghiệp phải nộp ngân sách nhà nước phần thuế thu nhập doanh nghiệp tính trên khoản thu nhập đã trích lập quỹ mà không sử dụng hoặc sử dụng không đúng mục đích và phần lãi phát sinh từ số thuế thu nhập doanh nghiệp đó.

g. Thuế suất thuế thu nhập doanh nghiệp

Thuế suất phổ thông áp dụng đối với các cơ sở sản xuất kinh doanh là 20%.

Đối với các doanh nghiệp có hoạt động khai thác dầu khí và tài nguyên quí hiếm khác, mức thuế từ 32% – 50%.

2.4. Đăng ký, kê khai, nộp thuế, quyết toán thuế TNDN

Đăng ký thuế

Các cơ sở sản xuất kinh doanh sẽ đăng ký thuế thu nhập doanh nghiệp cùng thời hạn với đăng ký thuế giá trị gia tăng.

Kê khai và nộp thuế

Trách nhiệm nộp hồ sơ khai thuế thu nhập doanh nghiệp cho cơ quan thuế.

– Người nộp thuế nộp hồ sơ khai thuế thu nhập doanh nghiệp cho cơ quan thuế quản lý trực tiếp.

– Trường hợp người nộp thuế có đơn vị trực thuộc hạch toán độc lập thì đơn vị trực thuộc nộp hồ sơ khai thuế thu nhập doanh nghiệp phát sinh tại đơn vị trực thuộc cho cơ quan thuế quản lý trực tiếp đơn vị trực thuộc.

– Trường hợp người nộp thuế có đơn vị trực thuộc nhưng hạch toán phụ thuộc thì đơn vị trực thuộc đó không phải nộp hồ sơ khai thuế thu nhập doanh nghiệp; khi nộp hồ sơ khai thuế thu nhập doanh nghiệp, người nộp thuế có trách nhiệm khai tập trung tại trụ sở chính cả phần phát sinh tại đơn vị trực thuộc.

– Trường hợp người nộp thuế có cơ sở sản xuất (bao gồm cả cơ sở gia công, lắp ráp) hạch toán phụ thuộc hoạt động tại địa bàn tỉnh, thành phố trực thuộc trung ương khác với địa bàn nơi đơn vị đóng trụ sở chính thì khi nộp hồ sơ khai thuế thu nhập doanh nghiệp, người nộp thuế có trách nhiệm khai tập trung tại trụ sở chính cả phần phát sinh tại nơi có trụ sở chính và ở nơi có cơ sở sản xuất hạch toán phụ thuộc.

– Đối với các tập đoàn kinh tế, các tổng công ty có đơn vị thành viên hạch toán phụ thuộc nếu đã hạch toán được doanh thu, chi phí, thu nhập chịu thuế thì đơn vị thành viên phải kê khai nộp thuế thu nhập doanh nghiệp với cơ quan thuế quản lý trực tiếp đơn vị thành viên.

– Trường hợp đơn vị thành viên có hoạt động kinh doanh khác với hoạt động kinh doanh chung của tập đoàn, tổng công ty và hạch toán riêng được thu nhập từ hoạt động kinh doanh khác đó thì đơn vị thành viên khai thuế thu nhập doanh nghiệp với cơ quan thuế quản lý trực tiếp đơn vị thành viên.

– Khai thuế thu nhập doanh nghiệp đối với trường hợp doanh nghiệp có cơ sở sản xuất (bao gồm cả cơ sở gia công, lắp ráp) hạch toán phụ thuộc hoạt động tại địa bàn tỉnh, thành phố trực thuộc trung ương khác với địa bàn nơi đơn vị đóng trụ sở chính thì khi nộp hồ sơ khai thuế thu nhập doanh nghiệp, doanh nghiệp tại nơi đóng trụ sở chính có trách nhiệm khai tập trung tại trụ sở chính cả phần phát sinh tại nơi đóng trụ sở chính và ở nơi có cơ sở sản xuất hạch toán phụ thuộc.

Số thuế thu nhập doanh nghiệp tính nộp ở tỉnh, thành phố trực thuộc Trung ương nơi có cơ sở sản xuất hạch toán phụ thuộc được xác định bằng số thuế thu nhập doanh nghiệp phải nộp trong kỳ nhân (x) tỷ lệ chi phí của cơ sở sản xuất hạch toán phụ thuộc với tổng chi phí của doanh nghiệp.

Quyết toán thuế thu nhập doanh nghiệp

Doanh nghiệp khai quyết toán thuế thu nhập doanh nghiệp tại nơi đóng trụ sở chính, số thuế thu nhập doanh nghiệp còn phải nộp được xác định bằng số thuế thu nhập doanh nghiệp phải nộp theo quyết toán trừ đi số đã tạm nộp tại nơi đóng trụ sở chính và tạm nộp tại nơi có các cơ sở sản xuất phụ thuộc. Số thuế thu nhập doanh nghiệp còn phải nộp hoặc hoàn khi quyết toán cũng được phân bổ theo đúng tỷ lệ tại nơi đóng trụ sở chính và tại nơi có các cơ sở sản xuất phụ thuộc.

Thời hạn nộp tờ khai tự quyết toán là 90 ngày kể từ ngày kết thúc năm tài chính.

2.5. Ưu đãi thuế thu nhập doanh nghiệp

Điều kiện ưu đãi: Doanh nghiệp thực hiện chế độ kế toán, hóa đơn chứng từ theo quy định và đăng ký, nộp thuế TNDN theo kê khai.

Các hình thức ưu đãi:

Thứ nhất, ưu đãi về thuế suất giảm.

Áp dụng thuế suất thuế TNDN 10% trong thời hạn 15 năm đối với: Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới tại địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn, khu kinh tế, khu công nghệ cao; Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới; Thu nhập của doanh nghiệp công nghệ cao, doanh nghiệp nông nghiệp ứng dụng công nghệ cao; Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới trong lĩnh vực sản xuất; Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới sản xuất sản phẩm thuộc Danh mục sản phẩm công nghiệp hỗ trợ ưu tiên phát triển; Áp dụng thuế suất 10% đối với: Thu nhập của doanh nghiệp từ thực hiện hoạt động xã hội hóa trong lĩnh vực giáo dục – đào tạo, dạy nghề, y tế, văn hóa, thể thao và môi trường; Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư – kinh doanh nhà ở xã hội để bán, cho thuê, cho thuê mua đối với đối tượng theo quy định; Thu nhập của cơ quan báo chí từ hoạt động báo in, thu nhập của cơ quan xuất bản từ hoạt động xuất bản; Thu nhập của doanh nghiệp từ: trồng, chăm sóc, bảo vệ rừng; nuôi trồng, chế biến nông, thủy sản ở địa bàn có điều kiện kinh tế – xã hội khó khăn; nuôi trồng lâm sản ở địa bàn có điều kiện kinh tế – xã hội khó khăn; sản xuất, nhân và lai tạo giống cây trồng, vật nuôi; sản xuất, khai thác và tinh chế muối; Thu nhập của hợp tác xã hoạt động trong lĩnh vực nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp không thuộc địa bàn có điều kiện kinh tế – xã hội khó khăn hoặc địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn; Áp dụng thuế suất 15% đối với: thu nhập của doanh nghiệp trồng trọt, chăn nuôi, chế biến trong lĩnh vực nông nghiệp và thủy sản không thuộc địa bàn có điều kiện kinh tế – xã hội khó khăn hoặc địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn.

Áp dụng thuế suất 17% trong thời gian mười năm: Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới tại địa bàn có điều kiện kinh tế – xã hội khó khăn; Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới; Thu nhập của Quỹ tín dụng nhân dân và tổ chức tài chính vi mô.

Thứ hai, ưu đãi về thời gian miễn thuế, giảm thuế

Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới và doanh nghiệp công nghệ cao, doanh nghiệp nông nghiệp ứng dụng công nghệ cao được miễn thuế tối đa không quá bốn năm và giảm 50% số thuế phải nộp tối đa không quá chín năm tiếp theo. Thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới và thu nhập của doanh nghiệp từ thực hiện dự án đầu tư mới tại khu công nghiệp, trừ khu công nghiệp thuộc địa bàn có điều kiện kinh tế – xã hội thuận lợi theo quy định của pháp luật được miễn thuế tối đa không quá hai năm và giảm 50% số thuế phải nộp tối đa không quá bốn năm tiếp theo.

Doanh nghiệp sản xuất, xây dựng, vận tải sử dụng nhiều lao động nữ được giảm thuế thu nhập doanh nghiệp bằng số chi thêm cho lao động nữ.

Doanh nghiệp sử dụng nhiều lao động là người dân tộc thiểu số được giảm thuế thu nhập doanh nghiệp bằng số chi thêm cho lao động là người dân tộc thiểu số.

Doanh nghiệp thực hiện chuyển giao công nghệ thuộc lĩnh vực ưu tiên chuyển giao cho tổ chức, cá nhân ở địa bàn có điều kiện kinh tế – xã hội khó khăn được giảm 50% số thuế thu nhập doanh nghiệp tính trên phần thu nhập từ chuyển giao công nghệ.

Các khoản thu nhập không được ưu đãi thuế:

– Thu nhập từ chuyển nhượng vốn, chuyển nhượng quyền góp vốn; thu nhập từ chuyển nhượng bất động sản, trừ nhà ở xã hội quy định tại Điều 13 của Luật này; thu nhập từ chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư, chuyển nhượng quyền thăm dò, khai thác khoáng sản; thu nhập từ hoạt động sản xuất, kinh doanh ở ngoài Việt Nam;

– Thu nhập từ hoạt động tìm kiếm, thăm dò, khai thác dầu, khí, tài nguyên quý hiếm khác và thu nhập từ hoạt động khai thác khoáng sản;

– Thu nhập từ kinh doanh dịch vụ thuộc diện chịu thuế tiêu thụ đặc biệt theo quy định của Luật thuế tiêu thụ đặc biệt;

– Trường hợp khác theo quy định của Chính phủ.

TÓM LƯỢC BÀI HỌC

Thuế thu nhập doanh nghiệp cùng với thuế giá trị gia tăng là sắc thuế phát sinh ở tất cả các lĩnh vực kinh doanh. Thuế thu nhập doanh nghiệp thu trực tiếp vào thu nhập sau khi trừ chi phí nên việc xác định doanh thu và chi phí được trừ và không được trừ là những vấn đề hết sức quan trọng.

Chủ thể nộp thuế là tất cả các tổ chức có thu nhập từ hoạt động sản xuất kinh doanh, chuyển nhượng chứng khoán, chuyển nhượng vốn, chuyển nhượng bất động sản.

Chi phí được trừ là tất các khoản chi phí phát sinh tại doanh nghiệp nếu không nằm trong thuộc các khoản chi phí không được trừ được quy định trong luật. Nhà nước chỉ quy định chi tiết các khoản chi phí không được trừ còn các khoản chi phí khác nếu có liên quan đến hoạt động sản xuất kinh doanh tạo ra thu nhập trong kỳ, thực tế có phát sinh, có chứng từ chứng minh hợp pháp và không vượt định mức khống chế (đối với một số khoản chi) đều được coi là chi phí hợp lý được trừ khi tính thu nhập chịu thuế.

Doanh nghiệp được quyền trích lập quỹ khoa học và công nghệ từ thu nhập chịu thuế trước khi thuế thu nhập doanh nghiệp.

Việc ưu đãi thuế thu nhập doanh nghiệp bao gồm ưu đãi về thuế suất và ưu đãi về thời gian miễn giảm thuế.

Doanh nghiệp có các cơ sở hạch toán phụ thuộc phải kê khai và nộp thuế ở các tỉnh thành phố nơi có các cơ sở này, phân chia số thuế thu nhập doanh nghiệp theo tỷ lệ chi phí.

Thu nhập từ chuyển nhượng vốn, chuyển nhượng chứng khoán, chuyển nhượng bất động sản được tính và kê khai riêng.

(Lytuong.net – Nguồn: topica.edu.vn)